А.Н. Асаул, М.П. Войнаренко, Н.А. Пономарева, Р. А. Фалтинский

Корпоративные ценные бумаги как инструмент инвестиционной привлекательности компаний

Под ред. д.э.н., профессора А.Н. Асаула. – СПб: АНО «ИПЭВ», 2008. -288с.

| Предыдущая |

Глава 2. Корпоративные ценные бумаги

2.1. Долговые ценные бумаги

2.1.3. Ипотечные ценные бумаги

На протяжении уже трех десятилетий ипотечное кредитование – неотъемлемая часть американского рынка ценных бумаг. За этот немалый срок в ответ на потребности инвесторов появилось много различных схем, форм и видов ценных бумаг на базе ипотечного кредита. Однако первая и самая простая схема (так называемая «сквозная», pass-through) остается одной из самых популярных. Она реализуется в основном через два государственных агентства – FNMA и GNMA, а также одно полугосударственное – FHLMC.

Ипотечный рынок представляет собой взаимосвязанную систему, состоящую из трех основных элементов: рынка ипотечных кредитов (первичного ипотечного рынка), рынка ипотечных ценных бумаг (вторичного ипотечного рынка, который, в свою очередь, тоже делится на первичный и вторичный) и рынка недвижимости.

1. Рынок ипотечных кредитов (первичный ипотечный рынок) охватывает сферу деятельности кредитора и заемщика, между которыми в силу заключения договора ипотечного кредитования возникают обязательства. Участниками первичного рынка выступают граждане и ипотечные банки, ипотечные компании и другие учреждения, предоставляющие гражданам кредиты под залог недвижимости (рис. 2.10).

Рис. 2.10. Рынок ипотечных кредитов

Если кредитором является банк, то для него важна возможность возобновления кредитных ресурсов, которые он может выдавать в виде новых долгосрочных ипотечных кредитов очередным заемщикам (для решения этой задачи организуется вторичный ипотечный рынок).

Первичный ипотечный рынок охватывает всю совокупность деятельности залогодержателей (кредиторов) и залогодателей (заемщиков), вступающих в соответствующие обязательственные отношения.

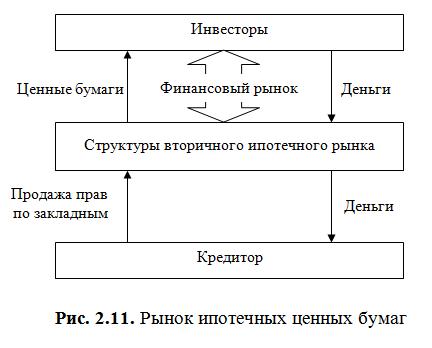

2. Ипотечные ценные бумаги (вторичный ипотечный рынок) (рис. 2.11). На этом рынке осуществляется продажа закладных по уже предоставленным ипотечным кредитам. Закладная – юридический документ о закладе (залоге) недвижимого имущества, который удостоверяет отдачу объекта недвижимости в обеспечение обязательств под кредит (ссуду).

Впервые понятие закладной как свободно обращающейся на рынке ценной бумаги появилось в Федеральном законе 1998 г. «Об ипотеке» (залог недвижимости).[58]

Являясь оборотоспособной ценной бумагой, закладная передается путем совершения очередной передаточной надписи (требуется лишь последующая государственная регистрация передачи). Таким образом, закладная упрощает передачу прав по рассматриваемым правоотношениям. Удобство закладной состоит еще и в том, что она сама может быть предметом залога. Тем не менее рынок закладных в России так и не сформировался.

Особый интерес участников фондового рынка вызывают другие инструменты – ипотечные облигации и ипотечные сертификаты участия. Определения, правила оборота и категории инвесторов в эти бумаги установлены Федеральным законом «Об ипотечных ценных бумагах».[59]

Ипотечные ценные бумаги – облигации с ипотечным покрытием и ипотечные сертификаты участия; облигация с ипотечным покрытием – облигация, исполнение обязательств по которой обеспечивается залогом ипотечного покрытия; ипотечный сертификат участия – именная ценная бумага, удостоверяющая долю ее владельца в праве общей собственности на ипотечное покрытие, право требовать от выдавшего ее лица надлежащего доверительного управления ипотечным покрытием, право на получение денежных средств, полученных во исполнение обязательств, требования по которым составляют ипотечное покрытие, а также иные права, предусмотренные настоящим Федеральным законом.

Сертификат участия – совсем новая бумага для нашего рынка, предполагающая более сложный финансовый механизм. Каждый покупатель ценной бумаги имеет свою долю в общей собственности на имущество, составляющее «покрытие» сертификатов. Владелец этого сертификата является как бы сособственником ипотечных кредитов и одновременно выступает в качестве учредителя и выгодоприобретателя по договору доверительного управления этим имуществом. Он получает почти все средства, которые выплачивает по кредиту заемщик, за вычетом вознаграждения управляющего.

Ипотечный агент – специализированная коммерческая организация,[60] исключительным предметом деятельности которой является приобретение прав требования по кредитам (займам), обеспеченным ипотекой, и (или) закладных и которой в соответствии с настоящим Федеральным законом предоставлено право осуществлять эмиссию облигаций с ипотечным покрытием.

Предметом деятельности ипотечного агента[61] может быть только приобретение требований по кредитам (займам), обеспеченным ипотекой, и (или) закладных, которые могут быть приобретены ипотечным агентом на основании договора купли-продажи, мены, цессии (уступки требования), иной сделки об отчуждении этого имущества, в том числе связанной с оплатой уставного капитала (акций) ипотечного агента этим имуществом, а также в результате универсального правопреемства.

Ипотечный агент может иметь гражданские права и нести гражданские обязанности, необходимые для реализации указанной деятельности, в том числе осуществлять эмиссию облигаций с ипотечным покрытием, нести обязанности перед третьими лицами, связанные с осуществлением эмиссии и исполнением обязательств по облигациям с ипотечным покрытием, а также с обеспечением деятельности ипотечного агента.

Указанная деятельность может осуществляться только ипотечным агентом в форме акционерного общества. В уставе ипотечного агента должны быть определены предмет и цель его деятельности в соответствии с настоящим Федеральным законом. Внесение в устав ипотечного агента изменений и (или) дополнений, связанных с изменением и (или) дополнением предмета или цели его деятельности, не допускается.

Полное фирменное наименование ипотечного агента на русском языке должно содержать слова «ипотечная специализированная организация» или «ипотечный агент».

Ипотечный агент не может иметь штат сотрудников. Полномочия единоличного исполнительного органа ипотечного агента должны быть переданы коммерческой организации, которая не может вести бухгалтерский учет этого ипотечного агента. Ведение бухгалтерского учета ипотечного агента должно быть передано специализированной организации, которая соответственно не может осуществлять полномочия единоличного исполнительного органа этого ипотечного агента.

Ипотечное покрытие могут составлять только обеспеченные ипотекой требования о возврате основной суммы долга и об уплате процентов по кредитным договорам и договорам займа, в том числе удостоверенные закладными, и (или) ипотечные сертификаты участия, удостоверяющие долю их владельцев в праве общей собственности на другое ипотечное покрытие, денежные средства в валюте Российской Федерации или иностранной валюте, а также государственные ценные бумаги и объекты недвижимости.

Требования по обеспеченным ипотекой обязательствам могут входить в состав ипотечного покрытия только в случае их соответствия следующим условиям:

- основная сумма долга по обеспеченному ипотекой обязательству по каждому договору или закладной не должна превышать 70% определенной независимым оценщиком рыночной стоимости (денежной оценки) недвижимого имущества, являющегося предметом ипотеки;

- договор об ипотеке, обеспечивающей соответствующие требования, не должен предусматривать возможность замены или отчуждения залогодателем заложенного недвижимого имущества, являющегося предметом ипотеки, без согласия залогодержателя;

- недвижимое имущество, заложенное в обеспечение исполнения соответствующего обязательства, должно быть застраховано от риска утраты или повреждения в пользу кредитора по обеспеченному ипотекой обязательству в течение всего срока действия обязательства. При этом страховая сумма должна быть не менее чем размер (сумма) обеспеченного ипотекой требования;

- в случае если должником по обеспеченному ипотекой обязательству является физическое лицо, его жизнь и здоровье должны быть застрахованы в течение всего срока действия обязательства в пользу такого физического лица. При этом страховая сумма должна быть не менее чем размер (сумма) обеспеченного ипотекой требования;

- предметом договора займа должны являться только денежные средства.

Обязанность должника одновременно возвращать основную сумму долга и уплачивать проценты на нее периодическими платежами, за исключением первых 12 месяцев, должна предусматриваться не менее чем 50% обязательств, требования по которым составляют ипотечное покрытие.

Ипотечное покрытие не должны составлять требования в отношении закладных, заложенных в обеспечение иных обязательств.

Требования, обеспеченные последующей ипотекой, могут составлять ипотечное покрытие только при условии, что основная сумма долга по обязательству, обеспеченному предшествующей ипотекой, и основная сумма долга по обязательству, обеспеченному последующей ипотекой, в совокупности не превышают 70% определенной независимым оценщиком рыночной стоимости (денежной оценки) недвижимого имущества, являющегося предметом ипотеки.

Доля требований, обеспеченных залогом объекта недвижимости, строительство которого не завершено, не должна превышать 10% размера ипотечного покрытия.

Размер ипотечного покрытия определяется путем суммирования размера требований, суммы денежных средств и стоимости (денежной оценки) иного имущества, составляющих ипотечное покрытие и должен определяться в порядке, установленном федеральным органом исполнительной власти по рынку ценных бумаг.

Одно и то же имущество, в том числе требования по одним и тем же обязательствам, может входить в состав только одного ипотечного покрытия. Ипотечные сертификаты участия не могут входить в состав ипотечного покрытия, долю в праве общей собственности на которое они удостоверяют.

Требование по обеспеченному ипотекой обязательству, входящее в состав ипотечного покрытия, должно быть подтверждено:

- выпиской из Единого государственного реестра прав на недвижимое имущество и сделок с ним;

- договором об ипотеке, на котором совершена специальная регистрационная надпись, удостоверяющая проведение государственной регистрации в соответствии с законодательством Российской Федерации о государственной регистрации прав на недвижимое имущество и сделок с ним, или его нотариально удостоверенной копией;

- кредитным договором или договором займа, на основании которых возникло обеспеченное ипотекой обязательство, либо нотариально удостоверенной копией договора;

- закладной со всеми приложениями к ней в случае, если имели место составление и выдача закладной, или ее нотариально удостоверенной копией;

- документом, который выражает содержание сделки, по которой были переданы права кредитора и залогодержателя по обеспеченному ипотекой обязательству, и на котором совершена специальная регистрационная надпись, удостоверяющая проведение государственной регистрации в соответствии с законодательством Российской Федерации о государственной регистрации прав на недвижимое имущество и сделок с ним, в случае, если имела место передача (уступка) таких прав, или его нотариально удостоверенной копией.

Учет требований и иного имущества, составляющих ипотечное покрытие, осуществляется путем ведения реестра ипотечного покрытия. Сведения о требованиях и об ином имуществе, составляющих ипотечное покрытие, вносятся в реестр ипотечного покрытия с указанием в отношении каждого из них:

- суммы (размера) требования (в том числе основной суммы долга и размера процентов) или стоимости (денежной оценки) имущества;

- названия и достаточного для идентификации описания имущества, составляющего ипотечное покрытие, и (или) имущества, на которое установлена ипотека в обеспечение исполнения обязательства, требование по которому составляет ипотечное покрытие. В случае, если таким имуществом является жилое помещение, в составе сведений о его месте нахождения не указывается номер этого жилого помещения (жилого дома, квартиры);

- рыночной стоимости (денежной оценки) имущества, на которое установлена ипотека;

- срока уплаты суммы требования или, если эта сумма подлежит уплате по частям, сроков (периодичности) соответствующих платежей и размера каждого из них либо условий, позволяющих определить эти сроки и размеры платежей (плана погашения долга);

- степени исполнения обязательства, требование по которому составляет ипотечное покрытие;

- иных сведений, установленных федеральным органом исполнительной власти по рынку ценных бумаг.

Требования или иное имущество считаются включенными в состав ипотечного покрытия с момента внесения соответствующей записи в реестр ипотечного покрытия. Реестр ипотечного покрытия должен вестись, в частности, с использованием электронной базы данных.

Ограничение использования понятий, связанных с выпуском ипотечных ценных бумаг.[62] Ни одно лицо, за исключением лиц, имеющих в соответствии с настоящим Федеральным законом право выпускать ипотечные ценные бумаги, не вправе привлекать денежные средства и иное имущество с использованием слов «облигации с ипотечным покрытием», «ипотечные сертификаты участия» и «ипотечное покрытие», а также не вправе использовать в своем наименовании слова «ипотечная специализированная организация» или «ипотечный агент» в любом сочетании.

Эмиссия облигаций с ипотечным покрытием может осуществляться только ипотечными агентами и кредитными организациями.[63]

Облигации с ипотечным покрытием могут быть выпущены в одной из форм, предусмотренных Федеральным законом от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» (далее – Федеральный закон «О рынке ценных бумаг»). При документарной форме облигаций с ипотечным покрытием обязательным реквизитом сертификата облигации с ипотечным покрытием является указание о порядке и об условиях выплаты дохода владельцам облигаций с ипотечным покрытием, а также о порядке и об условиях погашения таких облигаций (ст. 9).

Облигации с ипотечным покрытием должны закреплять право их владельцев на получение фиксированного процента их номинальной стоимости. Выплата процентов по облигациям с ипотечным покрытием должна осуществляться не реже чем раз в год (ст. 10).

В решении о выпуске облигаций с ипотечным покрытием должны быть определены срок погашения (частичного погашения) облигаций и стоимость (порядок определения стоимости), выплачиваемая (выплачиваемой) по каждой облигации при ее погашении (частичном погашении).

Центральный банк Российской Федерации вправе устанавливать для кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием, особенности расчета и значений следующих обязательных нормативов, определенных Федеральным законом от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»:

- – норматив достаточности собственных средств (капитала);

- – нормативы ликвидности;

- – размер процентного и валютного риска.

Центральный банк Российской Федерации устанавливает для кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием, требования к раскрытию информации о своей деятельности дополнительно к требованиям, установленным другими федеральными законами.

В случае проведения оценки облигаций с ипотечным покрытием рейтинговым агентством, признанным в порядке, установленном законодательством Российской Федерации, эмитент облигаций с ипотечным покрытием обязан раскрывать и предоставлять сведения о такой оценке.

В распространяемой или публикуемой информации об ипотечных сертификатах участия и осуществлении доверительного управления их ипотечным покрытием должны содержаться:

- полное или сокращенное фирменное наименование управляющего ипотечным покрытием, индивидуальное обозначение, идентифицирующее ипотечные сертификаты участия, удостоверяющие долю их владельцев в праве общей собственности на ипотечное покрытие, номер и дата регистрации правил доверительного управления ипотечным покрытием, а также номер и дата выдачи соответствующей лицензии управляющему ипотечным покрытием;

- информация о местах (с указанием адреса и (или) номера телефона), где до приобретения ипотечных сертификатов участия можно ознакомиться с правилами доверительного управления ипотечным покрытием, реестром ипотечного покрытия, а также иными документами, предусмотренными настоящим Федеральным законом и нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг;

- сведения об оценке ипотечных сертификатов участия рейтинговым агентством, признанным в порядке, установленном законодательством Российской Федерации, в случае проведения такой оценки;

- положение о том, что стоимость ипотечных сертификатов участия может увеличиваться и уменьшаться, государство не гарантирует доходность инвестиций в ипотечные сертификаты участия, а также сведения о том, что, прежде чем приобрести ипотечный сертификат участия, следует внимательно ознакомиться с правилами доверительного управления ипотечным покрытием.

Эмитент облигаций с ипотечным покрытием и управляющий ипотечным покрытием несут ответственность за содержание и форму распространяемой или публикуемой информации о выпуске ипотечных ценных бумаг и об их ипотечном покрытии, в том числе за распространение или опубликование неточной, неполной или вводящей в заблуждение информации, а также за ее несвоевременное распространение или опубликование.

Любые предоставляемые для распространения или опубликования сведения о выпуске ипотечных ценных бумаг и об их ипотечном покрытии не должны содержать:

– недобросовестную, недостоверную, неэтичную, заведомо ложную, скрытую, вводящую в заблуждение информацию;

– информацию, которая не имеет документального подтверждения;

– информацию, не имеющую непосредственного отношения к выпуску ипотечных ценных бумаг и их ипотечному покрытию;

– ссылки на утверждение или одобрение органами государственной власти какой-либо информации о деятельности, связанной с выпуском ипотечных ценных бумаг.

Коммерческая организация до получения соответствующей лицензии, предоставляющей ей в соответствии с настоящим Федеральным законом право выпускать ипотечные сертификаты участия, не вправе предоставлять для распространения или опубликования информацию о своей деятельности в качестве управляющего ипотечным покрытием.

Эмитент облигаций с ипотечным покрытием обязан обеспечить всем заинтересованным лицам по их требованию возможность ознакомления с информацией, содержащейся в реестре ипотечного покрытия, а также получения копий реестра или выписок из него. Он также должен опубликовать информацию об эмиссии таких облигаций в соответствии с Федеральным законом «О рынке ценных бумаг», иными федеральными законами и нормативными правовыми актами Российской Федерации об эмиссионных ценных бумагах.

Управляющий ипотечным покрытием обязан обеспечить всем заинтересованным лицам по их требованию возможность ознакомления с информацией, содержащейся в реестре ипотечного покрытия, а также получения копий реестра или выписок из него, а также опубликовать правила доверительного управления ипотечным покрытием до начала срока выдачи ипотечных сертификатов участия и сообщения о регистрации изменений и дополнений, вносимых в правила доверительного управления ипотечным покрытием.

Опубликованию в соответствии с требованиями нормативных правовых актов федерального органа исполнительной власти по рынку ценных бумаг подлежат:

- баланс имущества, составляющего ипотечное покрытие, бухгалтерский баланс и отчет о прибылях и об убытках управляющего ипотечным покрытием;

- отчет об исполнении обязательств, требования по которым составляют ипотечное покрытие, сведения о вознаграждении управляющего ипотечным покрытием и расходах, подлежащих возмещению за счет имущества, составляющего ипотечное покрытие;

- иные документы в соответствии с настоящим Федеральным законом;

- информация о принятии решения о передаче прав и обязанностей по договору доверительного управления ипотечным покрытием другому лицу, которое в соответствии с настоящим Федеральным законом имеет право выдавать ипотечные сертификаты участия.

Государственное регулирование выпуска ипотечных ценных бумаг, деятельности ипотечных агентов и управляющих ипотечным покрытием, а также государственный контроль за их деятельностью осуществляются федеральным органом исполнительной власти по рынку ценных бумаг и Центральным банком Российской Федерации в соответствии с законодательством Российской Федерации.

На вторичном ипотечном рынке происходит формирование совокупного кредитного портфеля ипотечной системы за счет трансформации прав по обязательствам и договорам об ипотеке (закладных) в обезличенные ценные бумаги и размещения их среди долгосрочных инвесторов. На вторичном рынке ипотека рассматривается уже как закладная, удостоверяющая права залогодержателя на объект недвижимости, и свободно обращается на рынке.

Вторичный ипотечный рынок является связующим звеном между заемщиками и кредиторами на первичном ипотечном рынке, обеспечивая аккумуляцию денежных средств и направляя финансовые потоки в ипотечные кредиты.

Чтобы ипотечные ценные бумаги могли получить правовой статус обращения на ипотечном рынке, они должны отвечать следующим требованиям:

- обращаемости (способности покупаться и продаваться на рынке недвижимости). Являясь оборотоспособной ценной бумагой, закладная передается путем совершения очередной передаточной надписи (требуется лишь последующая государственная регистрация передачи);

- стандартности (формы, содержания, правила);

- доступности для гражданского оборота (т. е. быть объектом сделок с недвижимостью);

- документальности (содержать все предусмотренные законодательством реквизиты);

- регулируемости и признания государством;

- ликвидности.

Рынок ипотечных ценных бумаг (рис. 2.12), в свою очередь, делится также на первичный и вторичный. На первичном рынке осуществляется начальное размещение ипотечных ценных бумаг среди кредиторов. Экономическая сторона возникновения закладных, обеспеченных объектами недвижимости, связана с созданием условий предоставления значительному числу инвесторов возможности получения относительно дешевых и долгосрочных кредитов под залог ипотечных ценных бумаг и имеющихся у них имущественных прав на объекты недвижимости. Особенностями таких ценных бумаг следует считать: превращение в ликвидную (денежную) форму имущественных прав на объекты недвижимости залогодателя; возможность их использования в качестве залога под ипотечный кредит.

Рефинансирование банков через механизм выпуска ипотечных облигаций под залог закладных происходит следующим образом:

1) коммерческий банк заключает с юридическими и (или) физическими лицами кредитные договора под залог недвижимости с оформлением соответствующих закладных;

2) ипотечные агентства производят выкуп закладных у банка через выпуск облигаций, которые размещаются на фондовом рынке;

3) денежные средства, полученные от размещения облигаций на фондовом рынке, возвращаются к кредитору;

4) государство гарантирует выплаты по облигациям.

Известны различные варианты организации работы, связанной с эмиссией ипотечных облигаций. В качестве примера можно привести деятельность Федерального агентства по ипотечному жилищному кредитованию, которое вместе с Центральным банком России и крупными банками – эмитентами ипотечных облигаций – должно рефинансировать ипотечные банки путем выкупа закладных.

Схема деятельности федерального ипотечного агентства на ипотечном рынке России представлена на рис. 2.13.

АИЖК создано в 1997 г. Агентство действует по следующей схеме: получает государственные гарантии, под которые выпускает облигации. Бумаги размещаются среди инвесторов. На вырученные средства АИЖК через свои региональные представительства выкупает закладные у банков. 60% ипотечных кредитов, выданных с участием АИЖК, приходится на регионы. С 2003 по 2005 г. Агентство получило госгарантии на сумму около 9 млрд руб. На 1 мая 2005 г. по схеме АИЖК предоставлено 16,5 тыс. кредитов на 6,6 млрд руб. по средней ставке 15% годовых.

До 2006 г. государственные гарантии распространялись только на покупку банковских займов.

Нововведения разрешают агентству использовать госгарантии «для приобретения прав требования, по кредитам и займам, предоставленным банком, иной кредитной организацией или юридическим лицом гражданам... на приобретение жилых домов и помещений и обеспеченным ипотекой». Эта формулировка, строго говоря, позволяет АИЖК выкупать ипотечные кредиты хоть у жилищно-накопительного кооператива, хоть у потребительского общества.

Кроме того, гарантии бюджета могут использоваться для приобретения ипотечных ценных бумаг, для выкупа и погашения собственных облигаций АИЖК и даже для погашения «кредитов и займов, привлеченных агентством».

При создании агентства за основу была взята американская классическая модель ипотеки, поэтому нормативная база по ипотечному кредитованию в нашей стране опирается на двухуровневую систему.

Общая схема организации работы по выпуску ипотечных облигаций выглядит следующим образом.

1. Эмитент формирует пул закладных.

2. Эмитент оформляет бланковую передаточную надпись на закладной, после чего передает все документы по пулу ипотек документарному хранителю для проверки, сертификации и последующего хранения в течение всего срока действия пула. Заключение по проверке документарный хранитель впоследствии передает ипотечному агентству, действующему в рамках рассматриваемой схемы (либо эмитенту). Эмитент также направляет пакет документов для оформления гарантии (список ипотечных ссуд, составляющих пул; проспект эмиссии ценных бумаг; заключение документарного хранителя по ссудам) на рассмотрение и утверждение в агентство по ипотечному кредитованию.

3. Агентство по ипотечному кредитованию проверяет полученные документы и, если они отвечают необходимым критериям, переводит право требования по ипотеке, составляющей пул, на себя и выдает гарантию по выпускаемым ценным бумагам. При этом эмитент обязан обслуживать пул, для чего агентство заключает с ним договор на обслуживание и доверенность.

4. Эмитент публикует проспект эмиссии и размещает ценные бумаги. При размещении в реестре, ведущемся регистратором, открываются счета владельцев с зачислением на них ценных бумаг.

5. В ходе действия пула эмитент ведет обслуживание ипотеки, составляющей пул, учет и контроль за платежами заемщиков, аккумулирует данные платежи, переоформляет закладные, ипотечные договоры.

6. Все платежи от заемщиков по ипотеке перечисляются на специальные счета, списания с которых производятся в строго определенных случаях: на оплату гарантии агентства по ипотечному кредитованию, для компенсации услуг задействованных в схеме участников и на выплату процентов и основной суммы долга по облигациям.

Данная схема выпуска облигаций предполагает перевод прав требования по ипотечным кредитам от эмитента к агентству по ипотечному кредитованию на все время действия пула. В договоре может быть закреплено право агентства возвратить эмитенту закладные от пула при неплатежеспособности заемщиков по ипотеке. При этом агентство наделяет эмитента полномочиями по обслуживанию ипотечных кредитов, составляющих пул, на основании агентского соглашения.

Перевод права требования необходим для снижения риска неоплаты облигаций в случае неплатежеспособности или банкротства эмитента.

Вторичный рынок ипотечных ценных бумаг – это рынок, на котором происходит их оборот. Вторичный рынок не увеличивает стоимости привлеченных финансовых ресурсов, но создает механизм их ликвидности и спрос на ипотечные ценные бумаги. Стимулирование операций на вторичном рынке ипотечных ценных бумаг предполагает такие операции кредиторов, как выдача поручительств за заемщиков по переуступаемым кредитам и доверительное управление правами требования по ипотечным кредитам.

Рынок ипотечных ценных бумаг США представляет собой наиболее динамично развивающийся сегмент национального фондового рынка. В 2002 г. общий объем рынка ипотечных облигаций составил 4,3 трлн долл. (22% от общего объема облигаций в США), из них 1,67 трлн пришлось на ипотечные ценные бумаги, выпущенные в прошлом году (это 36,6% всей эмиссии долговых обязательств).

Наиболее распространенным в мире видом ипотечных ценных бумаг являются сквозные ипотечные сертификаты участия. Совокупная стоимость эмитированных бумаг такого типа только в Америке превышает 2 трлн долл.

В Италии и Германии рынок ипотечных ценных бумаг в последнее время вытесняется так называемыми банковскими облигациями. В этой схеме государство не участвует, ипотечный банк сам выпускает бумаги и сам кредитует заемщика. Ресурсы этих банков состоят из собственных накоплений и ипотечных облигаций. Этот путь позволяет быстро наращивать капитал банка.

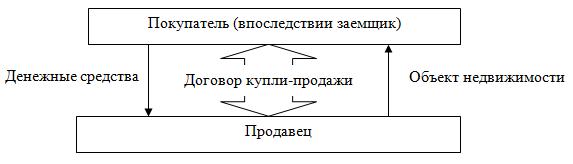

Рынок недвижимости. Функционирование первичного и вторичного ипотечных рынков невозможно без рынка недвижимости, на котором происходят сделки с конкретными объектами, в частности купля-продажа объектов недвижимости, последующий залог которых обеспечивает дальнейшее функционирование первичного и вторичного ипотечных рынков (рис. 2.14).

Рис. 2.14. Рынок недвижимости

Рассмотрим взаимодействие первичного и вторичного ипотечных рынков, а также рынка недвижимости.

Потенциальный заемщик обращается в ипотечный банк за кредитом. У клиента имеются определенные требования к объекту недвижимости. На основании предоставленной заемщиком и проверенной сотрудниками банка информации о доходах делается предварительный расчет максимально доступной суммы кредита и графика ежемесячных платежей, производится подбор объекта недвижимости. При принятии банком положительного решения о выдаче кредита:

1) между банком и заемщиком заключается кредитный договор, затем между покупателем (заемщиком) и продавцом заключается договор купли-продажи объекта недвижимости, который регистрируется в ГБР;

2) между банком и заемщиком заключается договор ипотечного кредитования, который также регистрируется в ГБР;

3) заемщик страхует собственную жизнь, объект недвижимости и право собственности на него.

Кредитный договор и договор ипотечного кредитования заключаются между банком (кредитором) и заемщиком. Кредитор создает первичный рынок ценных бумаг. Он может сохранять выданные закладные в собственном портфеле ценных бумаг или передать их другим инвесторам, которые создают вторичный рынок закладных. Покупая закладные, инвесторы обеспечивают банки дополнительными денежными средствами для предоставления новых кредитов. Работающие на вторичном рынке компании также могут сохранять ипотечные кредиты в собственном инвестиционном портфеле либо выпускать ценные бумаги, обеспеченные закладными.

Покупателями указанных ценных бумаг могут выступать различные финансовые учреждения: коммерческие банки, инвестиционные и пенсионные фонды, страховые компании. При этом эмитент таких ценных бумаг гарантирует их держателям своевременные ежемесячные выплаты процентов и основной части долга.

Когда банки предоставляют гражданам новые кредиты под залог объектов недвижимости, опираясь на финансовые ресурсы, мобилизованные на вторичном рынке, цикл повторяется.

[58] ФЗ РФ «Об ипотеке (залог недвижимости) от 16 июля 1998 г. № 102-ФЗ.

[59] «Об ипотечных ценных бумагах» от 29 октября 2003 г. № 152-ФЗ.

[60] Статья 8 ФЗ РФ № 152. Об ипотечных ценных бумагах от 11 ноября 2003 года в ред. Федеральных законовот 29.12.2004 N 193-ФЗ, от 27.07.2006 N 141-ФЗ

[61] Там же.

[62] Статья 6 ФЗ РФ № 152. Об ипотечных ценных бумагах от 11 ноября 2003 года в ред. Федеральных законов от 29.12.2004 N 193-ФЗ, от 27.07.2006 N 141-ФЗ

[63] Там же.

| Предыдущая |