И.Н. Олейникова

Финансы, денежное обращение и кредит

Конспект лекций. Таганрог: Изд-во ТРТУ, 1996.

| Предыдущая |

Тема 9. Отдельные отрасли страхования

9.2. Дополнительное пенсионное обеспечение

В большинстве развитых стран пенсионное обеспечение осуществляется из трех источников:

- государственными пенсионными системами (в рамках социального страхования);

- негосударственными пенсионными фондами;

- страховыми компаниями или другими финансовыми организациями.

Уровень развития негосударственных пенсионных фондов в стране зависит от того, в какой мере государственная система пенсионного обеспечения отвечает потребностям населения. Так наибольшее распространение частные пенсионные фонды получили в США, наименьшее - в Скандинавии, Австрии.

В международной практике страховое обеспечение пенсиями делится на три основных направления:

1) индивидуальное страхование пенсий - клиент страхует пенсию определенного размера;

2) клиент накапливает средства в страховой организации, пенсия адекватна накопленной сумме;

3) групповое страхование - пенсии всех участников адекватны общей сумме взносов.

В России до 1917 г. была развита система пенсионных касс, сегодня наибольшее распространение получило название пенсионный фонд. Обычно под пенсионным фондом понимается организация, обеспечивающая групповое страхование. В отечественной практике - это все организации обеспечивающие страхование пенсий.

Пенсионный фонд - организация, занимающаяся разноплановой деятельностью, которая заключается в аккумулировании денежных средств и их использовании для выплат пенсий и пособий участникам.

Негосударственные пенсионные фонды (НПФ) в России предлагают своим участникам от 1 до 84 пенсионных схем. При этом под термином "пенсионная схема" понимается порядок внесения взносов и осуществления платежей из НПФ. Основные характеристики пенсионной схемы:

- периодичность и размеры платежей;

- сроки формирования пенсионных накоплений;

- сроки выплат дополнительных пенсий.

Несмотря на имеющееся разнообразие, в чистом виде можно выделить две пенсионные схемы:

1) накопительная схема - взносы уплачиваются вкладчиком по возможности, выплаты производятся до полного исчерпания средств на личном счете участника;

2) схема с минимально гарантированным размером пенсии - в этой схеме устанавливается гарантированный размер пенсии в зависимости от размера взносов, причем реальная величина пенсионных выплат может быть выше в соответствии с инвестиционным доходом, начисленным на именной счет участника, но ни при каких условиях она не будет ниже этого размера.

Минимальный период формирования пенсионных накоплений - 1-2 года (для лиц пенсионного и предпенсионного возраста). Максимальная длительность стадии накопления определяется естественными возрастными границами.

По сроку выплат различают пожизненные и срочные (ограниченные) пенсии.

Срочные пенсии выплачиваются в течение оговоренного срока. Пенсии обычно выплачиваются с установленного общего пенсионного возраста. Периодичность выплат может быть различной.

По характеру своей деятельности пенсионные фонды располагают значительными инвестиционными ресурсами. Правильное размещение этих средств важно как для фонда, так и для страхователей.

В отличие от страховщиков, пенсионные фонды до 1995 г. были не ограничены в выборе направлений инвестирования. По состоянию на 1 июля 1994 г. активы НПФ в среднем распределялись следующим образом:

- государственные ценные бумаги - 23%;

- депозиты - 24%;

- недвижимость - 5%;

- прямые инвестиции - 1%;

- ценные бумаги - 44%

- прочие вложения - 3%.

В декабре 1995 г. Инспекцией негосударственных пенсионных фондов при Министерстве социальной защиты РФ были утверждены Временные правила инвестирования актовов негосударственных пенсионных фондов. В соответствии с данными правилами НПФ должны осуществлять инвестиционную деятельность через Компании по управлению активами НПФ. Фонды осуществляют контроль за размещением Компаниями их активов. Правила определяют порядок размещения средств, привлеченных в связи с осуществлением негосударственного пенсионного обеспечения, и не распространяются на собственные средства фондов.

Активы НПФ могут быть размещены в:

- ценные бумаги федерального правительства;

- муниципальные ценные бумаги;

- банковские депозиты;

- ценные бумаги других эмитентов (облигации, акции, векселя, депозитные

- сертификаты);

- недвижимость;

- валютные ценности;

- денежные средства на расчетном счете.

Запрещается ивестирование активов по следующим направлениям:

- предоставление займов и кредитов;

- заключение договоров купли-продажи;

- вложение в интеллектуальную собственность;

- осуществление торгово-посреднической, банковской и производствен-ной деятельности;

- оплата расходов по ведению дел Фонда;

- осуществление совместоной деятельности.

Цель введения данных правил обеспечение надежности деятельности и платежеспособности НПФ и гарантий вкладчикам. В этой связи, разработана система нормативов, позволяющих оценивать надежность и платежеспособность НПФ. Нормативы, являющиеся обзательными для всех НПФ и Компаний:

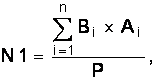

- норматив соответствия инвестиционной деятельности (N1);

- норматив достаточности средств Компании (N2);

- норматив соотношения актовов фонда и его обязательств (N3).

Для расчета N1 все активы НПФ оцениваются с учетом степени риска по специальным коэфициентам (разброс коэффициентов от 0,125 до 0,650). Норматив определяется по следующей формуле:

где, Bi- фактическая сумма активов, вложенных в конкретное направление инвестиций; Ai - коэффициент риска конкретного направления инвестиций активов; P - общая сумма активов.

Максимально допустимое значение норматива - 0,5.

Норматив достаточности собственных средств Компании определяет соотношение всех собственных средств Компании и суммы размещаемых актовов Фондов, взвешенных с учетом риска:

где, Q - собственные средства компании по упралению активами; Bi - фактическая сумма активов, вложенная в конкретное направление инвестиций; Ai - коэффициент риска конкретного направления инвестиций.

Минимально допустимое значение норматива - 0,08.

Норматив сотношения активов фонда и его обязательств определяется следующим образом:

P - общая сумма активов;

O - расчетные обязательства Фонда (современная стоимость обязательств).

Контроль за соблюдением экономических нормативов осуществляется на основе данных квартальной бухгалтеской отчетности.

| Предыдущая |