П.А. Левчаев

Финансовый менеджмент и налогообложение организаций

Учебное пособие/ П.А. Левчаев. - Саранск: Мордовский гуманитарный институт, 2010 г.

| Предыдущая |

II. ИНСТРУМЕНТАРИЙ, МЕТОДЫ И ПРИЕМЫ ФИНАНСОВОГО МЕНЕДЖМЕНТА

8. Финансовый менеджмент и стоимостная оценка бизнеса

8.2. Проектирование финансовой деятельности организации на основе концепции адаптивности

Аспекты адаптивности систем исследовались еще в ситуационном подходе теории организации, где основное положение заключалось в том, что степень эффективности и успеха организации определяется степенью адаптации ее структуры и поведения факторам внешней среды. Внутренняя среда системы зависит от внешней среды, получая из нее все необходимое для реализации своего предназначения, она предлагает ей результаты своих усилий по преобразованию ресурсов в продукцию и услуги. Эволюция связывается с достижением устойчивого состояния системы, при котором последняя адаптируется к окружению. Возможность адаптации обусловлена тем, что изменение внешних условий происходит медленнее, приспособление к ним системы.

Адаптивный подход предполагает рассмотрение системы с точки зрения ее сохранения и развития, несмотря на происходящие изменения. В основе этой направленности теории функционирования системы лежит редукционный подход, имеющий своей сущностью конструирование знания на базе имеющихся разработок различной направленности. Адаптивность как форма поведения системы способствует ее самоорганизации, закреплению свойства, определившего появление системы, успешное ее существование и развитие в эволюционных трансформациях. Адаптивные системы принадлежат к классу самоорганизующихся и характеризуются способностью изменять порядок и устройство в зависимости от влияния факторов. Принципы самоорганизации, являясь доминирующими в складывающейся ныне синергетической концепции менеджмента, знаменуют возникновение нового подхода на основе классического (кибернетического). Его признаками также являются: неопределенность среды, сетевой характер структур, виртуализация бизнес-процессов.

Сложности концепции адаптивности предопределены противоречивостью исходных допущений. С одной стороны, система финансовых ресурсов – реальный объект для возможных построений, с другой – сама концепция адаптивности предполагает соответствующий менталитет руководителя, развитое образное мышление, применение неформализуемых построений, вариативность решений, вероятностный результат. Адаптивность – это скорее форма поведения, соответствующая определенному способу, образу мышления, а не набор конкретных действий. Если системный подход характеризует статику системы, и применим в процессе планомерной работы, то адаптивность как форма поведения используется в меняющейся обстановке. Адаптивное поведение характеризуется наибольшей восприимчивостью к нововведениям.

Системное исследование стоимостной природы финансовых ресурсов и положений теории систем позволило нам выделить положения адаптивного функционирования системы финансовых ресурсов. Во внимание придется принимать стоимостную природу ресурсов, системное их представление и адаптивную направленность функционирования. Положения (прил. Б) относятся к неформализуемым построениям, а адаптивное проектирование деятельности хозяйствующего субъекта представляет собой формализованный материал. Концепция адаптивности предполагает как формализованное рассмотрение ситуации, так и образное ее видение, зависящее от опыта руководителя.

Зачастую сущность менеджмента составляет проектирование (дизайн), предполагающее, в свою очередь, творческую свободу действий, способность вносить изменения в систему. Проектирование предполагает управление рычагами, определяющими уровень разделения труда и механизмы координации организации.

Проектирование системы финансовых ресурсов должно иметь основой общественное разделение труда как первопричину формирования управленческих функций в финансовой системе предприятия. Этот подход, а также представление системы как динамической (предполагающей учет воспроизводственных процессов в элементах) позволяет учитывать особенности ее функционирования. Проектирование как формализованная программа действий не может учитывать все параметры рассматриваемой системы. При адаптивном проектировании финансовой деятельности предприятия важными становятся следующие основные части системы: объект, субъект, процесс управления.

Выделение объекта – финансовых ресурсов, обусловлено тем, что он, подвергаясь управленческому воздействию, ориентирует систему на достижение цели (имеющей стоимостную оценку) и предопределяет «систему координат» и параметры функционирования, которые показывают важнейшие факторы и ограничения. Исходные параметры объекта определяют принципы производного построения, структуризации и интеграции системы вовне. Важными являются определяющее влияние структуры системы финансовых ресурсов – объекта на форму организации бизнеса, его встраивание в макросистему. Здесь применимо выражение «цель определяет средства». Цель имеет стоимостное исчисление, а средствами служат все другие составляющие финансовой системы предприятия.

Сообразно особенностям и параметрам объекта формируется финансовая политика, разрабатывается программа, создаются бюджеты. Такой приоритет означает, что структуры создаются снизу вверх, а это перспективное направление организации финансов наиболее успешных структур. Рассмотренные варианты классификации систем финансовых ресурсов создают потенциальные стратегии ее развития (рис. 1).

|

Элементы, выделенные по принципу абсолютной ресурсности |

А1 |

А2 |

А3 |

А4 |

||

|

Элементы, выделенные по праву собственности |

собственные

|

заемные

|

привлеченные

|

|||

|

Элементы, выделенные по принципу срочности |

краткосрочного назначения |

среднесрочного назначения |

долгосрочного назначения |

сверх долгосрочного назначения |

||

|

Стоимостные составляющие системы |

Э1 |

Э2 |

… |

Эn |

||

Рис. 1 – Элементы системы финансовых ресурсов, классифицированных

по различным признакам

Исходной для построений служит выбранная классификация системы, определяющая производные параметры (факторы, влияющие на параметры и определяющие деятельность системы, рассматривались как действие и восприятие элементов на соответствующих рисунках). Классификации ресурсов носят фундаментальный характер. Если предпочтение отдается какой-либо классификации, то можно сказать, что система резонирует с тождественными факторами, подчиняясь действующим здесь законам развития. Система требует подбора элементов, обеспечивающего ее эффективное функционирование и сочетание с элементной базой более крупной системы.

Резонанс элементов, системы приводит к увеличению эффективности ее деятельности, повышению потенциала за счет совпадения набора элементов, подсистем и оптимального сочетания характеристик, адекватных макросистеме. Эта особенность лежит в основе синергетики, когда в результате взаимодействия со средой за счет поступления дополнительной энергии (стоимости) случайные колебания элементов системы превращаются в когерентное, коллективное движение. Так возникают кооперативные синхронные процессы, происходит самоорганизация системы.

Если в качестве основной рассматривается система, представленная параметром абсолютной ресурсности, то оптимизация составляющих будет вестись исходя из соответствующего поля рассмотрения (денежный рынок, рынок ценных бумаг и пр.), разработанных здесь моделей и инструментов (оптимизация денежных потоков, достаточная ликвидность, минимальный остаток средств в денежной форме, структура портфеля ценных бумаг, соотношение дебиторской и кредиторской задолженности).

Если в качестве определяющей выбрана модель системы, выделенной по праву собственности, то исходными параметрами будут: контроль над долей предприятия, критерий собственности на используемые в обороте ресурсы, характеристики заемных, привлеченных средств и т. д. Производные параметры будут касаться наиболее выгодных (в первую очередь с точки зрения контроля над предприятием) форм привлечения ресурсов (за счет эмиссии акций, облигаций, банковских кредитов и пр.), обеспечивающих желаемую степень контроля над собственностью.

При выделении системы по критерию срочности будут задаваться временные рамки функционирования системы предприятия (задействуются модели, оптимизирующие соотношение краткосрочных, долгосрочных и т. д. ресурсов для реализации политики предприятия), определяющие инструменты привлечения средств. Осуществляемый бизнес рассматривается с точки зрения функционирования системы во времени.

Поскольку система ресурсов предприятия есть стоимостное образование, то при использовании в качестве определяющего этого аспекта во внимание принимаются параметры, увеличивающие стоимостную оценку бизнеса (минимум издержек и максимум прибыли на любой вид ресурсов), соответствующие формы привлекаемых ресурсов.

Стало быть, выбор формы (классификации) рассмотрения объекта (финансовых ресурсов) определяет факторы влияния, задает параметры построения системы, детально прорабатываемые в рамках финансовой политики предприятия, конкретизирует параметры управления и специфику деятельности управляющей подсистемы (субъекта управления). Соответствие выбранной классификации системы финансовых ресурсов доминирующим для предприятия факторам определять успешность выстраиваемой адаптивной концепции системы.

Напротив, если доминирующие факторы определены не верно, не верно выбрана определяющая классификация ресурсов, то ошибочными окажутся устанавливаемые параметры действия системы и набор соответствующих инструментов не будет считаться действенным в деле достижения поставленных целей (имеющих стоимостную оценку). В таком случае изначально будет нарушен принцип соответствия параметрам макросреды (определяющей для хозяйствующего субъекта).

Поскольку объект имеет стоимостную природу, то объективными, сущностными характеристиками системного образования становятся прибыль и затраты. Целесообразным видится измерение эффективности функционирования системы посредством сопоставления затрат, связанных с использованием всей совокупности ресурсов, и полученной прибыли. Эти характеристики становятся универсальными для любого элементного набора системы. Матричная форма дает представление о затратах и прибыли, получаемой в результате различных комбинаций ресурсов. Матрица, предполагая компоновку элементов ресурсов (реальную, потенциальную) в рамках выбранной классификации, делает возможными контроль состояния системы, исчисление эффективности стоимостного прироста и воспроизводства финансовых ресурсов (рис. 2).

При проектировании субъекта управления (управляющей подсистемы) необходимо добиваться полного соответствия его деятельности специфике функционирования объекта – так в полной мере реализуются потенциальные возможности стоимостного образования в выбранной целевой направленности. Субъект управления инициирует процессы структурообразования, обеспечивает реализацию воспроизводственного процесса системы (стадии формирования и использования), что предопределяет ее жизнеспособность и реализацию функций.

Прибыль системы

|

|

П1 |

П2 |

… |

Пm |

ΣП |

|

|

Затраты системы |

З1 |

Э11 |

Э12 |

… |

Э1m |

ΣЭ1i |

|

|

З2 |

Э21 |

Э22 |

… |

Э2m |

ΣЭ2i |

|

|

|

|

… |

… |

… |

… |

|

|

|

|

Зn |

Эn1 |

Эn2 |

… |

Эnm |

ΣЭni |

|

|

|

Σз |

ΣЭj1 |

ΣЭj2 |

|

ΣЭjm |

Σ |

|

З1, З2, …, Зn – затраты на соответствующие комбинации финансовых ресурсов;

П1, П2, …, Пm – прибыль от использования соответствующих комбинаций финансовых ресурсов;

Э11, … , Эnm – структурные единицы (элементы) системы финансовых ресурсов;

ΣЭjm, ΣЭni – сумма по соответствующим строкам, столбцам матрицы;

Σ(Σз, ΣП ) – суммарная величина имеющихся в системе ресурсов (затрат на них или прибыли от использования).

Рис. 2 – Матричная форма рассмотрения элементов затрат и прибыли системы финансовых ресурсов

Согласно положениям кибернетики, разнообразие управляющей системы меньше разнообразия объекта управления с точки зрения информационной «емкости». Рамки адаптивного поведения обусловлены тем, что управляющая система беднее объекта, который она призвана упорядочивать и лишь в идеальном случае возможен детальный контроль. Такая особенность функционирования системы предполагает предел разнообразия, ниже которого эффективное выполнение функций системы невозможно. Неопределенность в поведении управляемого объекта уменьшается за счет разнообразия органа управления. Есть и предел такому соответствию, иначе затраты на управляющую подсистему могут превысить полученные от управления объектом доходы. Разнообразие достигается посредством соответствия особенностям объекта управления.

Поскольку вариантов классификации финансовых ресурсов несколько, а соответствующих им параметров и возможных сценариев и еще больше, то объективно необходима унификация реализуемых управленческих функций, которые должны быть применимы в отношении любой классификации объекта. Соответствие управляющей подсистемы управляемой, обусловливает особенности процесса управления.

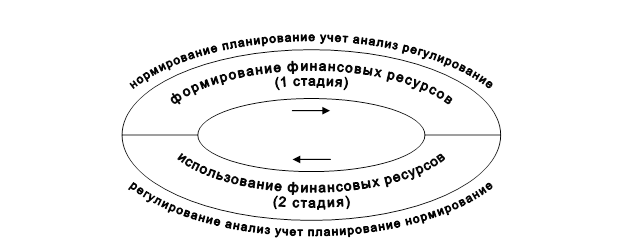

Представляя объект управления как систему, состоящую из элементов и состояние каждого из элементов как воспроизводственный процесс, а также, определив фазы управленческого цикла, можно выделить функции управления. Определим понятия:

– стадия элемента системы финансовых ресурсов – последовательно сменяющееся состояния воспроизводственного процесса (формирование, использование);

– контур объекта управления – замкнутая последовательность стадий кругооборота воспроизводственного процесса элемента системы (в качестве элементного набора подходит любая из классификаций: по степени абсолютной ресурсности, по праву собственности, по срочности использования);

– фаза – процедура объекта управления, выделенная по функциональным характеристикам управленческой работы (нормирование, планирование, учет, анализ, регулирование);

– цикл субъекта управления – замкнутая последовательность фаз управленческого кругооборота.

Для различных классификаций систем ресурсов характерны постоянные стадии воспроизводственного процесса и фазы управленческого цикла.

Функции управления должны быть объективными и относительно постоянными по отношению к исполнителям, если человек переходит на другую управленческую работу, то меняются характер и направление его деятельности. Функции управления образуются в области соприкосновения одной из фаз цикла субъекта управления с какой-либо стадией контура объекта управления.

Так, для первой стадии (формирование) контура (финансовых ресурсов как объекта) управления функциями управления будут: нормирование формирования ресурсов, планирование формирования ресурсов, учет формирования ресурсов, анализ формирования ресурсов, регулирование формирования ресурсов (рис. 3).

Рис. 3 – Стадии и фазы воспроизводства финансовых ресурсов

По такому же принципу образуются остальные функции управления, хотя в качестве объекта может рассматриваться не вся имеющаяся у предприятия совокупность ресурсов, а элемент выбранной классификации (например, по признаку абсолютной ресурсности, по праву собственности по срочности либо как абстрактный элемент стоимостного образования) (табл. 7).

Таблица 7 – Образование функций управления финансовыми ресурсами

|

Признак классификации системы |

Элемент системы |

Стадия воспроизводственного процесса элемента |

Фаза цикла |

Название специализированной функции управления |

|

1. абсолютная ресурсность |

А1 |

1 формирование |

1 нормирование |

1.1 нормирование формирования денежных средств (ценных бумаг) |

|

2 планирование |

1.2 планирование формирования денежных средств (ценных бумаг) |

|||

|

3 учет |

1.3 учет формирования денежных средств (ценных бумаг) |

|||

|

4 анализ |

1.4 анализ формирования денежных средств (ценных бумаг) |

|||

|

5 регулирование |

1.5 регулирование формирования денежных средств (ценных бумаг) |

|||

|

|

2 использование |

1 нормирование |

2.1 нормирование использования денежных средств (ценных бумаг) |

|

2 планирование |

2.2 планирование использования денежных средств (ценных бумаг) |

|||

|

3 учет |

2.3 учет использования денежных средств (ценных бумаг) |

|||

|

4 анализ |

2.4 анализ использования денежных средств (ценных бумаг) |

|||

|

5 регулирование |

2.5 регулирование использования денежных средств (ценных бумаг) |

|||

|

и т. д. |

и т. д. |

и т. д. |

и т. д. |

и т. д. |

Реализуемый в процессе адаптивного проектирования методологический принцип формирования функций управления учитывает следующие теоретические и практические требования: 1) функции разграничены относительно направленности на объект управления; 2) исключается дублирование функций; 3) функции соответствуют объекту воздействия; 4) в совокупности функции составляют форму и содержание управления финансовыми ресурсами в финансовой системе.

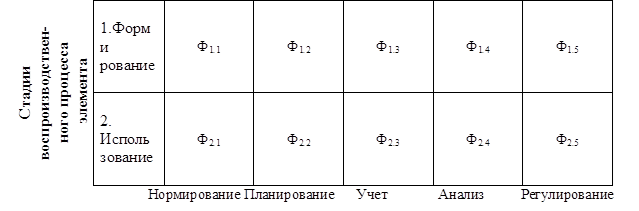

Таким образом, функция управления как объективная категория, образуясь на пересечении фазы цикла субъекта управления и стадии воспроизводственного процесса элемента (контура) объекта управления, представляет собой область информационной совокупности. Объемы информации по функциям зависят от элементной базы системы ресурсов и определяются комплексом задач, устанавливаемых субъектом.

Проведя обобщение функций по различным признакам, можно синтезировать их совокупности, характеризующие различные стороны управления системой. Синтез составляет постаналитическую стадию системного исследования объекта с позиции целого.

Можно так определить принципы синтезирования функций управления: 1) по стадиям воспроизводственного процесса элементов (формирование или использование) системы финансовых ресурсов; 2) по контуру воспроизводственного процесса элемента; 3) по фазам в пределах элемента (по содержательной стороне информации, используемой в управлении, – нормирование, планирование, учет, анализ, регулирование).

Для разграничения функций управления (Ф) используем матричную форму представления (рис. 4).

Фазы управленческого цикла

Рис. 4 – Матричная форма разложения функции управления

на примере абстрактного элемента системы финансовых ресурсов

Например, для элемента А1 (денежные средства, ценные бумаги) системы финансовых ресурсов предприятия, представленной классификацией по степени абсолютной ресурсности, функции будут иметь название:

Ф1.1 – нормирование формирования денежных средств (ценных бумаг);

Ф1.2 – планирование формирования денежных средств (ценных бумаг);

Ф1.3 – учет формирования денежных средств (ценных бумаг);

Ф1.4 – анализ формирования денежных средств (ценных бумаг);

Ф1.5 – регулирование формирования денежных средств (ценных бумаг);

Ф2.1 – нормирование использования денежных средств (ценных бумаг);

Ф2.2 – планирование использования денежных средств (ценных бумаг);

Ф2.3 – учет использования денежных средств (ценных бумаг);

Ф2.4 – анализ использования денежных средств (ценных бумаг);

Ф2.5 – регулирование использования денежных средств (ценных бумаг).

Исходя из вышеприведенных принципов синтезирования и процессов разделения и специализации труда, сформулируем комбинации:

1) по стадии воспроизводственного процесса элемента – частные специализированные функции управления. Образуются путем объединения специализированных функций одноименной стадии воспроизводственного процесса элемента, например – Ф1.1, Ф1.2, Ф1.3, Ф1.4, Ф1.5. Совокупность функций такого уровня образует частную специализированную функцию «управление формированием денежных средств (ценных бумаг)» или, в другом случае – «управление использованием денежных средств (ценных бумаг)». Таким же образом синтезируются функции других контуров;

2) по контуру элемента – общие специализированные функции управления. Выделяются для всех стадий воспроизводственного процесса элемента (контура) и полного цикла управления, например – Ф1.1, Ф1.2, Ф1.3, Ф1.4, Ф1.5, Ф2.1, Ф2.2, Ф2.3, Ф2.4, Ф2.5. Совокупностью всех функций по контуру является общая специализированная функция «управление денежными средствами (ценными бумагами)»;

3) по фазам в пределах элемента – основные специализированные функции управления. Выделяются по содержательной стороне одноименной фазы управленческого цикла в пределах стадий воспроизводственного процесса элемента (контура). Например, специализированные функции Ф1.1, Ф2.1 образуют «нормирование денежных средств (ценных бумаг)» или Ф1.2, Ф2.2 – «планирование денежных средств (ценных бумаг)»;

4) по фазам цикла относительно всего объекта управления – интегрированные функции управления. Например, речь идет о нормировании, планировании, учете, анализе, регулировании всей системы, т. е. нормирование элемента А1 – денежных средств (ценных бумаг), нормирование А2 и т. д.

Варианты классификации систем финансовых ресурсов позволяют рассматривать данные неизменные функции управления в отношении любого интересующего элемента классификации. Речь может идти об управлении собственными, заемными и привлеченными ресурсами, или элементах, выделенных по критерию срочности, и т. д.

Частные и общие специализированные функции, компонующиеся по ходу замыкания управленческого цикла и выходящие на объекты управления (стадии воспроизводственного процесса элемента или контур), предполагают линейный принцип формирования структуры управления; основные и интегрированные функции управления (основанные на содержательной стороне информации – информации нормирования, планирования, учета, анализа и регулирования) ложатся в основу функционального принципа структуры управления и дают возможность раскрыть сущность функциональной специализации органов управления. Подобный подход позволяет с научной точки зрения подойти к распределению функциональных обязанностей менеджеров и проектировать организационные структуры управления в их взаимосвязи с объектом управления – финансовыми ресурсами, чем достигается соответствие управляемой и управляющей подсистем, учитываются особенности функционирования и воспроизводства объекта.

Комплексный характер финансовой работы на предприятии предполагает помимо специализации управленческих работников необходимость координации данных процессов – это прерогатива высшего уровня управления (топ-менеджмент). Система должна иметь ведущего субъекта управления, устремляющего ее развитие как целостного образования, иначе она будет не в состоянии сохранять это качество (возможны дезинтеграция, разбалансированность, распад).

Координационный контур объединяет управление и проектирование финансовой деятельности предприятия, чтобы добиться оптимального результата для компании в целом. К его функциям следует отнести: прогнозирование, принятие решения, составление общего плана работы, подбор кадров, координирование (согласование), контроль исполнения и мотивацию.

Для развития самоорганизационных процессов и синергетических свойств системы в арсенале адаптивной концепции имеется ряд управленческих технологий: стоимостные методы реинжиниринга, многообразие видов организационных структур, соответствующие инструменты управления синергетического менеджмента, пространственно–временное согласование компонентов в финансово–кредитных трансформациях эволюционной экономики.

Реализация функций управления в зависимости от уровня рассмотрения имеет специфику. Стратегическая и тактическая деятельность менеджеров осуществляется посредством использования различных видов бюджетов, отражающих состояние системы ресурсов относительно запланированного уровня, применения аналитических показателей и инструментов мониторинга стоимости отведенного участка работы (табл. 8).

Проектируемые параметры учитывают главные из перспективных направлений развития финансов зарубежных компаний: стратегическое планирование, ориентированное на рост стоимости; системы бюджетов и сбалансированных показателей.

Таблица 8 – Характеристика проектируемых параметров финансовой деятельности экономического субъекта

|

Характер деятельности и проектируемые параметры |

Уровни управления |

|

|||

|

Верхний (топ-менеджеры) |

Средний (менеджеры среднего звена) |

Нижний (менеджеры исполнители) |

|||

|

Реализуемые ориентиры |

Рост стоимости бизнеса |

Рациональное управление системой ресурсов |

Рациональное управление элементами системы ресурсов |

|

|

|

Концепция работы |

Реализация миссии |

Реализация стратегии |

Реализация тактики |

|

|

|

Содержание управленческой деятельности |

Координирование финансовой деятельности финансовой системы (объекта и субъекта) |

Реализация функций управления системой ресурсов (объектом) |

Реализация функций управления элементами системы (объекта) |

|

|

|

Инструментарий оформления |

1. Стратегические бюджеты. 2. Мониторинг стоимости бизнеса |

1. Тактические бюджеты. 2. Мониторинг состояния системы финансовых ресурсов (объекта) |

1. Операционные бюджеты; 2. Мониторинг элементов системы финансовых ресурсов (объекта) |

|

|

|

Временной аспект состояния системы |

Свыше 3 лет |

От 1 до 3 лет |

Менее 1 года |

|

|

|

Пространственные границы системы |

Бизнес компании |

Бизнес предприятий компании (подразделений) |

Бизнес-единица (линия, процесс) |

|

|

Неотъемлемой частью адаптивного проектирования является учет фактора цикличности существования системы, что означает реализацию эволюционного подхода к развитию. Эффективное адаптивное поведение организации достигается не только подстраиванием цикличности организации под ведущий макроцикл (например, максимизацией выручки или доходов от осуществляемых операций в условиях роста ВНП, национального дохода), но и нивелированием отрицательных воздействий подобного цикла (например, в условиях спада экономики, инфляции) – здесь решаются разнонаправленные задачи. Основные цикличные процессы в системе можно объяснить существованием следующих возмущений и специфики ее функционирования.

Первый уровень внутренних циклов системы (микроциклов) обусловлен наличием стадий воспроизводственного процесса элементов в частях системы, т. е. формирования, использования ресурсов в рамках той или иной классификации (например, периодичность поступления доходов по ценным бумагам, формирования заемных средств за счет кредитов банков).

Второй уровень внутренних циклов системы обусловлен наличием стадий воспроизводственного процесса в отношении всей системы, т. е. формированием, использованием всей совокупности ресурсов (например, периодичность поступления выручки от реализации продукции).

Третий уровень внутренних циклов системы обусловлен наличием стадий рождения, зрелости, смерти, характерных для любой системы, что предполагает колебания ее стоимости на протяжении всего существования.

Внешние циклы системы (макроциклы) обусловлены влиянием тождественных параметров макросреды и определяются наличием синхронных процессов в системе (ее составляющих), резонирующих с тождественными (например, уровнем инфляции, особенностями денежно–кредитной политики).

Разные виды циклов могут накладываться друг на друга, специфицируя параметры исследуемого цикла (образуя синергетические всплески или деструктивные нарушения). Можно добавить и цикличность системы, обусловленную различными требованиями внешней среды. Так обстоит дело в отношении годовой финансовой отчетности, когда предприятия стремятся достичь более качественных стоимостных показателей отчетности. Цикл, лишенный взаимосвязи происходящих в ресурсах изменений с порождающими или порожденными изменениями тождественной природы (стоимостной), следует считать косвенным.

Жизненный цикл любой системы предполагает в своем составе этапы рождения, зрелости, смерти. Внутренние для системы и ее этапов процессы предполагают такие фазы (волны), как подъем, кризис, депрессия. Внешние для системы циклы обусловлены определяющими для нее параметрами внешней среды и предполагают волны, аналогичные внутренним. Это только основные циклические колебания.

Множество иных циклических процессов (в элементах системы и т. д.), наложение одних на другие приводят к расшатыванию структуры системы и могут вызвать ее кризис, разрушение (при превышении адаптационных возможностей). Если фаза депрессии внутреннего цикла, сопровождающаяся преобладанием пассивной части ресурсов над активной (см. прил. Б), наблюдается систематически и имеет затяжной характер, это грозит деструктивными процессами для всей системы – происходит наложение стадии внутреннего цикла на стадию жизненного цикла системы.

Кризис рассматривается как точка бифуркации, после которой эволюция системы может пойти по сценарию, не предусмотренному управляющей подсистемой. Этого можно избежать посредством мониторинга ключевых стоимостных параметров и факторов влияния на систему. Величина стоимости системы оказывает определяющее влияние на остальные, производные от этого факторы (реализацию инвестиционных, производственных проектов, взаимоотношения с дебиторами и кредиторами, реализацию планируемых мероприятий стратегии развития).

Адаптивность системы возрастает с ее ростом и диверсифицированностью, которые означают объективные процессы расширения системы и перманентный приток упорядоченной информации (энергии), что повышает степени негэнтропии и жизнеспособности. Упоминавшиеся формы ТНК и ФПГ позволяют сгладить многие циклические колебания, возможные при раздельном функционировании участников: оборачиваемость капитала в отраслях, переориентация средств из производств находящихся в фазе упадка, в растущие сегменты, сезонность и т. д.

Знание специфики объекта управления и особенностей функционирования субъекта позволяют проектировать финансовую деятельность предприятия для реализации поставленной цели развития. Рассмотренные особенности адаптивного проектирования учитывают в своем составе 10 из 12 принципов современной модели управления – BBRT.

Приведем аналогии:

1) «менеджеры, получившие необходимые полномочия», «основы самоуправления», – спроектированные управленческие единицы, возглавляющие центры ответственности;

2) «отчет за результаты», «вознаграждение групп не основе сравнений» – выполненные аналитические показатели мониторинга, введенные руководством в центрах ответственности;

3) «сетевая организация» – система бюджетов, строящаяся на основе информационно-финансовых потоков предприятия;

4) «относительные цели» – корректируемые показатели стратегии, бюджетов;

5) «адаптивные стратегии» – методы проектирования, учитывающие ключевые особенности системы;

6) «системы предупреждения» – информативные, результирующие аналитические показатели бюджетного мониторинга;

7) «ресурсы предоставляются по запросу» – балансирующий бюджет;

8) «динамичный распределительный контроль» – мониторинг важнейших аналитических показателей, рейтинг функциональных сфер деятельности (бюджеты центров ответственности).

Принципы, задействованные концепцией адаптивности не в полной мере: «координация рыночного типа», «поддерживающий стиль лидерства».

Особенности проектирования представляют собой не просто совокупность конкретных методов управления и реинжиниринга финансов, философии и корпоративной культуры, но уже нематериальный актив, некую бизнес–систему, упорядочивающую информационно-финансовые взаимосвязи с целью увеличения стоимости.

Таким образом, концепция адаптивности предполагает рассмотрение системы финансовых ресурсов с точки зрения сохранения и развития, несмотря на происходящие изменения. При адаптивном проектировании финансовой деятельности важность принимают основные части системы: объект, субъект, процесс управления. Подобный подход позволяет подойти к распределению функциональных обязанностей менеджеров и проектировать организационные структуры управления во взаимосвязи с объектом управления – финансовыми ресурсами. Реализация функций управления в зависимости от уровня рассмотрения специфична. Проектирование должно учитывать фактор цикличности системы финансовых ресурсов.

| Предыдущая |