А.Н. Асаул, Х. С. Абаев, Ю. А. Молчанов

Теория и практика управления и развития имущественных комплексов

СПб.: Гуманистика, 2006.

| Предыдущая |

Раздел 2. Развитие имущественных комплексов

Глава 5 Оптимизация затрат организаций осуществляющих развитие имущественного комплекса

5.3 Критерии принятия решений по управлению затратами и модель финансирования инвестиционных проектов по развитию имущественного комплекса

Руководителям организаций инвестиционно-строительного комплекса на практике приходится принимать различные решения по управлению затратами. Специфика принимаемых управленческих решений определяется особенностями конкретной организации, ее технологии, организационной структуры и положения на рынке. К наиболее общим управленческим решениям относятся следующие:

- решения об объеме и структуре выпуска строительной продукции;

- выбор между собственным производством и закупкой на стороне;

- решения об определении нижней границы цены продукции.

Для принятия решений об объеме и структуре выпуска руководителям необходимо знать «узкие места» производства и сбыта организаций, а именно:

- недостаточный спрос на определенные виды строительной продукции;

- количество оборудования с низкой мощностью;

- дефицитные строительные и отделочные материалы;

- дефицитные рабочие специальности и др.

Критерии принятия управленческих решений об объеме и структуре выпуска представлены в таблице 5.9.

При выборе между собственным производством товаров, работ, услуг и закупкой на стороне также следует учитывать наличие или отсутствие узких мест. Если мощности строительной организации недогружены, необходимо сравнить затраты на приобретение с дополнительными затратами, которые возникнут в результате самостоятельного производства. Если в результате собственного производства возникает одно узкое место, к затратам необходимо прибавить упущенную выгоду – маржинальную прибыль, от которой приходится отказаться из-за возникновения узкого места. Если имеется большое количество узких мест, решение можно получить лишь при использовании аппарата линейного программирования.

В процессе принятия управленческих решений о цене на реализуемую строительную продукцию менеджеру нельзя забывать, что в рыночных условиях цена устанавливается в зависимости от спроса и предложения. В связи с конкуренцией на рынке строительная организация не всегда может диктовать свои условия покупателю. Поэтому строительная организация должна знать, какова минимальная цена, по которой оно еще может позволить себе производить и продавать соответствующую продукцию.

Нижняя граница цены зависит от следующих факторов:

- вида сделки (традиционный ассортимент или дополнительный контракт);

- загрузки мощностей (недогрузка, полная загрузка, наличие узких мест).

Таблица 5.9

Критерии

принятия решений об объеме и структуре выпуска

строительной продукции

|

Загрузка мощностей и использование ресурсов |

Критерий принятия решений |

Описание критерия принятия решений |

|

Без узких мест (недогрузка) |

Удельная маржинальная прибыль |

Производятся все виды продукции (услуг) с положительной маржинальной прибылью: |

|

Одно узкое место (полная загрузка) |

Удельная маржинальная прибыль на единицу узкого места |

Производство осуществляется в порядке убывания удельной маржинальной прибыли на единицу узкого места: (рj–kpj)

|

|

Множество узких мест (полная загрузка) |

Упущенная выгода |

Задача линейного программирования

|

рj – цена на продукцию (услуги) вида j; kpj – плановые переменные затраты продукции (услуг) вида j; Wj – удельная маржинальная прибыль на единицу узкого места; tEj – объем потребления узкого места на единицу j–й продукции (услуг); D – общая маржинальная прибыль (сумма по всем видам продукции и услуг); xj– запланированный объем реализации продукции (услуг) вида j; xHj– объем спроса на продукцию (услуги) типа j; Тi – имеющийся в наличии объем 1–го узкого места; tij – потребность в узком месте типа i для производства продукции (услуг) типа j. [69]

Таблица 5.10

Критерии выбора

между собственным производством

строительной продукции и закупкой на стороне

|

Загрузка мощностей и использование ресурсов |

Критерии принятия решений |

Критерии принятия решений |

|

Без узких мест (недогрузка) |

Переменная себестоимость плюс дополнительные постоянные и переменные (т.е. релевантные затраты) |

|

|

Без узких мест (недогрузка) |

Переменная себестоимость плюс дополнительные постоянные и переменные (т.е. релевантные затраты) |

|

|

Одно узкое место (полная загрузка)

|

Релевантные для принятия решения издержки на единицу продукции + Упущенная маржинальная прибыль от исключенных из программы продуктов (услуг) |

|

|

Множество узких мест (полная загрузка) |

Упущенная выгода |

|

kpe – переменные затраты на единицу продукции при собственном производстве; ∆kpе — прирост переменных издержек, возникающий в случае, если для самостоятельного производства товаров или услуг необходимого качества требуется изменить существующий технологический процесс; ∆KFe – дополнительные постоянные издержки при самостоятельном производстве (в месяц); Те – время (в месяцах), в течение которого возникают дополнительные постоянные затраты; хe– необходимое количество изделий (услуг); kpf – переменные затраты на приобретение единицы товаров (услуг) на стороне; рj – цена продукции вида j, исключенной из производственной программы; kpj – переменные затраты на производство продукции; tfj – потребление узкого места на единицу исключенного продукта j–ro вида; tEJ – потребление узкого места на единицу собственного производства; D – общая маржинальная прибыль (сумма по всем видам продукции и услуг); xj – запланированное количество продукции вида j (самостоятельное производство рассматривается как один вид продукции, а покупка на стороне – как другой); Тi – имеющийся в наличии объем i–ro узкого места; tfj – потребность в узком месте типа i для производства продукции типа j; рj – рыночная цена продукции типа j (для самостоятельно производимой продукции); если продукция не будет реализована, то цена принимается равной нулю; kj – переменные затраты на самостоятельное производство продукции вида или затраты на приобретение этой продукции на стороне.

Критерии принятия решений о нижней границе цены представлены в таблице.5.11

В рыночных условиях важной задачей является привлечение значительных денежных ресурсов иностранных и отечественных инвесторов, а также, материальных ресурсов государства для реализации крупных окупаемых инвестиционных проектов, разработанных в интересах целой группы независимых нефтедобывающих компаний.

Среди малых инвестиционных проектов наиболее приоритетными, на наш взгляд являются:

- проект строительства высокотехнологичного «малого» нефтеперерабатывающего завода с целью организации высокоэффективной переработки «тяжелой» нефти;

- проект строительства нефтяного терминала на реке Кама с соответствующей сетью подводящих трубопроводов;

Таблица.5 11

Критерии принятия

решений о нижней границе цены

строительной продукции

|

Вид сделки |

Загрузка мощностей |

Критерий принятия решений |

Критерии принятия решений |

|

Традиционный ассортимент |

Недогрузка или полная загрузка |

Переменные затраты и плановая маржинальная при быль |

|

|

Дополнительный контракт |

Недогрузка без узких мест |

Переменные затраты, дополнительные переменные и постоянные затраты единицы продукции |

|

|

Дополнительный контракт |

Полная загрузка с одним узким местом |

Релевантные затраты с учетом упущенной выгоды |

|

|

Дополнительный контракт |

Полная загрузка с множеством узких мест |

Релевантные издержки с Учетом упущенной выгоды |

Задача линейного программирования:

|

pj – цена реализации продукции j–го вида; kpj – плановые переменные затраты на производство продукции j–ro вида; F – постоянные затраты; Рz – нижняя граница цены дополнительного контракта; kpz. — переменные затраты на производство единицы продукции; ∆kpz.– прирост переменных затрат, вызванный выполнением контракта (например, повышенная оплата за сверхурочные); ∆kFz – дополнительные постоянные затраты, вызванные выполнением дополнительного контракта (в месяц); Tz – количество месяцев, на которые выпадают дополнительные постоянные затраты; xz – объем контракта; pj – цена продукции j–ro вида, исключенной из производственной программы с целью выполнения дополнительного контракта;

kpj – переменная себестоимость продукции j–ro вида; tEj – потребление узкого места на единицу исключенного продукта j–ro вида; tEz – потребление узкого места на единицу дополнительного контракта; D – общая маржинальная прибыль (сумма по всем видам продукции);

xj – запланированный объем реализации продукции вида j; Ti – имеющийся в наличии объем 1–го узкого места; tij – потребность в узком месте типа i для производства продукции типа j;

хHj – объем спроса на продукцию типа j.

проект «быстрого» освоения новых нефтеносных скважин (для малых) нефтедобывающих компаний) с применением передовых технологий бурения и добычи;

проект создания и эксплуатации сети автозаправочных станций для организации розничной реализации светлых нефтепродуктов, получаемых при переработке нефти на малом нефтеперерабатывающем заводе.

Добыча нефти осуществляется независимыми нефтедобывающими компаниями Республики Татарстан. Проблема переработки тяжелых высокосернистых нефтей зависит от величины ограничения подачи этих нефтей на существующие нефтеперерабатывающие заводы, роста себестоимости добычи, а также от ожидаемого введения так называемого «Банка качества нефтей».

Запасы тяжелых высокосернистых нефтей в Нурлатском районе Татарстана составляют около 100 миллионов тонн. Прогноз добычи тяжелой высокосернистой нефти в 2004 г. составил более 2 миллионов тонн, а с 2006 г. – более 2,5 миллионов тонн.

Долгосрочный прогноз объемов добычи нефти по независимым нефтеперерабатывающим заводам свидетельствует том, что наиболее заинтересованными в этом проекте являются ЗАО «Кара-Алтын», (605,7 тыс. т), ООО «Татнефтеотдача» (453 тыс. т), ОАО «Иделойл» (448,3 тыс. т).

Таблица 5.12

Прогноз объемов

добычи нефти по независимым компаниям

нефтестроительного комплекса республики Татарстан

(тыс. тонн)

|

Независимые нефтяные компании |

Годы |

||||||

|

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

|

|

ЗАО «Кара-Алтын» |

522,0 |

534,7 |

555,8 |

583,3 |

599,9 |

607,5 |

605,7 |

|

ОАО «Татнефтепром– Зюзеевнефть» |

390,5 |

372,8 |

355,6 |

338,8 |

322,5 |

322,5 |

322,5 |

|

ОАО «Татнефтепром» |

365,5 |

388,2 |

397,2 |

387,2 |

371,7 |

356,3 |

341,3 |

|

ОАО «Татнефтеотдача» (Степноозерское месторождение) |

352,0 |

382,0 |

411,0 |

436,0 |

453,0 |

453,0 |

453,0 |

|

ОАО «Шешмаойл» |

233,2 |

242,7 |

251,4 |

259,3 |

265,9 |

271,2 |

276,1 |

|

ООО «ТНГК–Развитие» |

204.6 |

194,4 |

184,6 |

175,3 |

166,5 |

158,1 |

150,2 |

|

ОАО «Иделойл» |

199,4 |

247,7 |

293,4 |

333,6 |

366,7 |

401,2 |

448,3 |

|

ОАО «ТРИЦ» |

97,3 |

99,8 |

102,3 |

104,9 |

106,9 |

106,9 |

101,7 |

|

ОАО «Булгарнефть» |

95,0 |

103,3 |

101,2 |

96,6 |

90,3 |

85,0 |

79,4 |

|

ОАО «Кондурча-нефть» |

60,1 |

63,6 |

67,0 |

70,3 |

77,0 |

80,6 |

84,0 |

|

ИТОГО |

2519,6 |

2 629,2 |

2719,5 |

2785,3 |

2820,4 |

2842,3 |

2862,2 |

Реализацию таких проектов целесообразно осуществлять централизованно под управлением единого центра – специально созданной Управляющей компании.

Для каждого инвестиционного проекта необходимо составить бизнес-план, в котором указываются все необходимые денежные, материальные и нематериальные активы. Эти ресурсы должны накапливаться в отдельном инвестиционном фонде, который открывается для каждого проекта и носит название «Акционерный инвестиционный фонд» или «Закрытый паевой инвестиционный фонд».[70]

Инвесторы передают свои активы Управляющей компании в доверительное управление, оставляя за собой и уполномоченными государственными органами функцию постоянного контроля за целевым расходованием на всех этапах строительства и эксплуатации инвестиционного объекта.

Создание инвестиционных фондов для каждого проекта позволит решить следующие проблемы:

- столкновение интересов разных инвесторов по вопросам приоритетности реализации разных проектов;

- смешение финансовых потоков и прибылей от реализации разных проектов, профинансированных разными инвесторами.

Функционирование инвестиционного фонда приводит к большей прозрачности и понятности всех процессов для каждого заинтересованного инвестора и самое главное, к отсутствию возможности злоупотреблений в Управляющей компании.

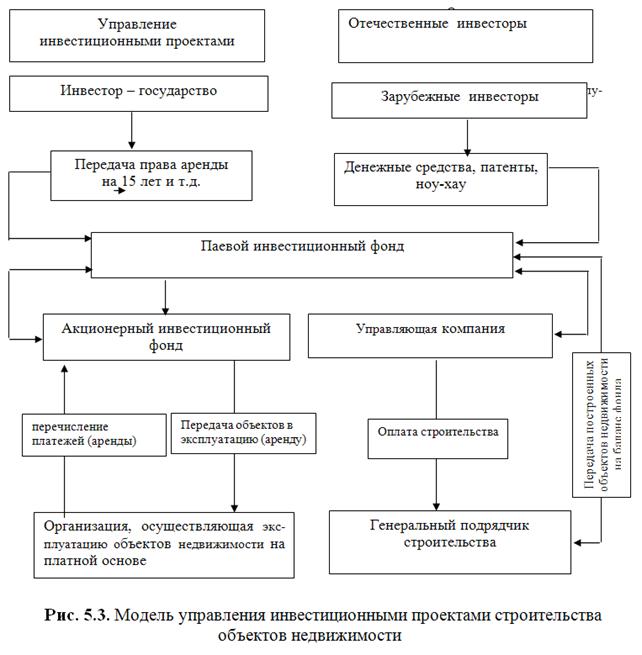

Общая структурная схема предлагаемой модели приведена на рисунке 5.3.

В представленной модели одним из инвесторов проекта является государство, действующее в интересах федерального, регионального или местного уровня. Государство свой инвестиционный вклад оформляет путем передачи прав пользования на период действия проекта. Как правило, этим вкладом является свободный и не приносящий доходы земельный участок для строительства.

Другие субъекты проекта – отечественные и зарубежные частные инвесторы, которые могут быть как юридическими, так и физическими лицами. Этот вид интересов производит львиную долю реальных «денежных» инвестиций на цели реализации конкретного проекта.

Объектом инвестиционного проекта в данном случае выступает «малый» нефтеперерабатывающий завод, который призван удовлетворить потребности третьих лиц – независимых нефтедобытчиков, потребителей его услуг по нефтепереработке. Третьи лица могут входить в число инвесторов проекта строительства завода.

Государственно-частное партнерство предполагает наличие контрактных отношений указанных субъектов проекта. В предлагаемой модели присутствуют и третьи по отношению к инвесторам – независимые промышленные компании, возмещающие стоимость произведенных инвестиций путем пользовательских платежей за услуги по переработке и приносящие инвесторам прибыль.

Финансирование инвестиционных проектов внесено в модель третьих лиц, что необходимо для представления ее в виде полностью замкнутой цепи правовых и финансово-экономических отношений.

Важно, что одна и та же Управляющая компания создается для реализации различных инвестиционных проектов и в интересах третьих лиц.

Предлагаемая модель базируется не только на организационно-правовой форме контрактных отношений между ее участниками, но и одновременно подразумевает создание смешанной компании. В данном случае это Управляющая компания, а в случае, когда средства инвесторов для реализации интересующего их проекта накапливаются в акционерном инвестиционном фонде – сам этот фонд.

Основными преимуществами модели финансирования крупных инвестиционных проектов являются следующие:

- управляющая компания расходует активы фонда только на цели, жестко прописанные в инвестиционной декларации, которая разрабатывается инвесторами совместно и регистрируется в федеральном органе исполнительной власти по ценным бумагам в соответствии с Федеральным Законом «Об инвестиционных фондах»;

- иностранные инвесторы осуществляют инвестиции под собственный коммерческий риск по применяемой за рубежом схеме приобретения акций АИФ или паев ЗПИФ и поэтому не вправе требовать от российской стороны предоставления каких-либо гарантий, залогов или поручительств;

- акции АИФ могут быть предложены значительно более широкому кругу инвесторов, чем на начальном этапе его создания, путем размещения дополнительной эмиссии акций;

- акционер или участник инвестиционного фонда, передав в качестве оплаты пакет акций или пакет паев на землю (или права пользования землей), не может выйти из ЗПИФ и забрать свой пай в натуре досрочно до момента прекращения деятельности ЗПИФ в соответствии с зарегистрированными ранее правилами доверительного управления. Если же кто-либо попытается выйти из состава инвесторов досрочно, то он сможет получить только денежную компенсацию стоимости своего пакета паев, а земельный участок остается в активах фонда.

Перечислим преимущества модели проектного инвестиционного финансирования:

- ориентация на реализацию крупных окупаемых проектов топливной промышленности, энергетической и транспортной инфраструктуры, а также возможность адаптации для реализации крупных инвестиционных проектов в других отраслях;

- базирование на действующем законодательстве РФ, что не требует принятия специальных законодательных актов;

- объединение двух общепринятых на Западе юридических форм – смешанной компании и контрактной формы, так как предполагается объединение капиталов инвесторов, а дальнейшее его применение происходит благодаря строгим договорным взаимоотношениям среди участников.

Акционерный инвестиционный фонд (АИФ) или закрытый паевой инвестиционный фонд (ЗПИФ) как категории фондов недвижимости представляют собой российский аналог международных взаимных фондов и являются понятной, информационно открытой структурой для иностранного и отечественного инвестора.

Особенностями АИФ и ЗПИФ как формы реализации инвестиционных проектов являются следующие:

- АИФ – это открытое акционерное общество, предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные ФЗ «Об инвестиционных фондах»;

- фирменное наименование содержит слова «акционерный инвестиционный фонд» или «инвестиционный фонд»;

- АИФ не вправе осуществлять иные виды предпринимательской деятельности;

- АИФ имеет право размещать только обыкновенные именные акции;

- АИФ не вправе осуществлять размещение акций путем закрытой подписки;

- акции АИФ могут оплачиваться только денежными средствами или имуществом.

Функционирование договорно-правовой модели финансирования инвестиционных проектов осуществляется с учетом законодательно-правовых и отраслевых аспектов, благодаря соблюдению режима государственной собственности, а также детальной проработке финансового положения сторон, правил бухгалтерского учета, разграничению рисков между участниками, осуществлению контроля со стороны государственных органов и др.

Проведенные исследования свидетельствуют о наличии двух различных форм формирования и функционирования государства с отечественными или иностранными инвесторами в большинстве экономически развитых стран.

Первая форма – государственный сектор и частные партнеры присоединяются к существующей компании или совместно создают смешанную компанию. Объединение государственных и частных денег, участие государственного сектора, как правило, распространяется до степени получения блокирующего меньшинства, предоставляя тем самым государству достаточное влияние в компании.

Вторая форма – государственные и частные партнеры заключают договор (контракт). Совместное партнерство в достижении взаимных целей легко осуществляется путем договорной координации интересов, при этом применяются различные виды договоров, в том числе:

- договор о сотрудничестве;

- договор об управлении компанией;

- договор о реализации;

- лизинговый договор;

- договор об уступке (концессии).[71]

В холдинговой компании ОАО «Татнефть» пробурены и успешно работают более 60 скважин с длиной горизонтального ствола 300 и более метров. Благодаря оснащенности современными буровыми комплексами, наличию высококвалифицированных инженерных кадров и опытных специалистов, компания успешно проектирует и выполняет весь комплекс работ по строительству скважин на высоком техническом уровне. Организация в состоянии выполнить комплексные производственные и технологические задания по строительству скважин в самых сложных геологических условиях.

В связи с изменившимися условиями эксплуатации нефтяных месторождений и естественным падением добываемой нефти в ОАО «Татнефть» ведется планомерная работа по сокращению попутно добываемой воды, вывода из эксплуатации нерентабельных высокообводненных и малодебитных скважин.

Все ремонты скважин сопровождаются тщательной подготовкой, исследованием и подбором подземного оборудования. Принятые меры позволяют поддерживать высокий уровень межремонтного периода скважин, который является одним из самых высоких в нефтяной отрасли России. Для целей ремонта, разведывания и добычи разработаны и широко внедряются высокоэффективные технологии и оборудование.

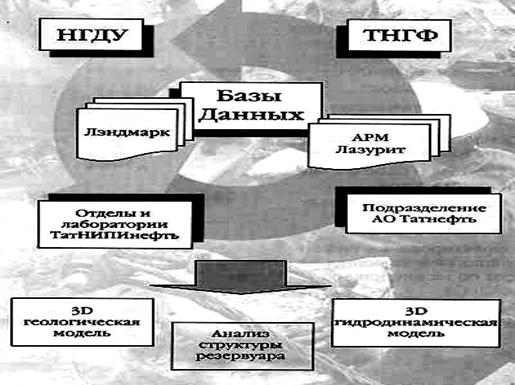

Здесь мы можем рассказать о применении нейрокомпьютерной системы «Лазурит». Широко используемое в корпорации ОАО «Татнефть» автоматизированное рабочее место «Лазурит» – это пакет квазитрехмерного геологического моделирования, платформа IBM PC, неограниченное число инсталляций, обучение пользователей, настройка на базы данных заказчика.

Функциональные возможности программы многогранны, это:

- подготовка и сопровождение баз данных по координатам, геолого-геофизическим данным, отметкам перфорации, по конструкции скважин, добыче нефти и воды, закачке агентов, пластовым и забойным давлениям;

- анализ геологического строения;

- динамика технологических показателей разработки по объекту, блокам, зонам, горизонту, пласту, скважинам;

- автоматизированное распределение отборов нефти, воды и закачки по пластам;

- расчет остаточных нефтенасыщенностей и структуры текущих, балансовых, подвижных, извлекаемых запасов нефти и др.

Рис.5.4 Трехмерное геологическое и гидродинамическое моделирование

залежей нефти

Нейрокомпьютерная система распознавания нефтегазоперспективных объектов предназначена для выявления и оконтуривания нефтегазоперспективных объектов по сейсмическим разрезам. Система обеспечивает решение нефтегазопоисковых и разведочных задач в условиях минимального объема скважинной информации.

На вход нейрокомпьютерной сети подается обучающая выборка, представляющая собой участки сейсмических трасс, приуроченных по анализу скважинных данных и сейсмомоделирования к залежам нефти и местам ее отсутствия. Далее система анализирует в указанном временном интервале сейсмические разрезы с выдачей числовых значений вероятности наличия нефти в каждой точке профиля. По полученным в результате анализа данным строится прогнозная карта нефтеносности отложений.

Система обеспечивает повышение эффективности геологоразведочного процесса за счет:

- сужения области поиска и, как следствие, сокращения расходов на бурение глубоких скважин;

- полноты использования информации, содержащейся в сейсмических волновых полях, и обеспечения высокой точности и надежности прогнозных решений;

- широкого использования скважинной информации при обучении сети и анализе сейсмических разрезов[72].

[69] Ананькина, Е. А. , Управление затратами / Е. А. Ананькина, Н. Г. Данилочкина. – М. : ПРИОР, ИВАКО Аналитик, 1998 – 64 с.

[70] Блех Ю, Гетце У. Инвестиционные расчеты / Ю Блех, Гетце У. – Калининград : Янтар. сказ, 1997. – 450 с.

[71] Якутин Ю. Корпоративные структуры: вариант типологизации и принципы анализа эффективности. // Российский экономический журнал. – 1998, - №4, - с.28-34.

[72] Режим доступа: http://www.tatneft.ru - Загл. с экрана.

| Предыдущая |