И.Н. Олейникова

Рынок ценных бумаг

Конспект лекций. Таганрог: Изд-во ТРТУ, 1998. 135с.

| Предыдущая |

Тема 6. Форвардные и фьючерсные контракты

6.4. Ценообразование на фьючерсные контракты

Фьючерсная цена - это цена, которая фиксируется при заключении фьючерсного контракта. Представляет собой ожидание инвестора по поводу будущей текущей цены.

Один и тот же биржевой актив, как правило, имеет разные цены на физическом (наличном, реальном) и на фьючерсном рынках. Это проистекает из того, что реальная купля-продажа актива на физическом рынке происходит в данный момент времени, а на фьючерсном состоится через какой-то промежуток времени - от нескольких дней до нескольких месяцев или даже лет.

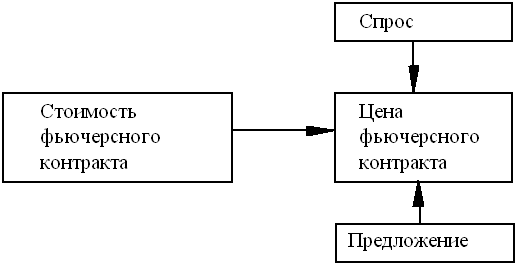

В свою очередь, как и любая рыночная цена, цена фьючерсного контракта имеет свою объективную основу - стоимость. Цена может отклоняться от стоимости под влиянием спроса и предложения. Поэтому в самом общем виде модель цены фьючерсного контракта традиционна (рис. 8):

Стоимость фьючерсного контракта может быть определена как такая его цена, при которой инвестору равновыгодна как покупка самого актива на физическом рынке и последующее его хранение до момента использования или получения дохода по нему, так и покупка фьючерсного контракта на этот актив. Действительно, покупка актива заранее, до момента получения выгод от него, означает, что инвестор, вложив свои денежные средства в этот актив, недополучит доход по нему в виде банковской процентной ставки по депозиту (рыночной процентной ставки) и может быть вынужден нести какие-то дополнительные расходы, связанные с хранением актива, его страхованием и т.п.

Рис. 8. Факторы, влияющие на цену фьючерсного контракта

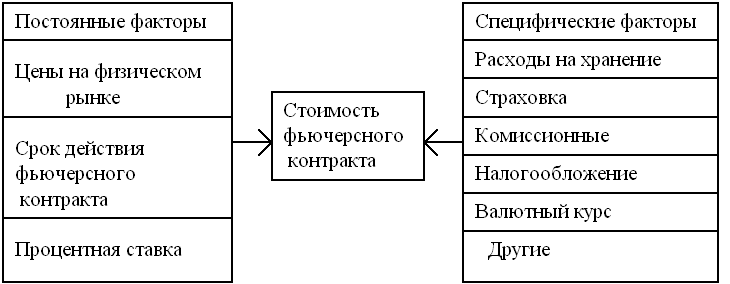

Следовательно, стоимость фьючерсного контракта определяется такими основными факторами, как:

- цена актива на физическом рынке;

- срок действия фьючерсного контракта;

- процентная ставка;

- расходы, связанные с владением активом (хранение, страхование).

К этим факторам с учетом конкретной специфики рынка и страны могут добавляться другие:

- различия в комиссионных расходах на наличном и фьючерсном рынках;

- различия в налогообложении;

- различия в валютных курсах и др.

Итак, модель стоимости фьючерсного контракта можно представить в виде схемы, в которой перечисленные факторы сгруппированы на постоянные, всегда присутствующие в модели, и на специфические, зависящие от вида самого биржевого актива, страны, вида операций и т.д. (рис. 9).

Математический расчет стоимости фьючерсного контракта зависит от того, какие факторы учитываются. Например, учет постоянных факторов может быть осуществлен по формуле

, (6.1)

, (6.1)

где Са - стоимость фьючерсного контракта на биржевой актив А;

Ца - рыночная цена актива А на физическом рынке;

П- банковский процент по депозитам;

Д- число дней до окончания срока действия фьючерсного контракта или его закрытия.

Рис. 9. Факторы, влияющие на стоимость контракта

Если биржевой актив сам по себе приносит определенный доход, например дивиденд по акции или процент по облигации, то этот доход следует вычесть из банковской процентной ставки, и предыдущая формула примет следующий вид:

, (6.2)

, (6.2)

где Па - средний размер дивиденда по акции или процента по облигации.

Например, Ца = 100 руб., П = 20% годовых, Па = 10% (в год), Д = 60 дн. Подставляя эти значения в формулу (6.2), рассчитаем стоимость фьючерсного контракта на покупку одной акции по текущей рыночной цене 100 руб. и с ежегодным размером дивиденда в 10 % с поставкой через 60 дней при среднем рыночном проценте 20% годовых:

Рыночная цена текущего дня на этот фьючерсный контракт будет колебаться под влиянием спроса и предложения вокруг этой его расчетной стоимости.

Поскольку под влиянием спроса и предложения цена фьючерсного контракта может отклоняться от его стоимости, появляется возможность получить прибыль, используя разницу в ценах на физическом и фьючерсном рынках. Такие операции получили название арбитражных.

Если стоимость фьючерсного контракта оказалась выше его рыночной цены, то это означает его недооценку, дешевизну по сравнению с ценой на физическом рынке, поэтому можно актив купить там, где дешевле, т. е. на фьючерсном рынке, и продать там, где он стоит дороже, т. е. на физическом рынке. Разница в ценах составит арбитражную прибыль. Действительно, продав, например, сегодня свои акции и положив вырученные средства в банк на депозит, арбитражер через, предположим, три месяца будет иметь сумму в размере Са по формуле (6.2). В то же время, реализовав свой трехмесячный фьючерсный контракт, т.е. купив по нему акции по цене этого контракта, которая по условию была меньше, чем Са, арбитражер не только снова имеет в наличии свои акции, но и получил, благодаря этой операции, прибыль в размере

![]() , (6.3)

, (6.3)

где ПР - прибыль;

Са - стоимость фьючерсного контракта;

Цфк - цена фьючерсного контракта.

Соответственно, если стоимость фьючерсного контракта по каким-либо причинам вдруг станет меньше его рыночной цены, то арбитражная операция опять сводится к тому, чтобы купить там, где дешевле, т. е. в данном случае - на физическом рынке, и продать там, где цена выше, т.е. на фьючерсном рынке. Арбитражер закупает, например, акции на физическом рынке, держит их у себя до момента их поставки по фьючерсному контракту, продает их в соответствии с этим контрактом и снова получает прибыль, но уже в размере

![]() . (6.4)

. (6.4)

Благодаря подобным арбитражным операциям, происходит постоянное приведение цен на фьючерсном рынке к их стоимостям, с одной стороны, а с другой - обеспечивается тесная связь фьючерсного рынка с физическим рынком.

На практике цена и стоимость фьючерсного контракта никогда не равны не потому, что невозможен арбитраж, а потому, что последний экономически нецелесообразен в определенных границах колебания цены вокруг стоимости. Например, если прибыль от арбитражной операции не покрывает или равна размерам биржевых и комиссионных сборов, не покрывает налогов и т.п.

Анализ формул (6.1) и (6.2) позволяет сделать еще один важный практический вывод. В момент исполнения фьючерсного контракта, т.е. когда Д = 0, стоимость его равна цене на физическом рынке. А поскольку в момент исполнения количество продавцов и покупателей одно и то же, т. е. спрос равен предложению, то цена фьючерсного контракта равна его стоимости. Отсюда следует, что в момент исполнения фьючерсного контракта, когда срок его существования окончился,

![]() , (6.5)

, (6.5)

где Цфк - цена фьючерсного контракта на актив А;

Са - стоимость фьючерсного контракта;

Ца - цена актива А на физическом рынке.

До тех пор, пока срок действия фьючерсного контракта не окончился, существует различие между его ценой и ценой его актива на физическом рынке, а разница между указанными ценами называется базисом фьючерсного контракта:

![]() , (6.6)

, (6.6)

где Б - базис.

Рыночные ситуации могут быть самые разные. Как следует из формул (6.1) и (6.2), нормальной является ситуация, когда цена на фьючерсный контракт превышает цену на физическом рынке. Однако, если спрос на фьючерсном рынке сильно отстает от предложения, то цена на нем может оказаться ниже, чем на физическом рынке. Аналогичная ситуация будет иметь место, если на физическом рынке спрос сильно превышает предложение (ситуацию, когда Цфк > Ца часто называют "контанто", а ситуацию, когда Цфк < Ца, - "бэквардэйшн").

Изменение базиса во времени связано с различиями в скорости изменения цен на фьючерсном и физическом рынках. Если цены на фьючерсном рынке растут быстрее, чем на физическом, то базис увеличивается, и наоборот. Если цены на фьючерсном рынке снижаются быстрее, чем на физическом, то базис уменьшается.

Анализ динамики базиса необходим для принятия решений по купле-продаже фьючерсных контрактов в увязке с действиями продавцов и покупателей биржевого актива на физическом рынке.

| Предыдущая |