И.Н. Олейникова

Рынок ценных бумаг

Конспект лекций. Таганрог: Изд-во ТРТУ, 1998. 135с.

| Предыдущая |

Тема 4. Вексель. Порядок обращения

4.6. Операции с векселями

Вексельное обращение развивается в нескольких направлениях.

Вексельная форма расчетов

Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары и услуги с отсрочкой платежа на основе векселя.

Вексельная форма расчетов предполагает участие в ее организации банковских учреждений. В частности, вексельное законодательство предусматривает инкассирование векселей банками, т.е. выполнение ими поручений векселедержателей по получению платежей по векселям в срок. Векселя, передаваемые в банк для инкассирования, снабжаются векселедержателем предпоручительной надписью на имя данного банка со словами: "Для получения платежа" или "На инкассо". Инкассируя вексель, банк берет на себя ответственность по предъявлению векселя в срок плательщику и по получению причитающегося по нему платежа. При получении платежа банк зачисляет его на счет клиента и сообщает ему об исполнении поручения.

В вексельной форме расчетов, помимо банка векселедержателя, инкассирующего векселя, может участвовать и банк плательщика в качестве домицилянта. Домициляция векселей - выполнение банком поручения своего клиента по своевременному совершению платежа по векселю. Внешним признаком домицилированного векселя служат слова "Платеж в банке", помещенные под подписью плательщика.

Клиент-плательщик сам обязан к сроку платежа по векселю обеспечить поступление денежных средств на свой счет в банк или заранее забронировать сумму платежа на отдельном счете. В противном случае банк отказывает в платеже, и вексель протестуется против векселедателя.

Одна из причин торможения развития вексельного обращения - хождение малоликвидных и необеспеченных векселей. Они проходят по заранее известным замкнутым цепочкам предприятий, и с их помощью нельзя сократить объемы неплатежей в глобальном масштабе.

На практике повысить эффективность вексельного оборота можно только при взаимной заинтересованности предприятий, банков, государственных органов. Сейчас предприятия вынуждены отказаться от приема векселей ненадежных эмитентов или принимать их со скидкой.

Использование векселей широко распространено в международных расчетных операциях, где применяются переводные векселя, выставляемые экспортером на импортера.

Форма, реквизиты, условия выставления и оплаты тратт регулируются вексельным законодательством, которое базируется на Единообразном вексельном законе, принятом Женевской вексельной конвенцией 1930 г.

За оплату векселя ответственность несет акцептант, в качестве которого выступает импортер или банк. При расчетах с использованием векселя экспортер передает тратту и товарные документы на инкассо своему банку, который получает валюту с импортера. Импортер становится собственником товарных документов только против оплаты или акцепта тратты.

Проведение взаимозачетов между предприятиями

Этот вид вексельных операций производится с использованием векселя не в качестве расчетного средства, а как гарантии зачетов между предприятиями банковского холдинга, энергетики, железнодорожного транспорта и других.

Механизм проведения взаимозачетов осуществляется следующим образом. Допустим, что некое управление железной дороги задолжало вагоноремонтному заводу N-ую сумму. При этом кредитор, находясь в стесненных финансовых условиях, готов продать этот долг со скидкой, лишь бы получить сейчас "живые" деньги. В то же время управление является кредитором по отношению к некоему постоянному пользователю железнодорожными услугами.

В этой ситуации есть два варианта получения необходимых средств. Первый вариант: должники выписывают векселя, убеждают кредиторов принять их или выставляют на торговые площадки и месяцами ждут реализации.

Второй вариант ликвидации задолженности: перевозчик покупает в банке вексель с неограниченным сроком обращения и оставляет его там на хранение, уполномочивая последнего в проведении оплаты своих железнодорожных перевозок. Таким образом, вексель становится гарантом всех последних расчетов.

На полученные при продаже векселя средства банк выкупает с дисконтом у ремонтного завода долги дороги, становится ее кредитором и проводит зачет задолженности всех участников расчетов.

Выпуск векселей банками

В современной отечественной банковской практике появился новый вид векселей - банковский вексель. Банковский вексель - это ничем не обусловленное обязательство банка-эмитента векселя об уплате обозначенной в нем суммы в установленный срок.

Банковские векселя могут приобретать юридические и физические лица прежде всего, с целью извлечения дохода. Последний определяется как разница между ценой погашения, равной номиналу векселя, и ценой приобретения, поскольку банковские векселя размещаются с дисконтом. Дисконт исчисляется на основе текущей депозитной ставки банковского процента. Банковский вексель может использоваться в качестве покупательного и платежного средства. Таким образом, имея юридическую силу срочного обязательства банка со всеми вытекающими правами, банковский вексель становится эластичным, гибким инструментом совершения платежей, обслуживания части оборота хозяйства.

Вексельное кредитование

Такой кредит выдается в виде набора банковских векселей на общую сумму кредита. Сфера применения коммерческого кредита ограничена, поскольку он обслуживает только процесс обращения товаров и отражает кредит, выданный для завершения этого процесса посредством замены дополнительного капитала, необходимого на время обращения.

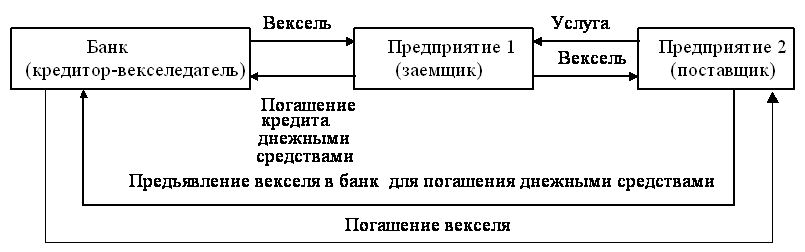

Механизм вексельного кредитования состоит в следующем: кредит выдается векселями, срок обращения которых превышает срок, на который выдан такой кредит. Например, вексельный кредит сроком на два месяца выдается заемщику векселями, срок погашения которых наступает через три месяца. Получивший векселя клиент рассчитывается ими со своими кредиторами. Далее вексель может проходить несколько расчетных операций до истечения срока обращения. Последний векселедержатель предъявляет вексель в банк для получения платежа. Платеж производится за счет средств клиента, выплачиваемых в погашение кредита (рис.6)

Рис. 6. Схема вексельного кредитования

Вексельное кредитование является подчас единственной возможностью для предприятий увеличить оборотные средства, расплатиться с долгами. Выдавая вексельные кредиты, банки проверяют надежность заемщика, его финансовое состояние.

Пример выпуска корпоративных векселей с целью проведения расчетов и взаимозачетов, предоставление вексельных кредитов приведен ниже.

Энергетические векселя (выпускаются топливно-энергетичеким комплексом РФ) предназначены для использования в качестве единого обеспеченного финансового инструмента в расчетно-платежных отношениях предприятий и организаций топливно-энергетического комплекса России, а также предприятий и организаций-потребителей топливно-энергетических ресурсов.

Энергетический вексель - неэмиссионная ценная бумага с заданной номинальной стоимостью, содержащая безусловное обязательство векселедателя уплатить определенную сумму в определенный срок и в определенном месте держателю энергетического векселя или по его приказу. Энергетический вексель является обеспеченной ценной бумагой и удостоверяет внесение первым векселедержателем либо обязанными по энергетическому векселю лицами денежных средств и активов, обеспечивающих безусловную оплату указанной в энергетическом векселе суммы.

Энергетические векселя могут использоваться векселедержателями для:

- кредитования поставок, оплаты поставленных в кредит товаров и услуг;

- выполнения расчетно-платежных операций, проведения взаимозачетов и взаиморасчетов предприятий;

- межотраслевых и межрегиональных расчетов (по указанию соответствующих органов управления);

- опережающего вексельного финансирования государственных нужд;

- финансирования инвестиционных программ;

- привлечения портфельных инвестиций и финансовых средств;

- неинфляционного пополнения оборотных средств предприятий и финансирования бюджетного дефицита.

Энергетические векселя передаются заемщику по договору с оператором (банком) на условиях:

- покупки энергетических векселей за денежные средства по номинальной или рыночной стоимости либо с дисконтом;

- продажи товарно-материальных ценностей и активов за энергетические векселя, в том числе на условиях "репо" (обратного выкупа после выполнения обязательств по займу);

- предоставления кредита, займа против встречного финансового обязательства (векселя) заемщика;

- передачи в доверительное управление.

Займы энергетическими векселями предоставляются на срок от 1 до 12 месяцев, процентная ставка за пользование займом не может быть выше 1/4 ставки рефинансирования Банка России на момент предоставления займа. Займы выдаются исключительно под обеспечение, предоставляемое кредиторам заемщиками. В качестве обеспечения векселя могут приниматься:

- гарантии надежных банков и финансовых структур;

- страховые обязательства;

- гарантии органов государственного управления;

- государственные и муниципальные ценные бумаги, облигации;

- налоговые освобождения Федерального казначейства и бюджетов субъектов Федерации;

- акции и ценные бумаги, находящиеся в собственности заемщика;

- ценные бумаги и векселя третьих лиц с установленной платежеспособностью;

- аккредитивы покупателей продукции заемщика в уполномоченном банке;

- срочные (форвардные и фьючерсные) контракты на поставку продукции заемщика с исполнением в течение срока обращения векселей;

- товарные активы, подтвержденные складскими и товарораспорядительными документами;

- недвижимое имущество и имущественные права заемщика;

- имущество третьих лиц (с согласия собственников);

- плата за услуги заемщика;

- права требования и безусловного списания дебиторской задолженности заемщику третьих лиц.

Платеж держателю энергетического векселя осуществляется векселедателем, акцептантом либо банком-домицилиантом в сроки, указанные в тексте векселя, в денежной форме. С согласия векселедержателя платеж может быть осуществлен также в форме:

- передачи ценных бумаг других эмитентов;

- списания задолженности векселедержателя по заемным обязательствам, а также перед третьими лицами;

- поставки векселедержателю топливно-энергетических ресурсов, иной продукции, выполнения услуг в установленные сроки;

- рефинансирования энергетических векселей;

- в смешанной и иных согласованных формах.

| Предыдущая |