Е.Г. Непомнящий

Экономическая оценка инвестиций

Учебное пособие. – Таганрог: Изд-во ТРТУ, 2005. – 292 С.

| Предыдущая |

7. УЧЕТ ИНФЛЯЦИИ ПРИ ОЦЕНКЕ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

7.3. Учет влияния инфляции. Дефлирование

7.3.1. Влияние инфляции на эффективность проекта в целом [22]

Для того чтобы учесть влияние инфляции на показатели эффективности проекта “в целом”, следует методами, описанными в предыдущих разделах, с использованием вычисленных прогнозных цен построить рублевую и валютную составляющие денежных потоков в прогнозных ценах, после чего привести их к единому (итоговому) потоку, выраженному в прогнозных ценах (jс(m)), используя прогнозный валютный курс. Единый (итоговый) поток следует выражать в той валюте, в которой в соответствии с требованиями инвестора необходимо оценить эффективность проекта. Как правило, в российских условиях такой валютой являются рубли.

На основании полученного потока в прогнозных ценах строится денежный поток в дефлированных ценах по формуле

(7.10)

(7.10)

если единый поток (jс(m)) выражен в рублях, и

(7.10а)

(7.10а)

если единый поток (jс(m)) выражен в инвалюте.

Приведение к дефлированным ценам называется дефлированием.

Показатели эффективности проекта определяются по формулам разд. 6 настоящей работы на основании денежного потока в дефлированных ценах.

Предупреждение. В ряде случаев (а именно: если прогнозный индекс внутренней инфляции иностранной валюты отличается от единицы хотя бы на одном шаге расчета) эффективность проекта, вычисленная в рублях, может не совпадать с его эффективностью, вычисленной в валюте. Поэтому для проектов, доход от которых реализуется в рублях, не рекомендуется определять эффективность, выражая единый (итоговый) поток в иностранной валюте.

Для получения более точных результатов как прогноз цен, так и дефлирование можно производить с использованием средних базисных индексов инфляции.

Пример 7.2 [22]. Рассчитаем эффективность гипотетического инвестиционного проекта при условии, что все цены являются рублевыми, налоговые льготы отсутствуют, а норма дисконта Е=10 %.

Примем, что инфляция соответствует данным табл.7.1, а начальная точка – конец нулевого шага. Расчет сведем в табл. 7.2. Прогнозные цены в этой таблице определяются по формулам (7.9), дефлирование – по формулам (7.10). Переоценка основных фондов считается происходящей в начале каждого шага и индексы переоценки принимаются равными индексам цен на поток от инвестиционной деятельности (это допустимо для годовых шагов расчета).

Балансовая и остаточная стоимость основных производственных фондов и их амортизация (все в прогнозных ценах) определяются так:

- балансовая стоимость основных производственных фондов на шаге m:

![]()

где Kc(m)

– разность инвестиционных притоков и оттоков на шаге m,

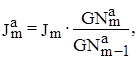

а Jam – цепной индекс цен на

основные фонды (с учетом коэффициента неравномерности):  где

Jm – цепной индекс инфляции, GNam – коэффициент неравномерности для

основных фондов;

где

Jm – цепной индекс инфляции, GNam – коэффициент неравномерности для

основных фондов;

-

амортизация на шаге m: ![]() где

R – норма амортизации;

где

R – норма амортизации;

- остаточная стоимость в начале шага m:

![]()

-

остаточная стоимость в конце шага m: ![]() .

.

В формулах принимается, что ![]() при m<0.

при m<0.

Из табл. 7.2 вытекает, что при принятых условиях (в том числе коэффициентах неоднородности) рассматриваемый проект неэффективен.

|

Таблица 7.2 Денежные потоки (в тыс. руб.) |

Номер шага расчета (m) |

8 |

0 1 0 |

0 1 0 |

0 0 |

0 0 |

0 0 |

0 0 |

|

7 |

150,00 1 526,04 |

-60,00 1 -210,41 |

230,00 806,59 |

34,5 120,99 |

69,50 243,73 |

35,00 122,74 |

||

|

6 |

175,00 1 584,48 |

-60,00 1 -200,39 |

230,00 768,18 |

34,5 115,23 |

104,00 347,35 |

69,50 232,12 |

||

|

5 |

175,00 1 556,65 |

-60,00 1 -190,85 |

230,00 731,60 |

34,5 109,74 |

138,50 440,55 |

104,00 330,81 |

||

|

4 |

100,00 1 302,94 |

-55,00 1 -166,62 |

170,00 515,00 |

25,5 77,25 |

104,00 315,06 |

138,50 237,81 |

||

|

3 |

125,00 1 344,25 |

-55,00 1 -151,47 |

170,00 468,18 |

25,5 70,23 |

129,50 356,64 |

104,00 286,42 |

||

|

2 |

125,00 0,85 243,84 |

-55,00 1 -126,23 |

170,00 390,15 |

25,5 58,52 |

155,00 355,73 |

129,50 297,20 |

||

|

1 |

75,00 0,83 105,83 |

-45,00 0,83 -63,50 |

100,00 170,00 |

15,0 25,50 |

100,00 170,00 |

85,00 144,50 |

||

|

0 |

0 - 0 |

0 - 0 |

0 0 |

0 0 |

0 0 |

0 0 |

||

|

Показатели |

Операционная деятельность Выручка без НДС в текущих ценах Интегральные коэффициенты неоднородности в прогнозных ценах (стр.1а х стр.1б х табл.7.1, стр.17) |

Производственные затраты без НДС в текущих ценах Интегральные коэффициенты неоднородности в прогнозных ценах (стр.2а х стр.2б х табл.7.1, стр.17 |

Расчетные величины Балансовая стоимость основных производств. фондов в текущих ценах в прогнозных ценах |

Амортизационные отчисления (15%) в текущих ценах в прогнозных ценах |

Остаточная стоимость основных производств. фондов на начало года в текущих ценах в прогнозных ценах |

на конец года в текущих ценах в прогнозных ценах |

||

|

Номер строки |

1 1а 1б 1в |

2 2а 2б 2в |

3 3а 3б |

4 4а 4б |

5 5.1 5.1а 5.1б |

5.2 5.2а 5.2б |

||

|

Окончание табл. 7.2 |

Номер шага расчета (m) |

8 |

0 0 0 |

0 |

-80,00 1 -294,58 |

-294,58 -80,00 -37,32 |

|

|

7 |

194,63 -21,7 169,93 -59,47 110,45 |

231,44 |

0 1 0 |

231,44 66,00 33,87 |

|

||

|

6 |

268,86 -29,17 239,69 -83,89 155,80 |

271,12 |

0 1 0 |

271,02 81,15 45,81 |

|

||

|

5 |

256,06 -29,98 226,08 -79,13 146,95 |

256,69 |

0 1 0 |

256,69 80,70 50,11 |

|

||

|

4 |

59,07 -17,65 41,43 -14,50 26,93 |

104,18 |

-60,00 1 -181,76 |

-77,59 -25,61 -17,49 |

-3,34 9,31% |

||

|

3 |

122,55 -20,2 102,35 -35,82 66,53 |

136,76 |

0 1 0 |

136,76 49,66 37,31 |

|

||

|

2 |

59,10 -16,28 42,81 -14,98 27,83 |

86,35 |

0 1 0 |

86,35 37,63 31,10 |

|

||

|

1 |

16,83 -7,38 9,45 -3,31 6,14 |

31,64 |

-70,00 1 -119,00 |

-87,36 -51,39 -46,71 |

|

||

|

0 |

0 0 0 0 0 |

0 |

-100,00 1 -100,00 |

-100,00 -100 -100 |

|

||

|

Показатели |

Валовая прибыль (стр.1в+стр.2в-стр.4б) Налоги, относимые на финансовые результаты Налогооблагаемая прибыль (стр.7+стр.8) Налог на прибыль (-0,35 х стр.9) Чистая прибыль (стр.7+стр.8+стр.10) |

Сальдо потока от операционной деятельности f0(m) (стр.11+стр.4б) |

Инвестиционная деятельность Сальдо fи(m) в текущих ценах Интегральные коэффициенты неоднородности в прогнозных ценах (стр.13а х стр.13б х табл.7.1, стр.17) |

Сальдо суммарного потока f(m)= fи(m)+ f0(m) Дефлированное сальдо (стр.14/(табл.7.1, стр.17) Дисконтированное дефлированное сальдо |

ЧТС при Е=10% ВНД |

||

|

Номер строки |

7 8 9 10 11 |

12 |

13 13а 13б 13в |

14 15 16 |

17 18 |

||

Эффективность того же проекта в иностранной валюте оказывается иной. Для ее оценки следует перевести в валюту сальдо суммарного потока, разделив его на прогнозный валютный курс, и продефлировать полученный результат по формуле (7.10а). Начальный валютный курс (в конце нулевого шага) принимается равным 20 руб./долл. Расчет приведен в табл.7.3.

В рассмотренном примере эффективность проекта, определенная в инвалюте, оказалась выше, чем его эффективность, определенная в рублях. Это произошло потому, что рост валютного курса в примере отстает от «правильного» (цепной индекс внутренней инфляции иностранной валюты превышает единицу на первом, втором и третьем шагах – см. табл. 7.1, стр.16). Если бы рост валютного курса опережал «правильный», эффективность проекта в валюте оказалась бы ниже, чем его эффективность в рублях. Таким образом, выбор валюты влияет на результаты оценки эффективности. Для того чтобы эти результаты правильно отражали реальную ситуацию, денежные потоки должны изображаться в той валюте, в которой они реализуются при практическом осуществлении проекта. Соответственно, в качестве итоговой следует выбирать ту валюту, в которой реализуется сальдо суммарного потока (в российских условиях это чаще всего – рубли).

| Предыдущая |