Е.Г. Непомнящий

Экономическая оценка инвестиций

Учебное пособие. – Таганрог: Изд-во ТРТУ, 2005. – 292 С.

| Предыдущая |

2. БИЗНЕС КАК СИСТЕМА ВЗАИМОДЕЙСТВИЯ МЕЖДУ ФИНАНСОВОЙ, ХОЗЯЙСТВЕННОЙ И ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТЬЮ

2.3. Использование рычагов при выполнении инвестиционного проекта [1]

2.3.2. Финансовый рычаг

Финансовый и операционный рычаги объединяет то, что оба они предполагают использование фиксированной сущности отдельных статей затрат для извлечения из этого дополнительной прибыли. При использовании финансового рычага преимущества обусловливаются возможностью использования заемных средств с фиксированной ставкой процента, что часто позволяет получить норму прибыли выше, чем ставка процента. Такой способ инвестирования позволяет получить норму прибыли, превышающую ставку процента, помогает воспользоваться преимуществом применения заемного капитала для пополнения собственного капитала.

Рассмотрим формулы для определения финансового рычага:

– прибыль после уплаты налогов и процентов;

К – собственный капитал;

D – долгосрочная задолженность;

R – норма прибыли на собственный капитал;

r – норма прибыли чистых активов исходя из прибыли до выплаты процента;

i – ставка процента;

(К + D) – чистые активы (капитализация), определяются путем вычитания из общей суммы активов величины текущих обязательств.

Определим норму прибыли на собственный капитал как:

![]() (2.7)

(2.7)

и норму прибыли на чистые активы как:

![]() (2.8)

(2.8)

Теперь выразим прибыль () в виде разницы отдельных ее

компонентов: ![]() , что представляет собой

величину разницы между нормой прибыли на чистые активы (K+D)

и суммой процента исходя из суммы задолженности.

, что представляет собой

величину разницы между нормой прибыли на чистые активы (K+D)

и суммой процента исходя из суммы задолженности.

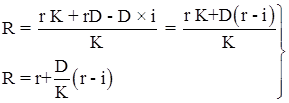

Тогда формула (2.7) будет выглядеть следующим образом:

![]() .

(2.9)

.

(2.9)

Формулу (2.9) можно преобразовать в следующий вид:

.

(2.10)

.

(2.10)

Формула (2.10) показывает, что эффект финансового рычага выражен позитивным значением отношения задолженности к величине собственного капитала, умноженным на разницу между нормой прибыли чистых активов и ставкой процента.

Пример 2.2. Рассчитаем норму прибыли на собственный капитал для двух вариантов при следующих исходных данных:

|

Вариант |

Норма прибыли чистых

активов до выплаты процента |

Ставка процента |

|

А |

r1 = 20 |

i1 = 10 |

|

В |

r2 = 20 |

i2 = 30 |

Расчеты нормы прибыли на собственный капитал (R %) произведем для следующих значений соотношений долгосрочных заемных средств (D) к собственному капиталу (K):

![]() ;

; ![]() ;

; ![]() ;

; ![]() .

.

|

|

Вариант А R1 % при r = 20%, i = 10% |

Вариант В R2 % при r = 20%, i = 30% |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

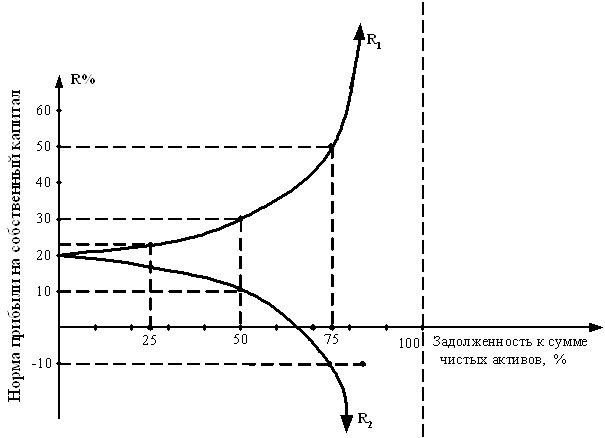

Результаты работы показаны на рис. 2.6.

Рис. 2.6. График нормы прибыли на собственный капитал

Выводы

При рентабельности чистых активов больше чем ставка процента увеличение соотношения долгосрочной задолженности к сумме чистых активов вызывает стремительный рост нормы прибыли на собственный капитал.

По мере достижения доли долга 100 % в сумме чистых активов, норма прибыли стремится к бесконечности. Рычаг также работает и в обратном направлении.

| Предыдущая |