П.А. Левчаев

Финансовый менеджмент и налогообложение организаций

Учебное пособие/ П.А. Левчаев. - Саранск: Мордовский гуманитарный институт, 2010 г.

| Предыдущая |

II. ИНСТРУМЕНТАРИЙ, МЕТОДЫ И ПРИЕМЫ ФИНАНСОВОГО МЕНЕДЖМЕНТА

5. Формы и инструменты стоимостных отношений экономических субъектов

5.2. Расчеты посредством ценных бумаг

Ценная бумага - документ установленной формы удостоверяющий имущественные права, осуществление или передача которых возможны только при его предъявлении. С передачей ценной бумаги передаются все удостоверяемые ею права. К ценным бумагам относятся: облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, акция. Другими возможными видами являются также купон, складское свидетельство, опцион, фьючерс, варрант.

Ценные бумаги интересны с точки зрения привлечения дополнительной стоимости в оборот предприятия и ее роста в перспективе. Ценные бумаги есть активы, которые могут быть использованы для развития бизнеса вместо выделения специального финансирования на цели их приобретения. Возможность использования ценной бумаги в качестве знака стоимости должна предполагать учет первых двух определяющих и последующих желаемых условий: 1) оценка ценной бумаги (при необходимости с учетом будущих доходов по ней); 2) установление цены приема в качестве эквивалента стоимости (предполагается помимо учета риска и ставка дисконта, зависящая от качества данного финансового ресурса для принимающей стороны); 3) возможность использования данной ценной бумаги как вида финансового вложения (с определяющей целью получения прибыли); 4) максимизация стоимости всего бизнеса в перспективе (ближайшей, отдаленной).

Моментом, осложняющим возможность использовать ценную бумагу как знак стоимости, является достоверность и объективность ее оценки. Инструментарий стоимостной оценки ценной бумаги разработан в рамках теории портфеля ценных бумаг, а в последующем - в стоимостной оценки бизнеса. Имеются три основных подхода к оценке финансовых активов:

1) фундаменталистская теория является наиболее распространенной. Ее последователи считают, что ценная бумага имеет внутреннюю стоимость оцениваемую с помощью дисконтирования будущих поступлений. Стоимость любой ценной бумаги может быть рассчитана по формуле, характерной для расчетов приведенной стоимости:

![]() ;

;

где Vm – текущая рыночная стоимость ценной бумаги;

CFi – ожидаемый денежный поток в i периоде;

r – приемлимая норма дохода.

Напомним, что цена ценной бумаги величина относительная. Для предприятия принявшего ее в качестве знака стоимости важность имеют прогнозируемые величины поступлений, норма дохода на рынке, надежность и ликвидность (при необходимости перевода ее в денежную форму). Именно из за различий оценок инвесторов существует рынок ценных бумаг.

2) технократическая теория рассматривает цену бумаги с точки зрения динамики ее цены в прошлом. На основе данных о прошлых колебаниях цен строятся прогнозы различной срочности.

3) приверженцы теории ходьбы наугад считают, что будущую цену нельзя предсказать достоверно, т.к. цена актива меняется непредсказуемо (информация с равной степенью вероятности может быть как хорошей так и плохой) и не зависит от динами предыдущих цен.

Помимо учета фактора доходности облигации в виде выплачиваемых процентов доход может складываться и в виде разницы между ценой погашения и ценой покупки облигации:

![]() ;

;

где K – курс облигации без выплаты процентов;

N – номинальная стоимость облигации.

Эта разница может быть учтена как возможная ставка дисконта, т.к. она определяет потери предприятия при конвертации этой ценной бумаги в денежную форму ресурсов.

Доходность по совокупности (портфелю) ценных бумаг может быть вычислена способами:

1) на основе вычисления ожидаемой доходности портфеля в конце периода.

К = (Р1 - Р0) : Р0

Где К - ожидаемая доходность портфеля;

Р0 - начальная стоимость портфеля;

Р1 - стоимость портфеля в конце периода.

2) на основе вычисления ожидаемой доходности ценных бумаг в составе портфеля.

![]() ;

;

где xi – доля ценной бумаги в портфеле;

ki – доходность ценной бумаги;

N – количество ценных бумаг в портфеле.

Получение и оценка того или иного дохода по ценной бумаге связано с риском, категорией сопутствующей движению стоимости. Зачастую, принимая тот или иной вид ценной бумаги, приходится решать дилемму "доходность - риск". Финансовый риск определим как вероятность неполучения запланированной стоимости. Риск может быть связан как с владением отдельной ценной бумагой, получением дохода по ней, так и с определенной комбинацией ценных бумаг в составе привлекаемой стоимости или портфеля. Как мы помним, доход по какой-либо ценной бумаге может иметь составными частями доход от изменения стоимости этого актива и доход от уровня дивидендов. Доход, исчисленный в процентах к первоначальной стоимости актива представляет собой доходность этой ценной бумаги (см. об оценке акций). Риск, связанный с владением отдельного финансового актива, может быть измерен двумя способами.

1) Анализ чувствительности конъюнктуры предполагает исчисление размаха вариации доходности на основе вариантов экспертных оценок:

![]()

где ВР - размах вариации доходности;

ДО - оптимистическая оценка доходности ценной бумаги;

ДП - пессимистическая оценка доходности ценной бумаги.

Так например, имеются два варианта принимаемых форм стоимости:

а) стоимость ценной бумаги 1 тыс. руб., доходность До = 10 %, Дп = 6 %, Дв (наиболее вероятная) = 8 %;

б) стоимость ценной бумаги 1,5 тыс. руб., До = 15 %, Дп = 5 %, Дв = 9 %.

Вариант а) может быть признан примерно в два раза менее рискованным, так как Вр = 4 (10 - 6) в отличие от случая б), когда Вр = 10 (15 - 5). Изначально же, наиболее вероятные оценки проектов были примерно равны.

2) Анализ вероятного распределения доходности предполагает определение коэффициента вариации, наибольшее значение которого соответствует и более рискованному активу. Последовательность расчетов следующая:

1)

![]() ;

;

где ![]() –

прогнозная оценка значения доходности;

–

прогнозная оценка значения доходности;

![]() –

вероятность достижения доходности.

–

вероятность достижения доходности.

2)

![]()

где ![]() –

стандартное отклонение.

–

стандартное отклонение.

3)

![]()

где ![]() –

коэффициент вариации.

–

коэффициент вариации.

Оценим риск по каждому варианту финансового актива по данным предыдущего примера, при этом вероятности доходности составляют: наиболее вероятная - 60 %, пессимистическая оценка - 30 %, оптимистическая оценка - 10 %.

По варианту а) Дв = 10*0,1 + 6*0,3 + 8*0,6 = 7,6 %

![]()

Кв = 1,2 : 7,6 = 0,16

По варианту б) Дв = 15*0,1 + 5*0,3 + 9*0,6 = 8,4 %

![]()

Кв = 2,84 : 8,4 = 0,34

Очевидно, что вариант б) более рискован.

Отметим, что более долгосрочные ценные бумаги рассматриваются как более рискованные, поэтому проводя оценку следует учитывать этот фактор сопоставимости. Рассмотренный подход позволяет проводить оценку различных наборов ценных бумаг (предварительно установив, по формуле средней арифметической взвешенной, среднее значение доходности конкретного портфеля) выбирая наилучший вариант, с точки зрения минимизации риска - тот у которого коэффициент вариации будет наименьшего значения.

Оценка облигаций. Для облигаций обычно характерно более низкое значение дохода чем по акциям, но он и менее подвержен колебаниям рыночной конъюнктуры. Надежность здесь предпочитается доходности.

Облигации с нулевым купоном. Поступления по годам, за исключением последнего, здесь равны нулю. Формула имеет вид:

![]()

где PV – текущая стоимость облигации;

CFi – ожидаемый денежный поток в i периоде;

r – приемлимая норма дохода.

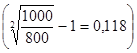

Например, облигации с

нарицательной стоимостью 1 тыс. руб. и сроком погашения 2 года продаются за 800

руб. В этом случае, доходность составит 11,8 %.  .

.

Бессрочные облигации. Для этих облигаций характерна неопределенно долгая выплата дохода.

![]()

Например, выплачиваемый годовой

доход по облигации составляет, а приелимая рыночная доходность - 6 %. Тогда эти

облигации в данный момент будут продаваться по цене 16949 руб. ![]() , хотя она будет меняться в

зависимости от приемлимой доходности, обусловленной рыночной ставкой процента.

, хотя она будет меняться в

зависимости от приемлимой доходности, обусловленной рыночной ставкой процента.

Облигации с постоянным доходом. В этом случае денежный поток складывается из одинаковых ежегодных поступлений и стоимости выплачиваемой в конце периода.

![]()

Например, текущая стоимость облигации номинальной стоимостью 1000 руб. годовой купонной ставкой 6 % и сроком погашения 4 года составит 1030 руб.

![]()

Если необходимо установить норму дохода по облигации применяется формула:

![]()

где YTM – норма дохода облигации;

n – число лет оставшихся до ее погашения.

Этот показатель может также использоваться как для сравнительного анализа по направлениям инвестиций, так и для оценки предпочтительного вида принимаемых, в форме ценных бумаг, ресурсов.

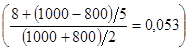

Например, необходимо рассчитать

норму дохода облигации принимаемой к погашению через 5 лет, стоимостью 1000

руб., годовой купонной ставкой 8 % и имеющей рыночную цену 800 руб. Искомый

показатель составит 5 %.  .

.

Интерес представляет также используемый в финансовом анализе показатель текущей доходности. Он представляет собой отношение дохода, получаемого по купонной ставке, к фактическим затратам (мы помним, что они всегда характерны для системы финансовых ресурсов) на приобретение данной ценной бумаги. Отметим, что этот показатель не учитывает дохода предприятия приобретающего облигацию с дисконтом.

![]()

где Pc – текущая доходность, %;

N – номинальная стоимость ценной бумаги;

PV – текущая стоимость ценной бумаги;

rC – ставка процента по купону.

По данным предыдущего примера

показатель составит 10 % ![]() .

.

Таким образом, можно сделать вывод, что прием облигации в качестве финансовых ресурсов будет оцениваться исходя из приемлемости этой формы ресурсов для предприятия, надежности, доходности этой ценной бумаги и доходности (зависящей от средней на данный момент ставки рыночной доходности) альтернативного использования финансовых ресурсов, например, в их денежной форме. Подобная ориентированность преследует в перспективе цель максимизации стоимости в системе, максимизации стоимости всего бизнеса в т.ч. за счет использования наиболее выгодных форм финансовых ресурсов.

Оценка акций. Акции характеризуются как более высокой степенью риска, так и возможной нормой дохода. Повышенный риск является фактором, ограничивающим ликвидность этих бумаг при переводе в абсолютную форму ресурсности, что должно быть учтено в ставке дисконта при приеме их в качестве знаков стоимости.

Для учета фактора доходности ценной бумаги и прироста ее стоимости применяется формула (вариант ранее упоминавшейся формулы учитывающей цену покупки и цену погашения бумаги):

![]()

где C – выплачиваемые дивиденды;

Vm2, Vm1 – цена акции соответственно на конец и начало периода.

Например, за время владения

владеет акцией номинальной стоимостью 500 руб. ее рыночный курс вырос до 550

руб. а дивиденды составили 60 руб. Тогда, доходность акции может быть

спрогнозирована на уровне 22 % ![]() .

.

Теперь уточним, что предприятие

владело акцией в течение двух лет (дивиденды составили по 30 руб. каждый год

при норме 5 %) и по истечении срока владения планирует продать акцию, то

формула примет вид как в случае с облигацией с постоянным доходом, а ее

стоимость составит ![]() 555 руб., т.е. суммарная

доходность определяется на уровне

555 руб., т.е. суммарная

доходность определяется на уровне ![]() 11 %:

11 %:

Оценка привилегированных акций. Эти акции генерируют фиксированный доход неопределенно долгое время и их стоимость оценивается как в случае бессрочных облигаций.

Оценка акций с постоянным уровнем дивидендов. Выплачиваемые дивиденды здесь неизменны, оценка производится как в предыдущем случае.

Оценка акций с равномерно возрастающими дивидендами. Здесь реализуется модель бессрочного роста а формула примет вид:

![]()

Предполагается, что базовая величина дивиденда С ежегодно увеличивается с темпом прироста j (может быть равен коэффициенту дисконтирования).

Вексель как ценная бумага может быть также принят как эквивалент интересующей предприятие стоимости. При оценке векселей необходимо помнить, что банк взимает процент за его погашение (дисконт, учетный процент), определяемый по формуле:

![]()

где D – дисконт;

N – сумма векселя;

T – срок до наступления платежа по векселю (дней);

R – годовая учетная ставка процента.

Кроме этого, предприятию можно получить кредит под залог векселя. В этом случае, собственность на вексель банку не переуступается - он только закладывается векселедержателем банку с последующим выкупом.

Доходность операции по учету векселя (W) может быть установлена по формуле:

![]()

где W – доходность по учету векселей;

n – период, для которого определяется доходность;

k – продолжительность учета векселя;

s – комиссионные удержанные с векселедержателя.

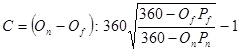

Доходность же операции по купле-продаже векселя определяется:

где C – доходность по купле продаже векселя;

On – период времени от даты покупки до даты погашения векселя;

Of – период времени от даты последующей продажи векселя до его погашения;

Pn – процентная ставка погашения векселя;

Pf – процентная ставка продажи векселя.

Депозитный сертификат должен быть оценен с учетом его доходности:

![]()

где G – доходность сертификата;

d – процентная ставка по сертификату;

n – количество начислений процентов в год.

Этот вид финансового инструмента достаточно леквиден и при необходимости может быть легко переведен в денежный эквивалент. Доходность же покупки-продажи депозитного сертификата (С) рассчитывается по формуле:

![]()

где Cn – цена покупки сертификата;

Cf – цена продажи сертификата.

Придерживаясь аналогичной логики, зная финансовые особенности расчетов с той или иной ценной бумагой можно аналогично, вышерассмотренным расчетам, вычислить ее стоимостной эквивалент, принимаемый в качестве финансовых ресурсов. Произведенная оценка того или иного финансового актива должна иметь ставку дисконта, своего рода премию за риск, определяемую предприятием согласившимся принять эту форму финансовых ресурсов. Отметим, что здесь премию за риск не следует путать с неизбежным (систематическим) риском, характерным для любой структуры портфеля ценных бумаг и объективно имеющимся в любой экономике, любой системе финансовых ресурсов. Известен также несистематический (остаточный) риск, обусловленный выбором конкретной ценной бумаги - устраняется посредством диверсификации вложений.

Таким образом, ставка устанавливается на основе субъективных предпочтений и зависит в первую очередь, от качества этого вида ресурсов, его предпочтительности (на данный момент, в данных условиях), а также, при необходимости, от возможности перевести ценную бумагу в наиболее ликвидную форму - деньги. При наиболее высокой приемлемости ценной бумаги для предприятия (ценная бумага выступает здесь уже как выгодное финансовое вложение, а не только возможная форма ресурсов) ставка дисконта не устанавливается.

| Предыдущая |