Т.А. Фролова, М.А. Чефранова

Налогообложение предприятия

Конспект лекций. Таганрог: Изд-во ТТИ ЮФУ, 2011г.

| Предыдущая |

|

Тема 9. ОПТИМИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ

3. Примеры оптимизации налогообложения на предприятии

Приведем несколько примеров налогового планирования на предприятиях.

Замена оптовой торговли розничной

Основная идея схемы - выведение всей розничной торговли, а также мелкого опта без НДС на отдельного предпринимателя (вариант - юридическое лицо), который будет уплачивать символическую сумму ЕНВД. Оптимизация налогов достигается за счет:

- экономии - вывода части оборотов из-под НДС и налога на прибыль и замены этих налогов фиксированным ЕНВД и небольшим единым налогом при упрощенной системе;

- отсрочки НДС - за счет того, что предприниматель-«вмененщик» имеет возможность задержать оплату за поставленный товар на любой срок.

Известно, что организации розничной торговли при соблюдении определенных ограничений могут вместо налога на прибыль, налога на имущество, ЕСН и НДС платить ЕНВД. Однако формулировки норм гл. 26.3 НК РФ позволяют делать это (платить ЕНВД вместо вышеуказанных налогов) и организациям, осуществляющим оптовую торговлю, независимо от их размеров, а также видов продаваемых товаров и объема торговли. Такой вывод можно сделать исходя из норм подп. 4 п. 2 ст. 346.26, ст. 346.27 НК РФ.

Согласно подп. 4 п. 2 ст. 346.26 НК РФ система налогообложения в виде ЕНВД может применяться по решению субъекта РФ в отношении розничной торговли, осуществляемой через объекты организации торговли, в том числе не имеющие стационарной торговой площади.

В соответствии со ст. 346.27 НК РФ розничная торговля - торговля товарами и оказание услуг покупателям за наличный расчет, а также с использованием платежных карт.

Понятие торговли ни в НК РФ, ни в других нормативных правовых актах не определено. По нашему мнению, под торговлей товарами следует понимать деятельность по реализации ранее приобретенных товаров, то есть деятельность по перепродаже товаров. Примерно такое же понимание торговли содержится, например, в некоторых письмах Минфина РФ и в ГОСТе Р 51303-99 «Торговля. Термины и определения», введенном в действие постановлением Госстандарта РФ от 11 августа 1999 г. № 242-ст. Однако данные акты могут быть и не приняты во внимание при рассмотрении налоговых споров, так как они не относятся к нормативно-правовым, не прошли госрегистрацию и официально не опубликованы. Но представляется, что очень сложно будет дать иное определение торговли, сильно отличающееся от приведенного в вышеуказанных документах, то есть утверждать, что торговля - это не деятельность по перепродаже товаров и т.п., а какая-то иная деятельность.

К объектам организации торговли согласно ст. 346.27 НК РФ относятся магазины, павильоны и киоски (стационарная торговая сеть), а также иные объекты организации торговли, не относимые к стационарной торговой сети, например, объекты развозной и разносной торговли (нестационарная торговая сеть).

Таким образом, продажа торговыми организациями товаров, оплата за которые производится покупателями за наличный расчет или с использованием платежных карт, подпадает под специальный режим налогообложения в виде ЕНВД. Причем, как следует из приведенного выше определения розничной торговли, важен и необходим только факт оплаты товаров наличными, а также безналичными денежными средствами при использовании платежных карт. Не имеет никакого значения, торговля какими товарами осуществляется - спичками или дорогостоящим оборудованием (главное, чтобы не подакцизными товарами), на какую сумму, кому и для каких целей продаются товары. Способ торговли (например, через склад или на условиях доставки до покупателя) также не может исключить (или ограничить) возможность применения ЕНВД (способ торговли будет иметь значение только при расчете суммы единого налога).

Кроме того, в соответствии с п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ. Это означает, что институты, понятия и термины других отраслей законодательства РФ могут применяться в том значении, в каком они используются в этих отраслях законодательства, только в том случае, если соответствующие институты, понятия и термины не содержатся и не определены в НК РФ. Поскольку в гл. 26.3 НК РФ содержится специальное понятие розничной торговли, применение понятия розничной торговли, содержащегося в гражданском законодательстве РФ, будет являться неправомерным. То есть при применении главы 26.3 НК РФ не может применяться понятие розничной торговли, выводимое из гражданского законодательства (п. 1 ст. 492 ГК РФ). С подобными выводами о невозможности применения понятия розничной торговли, выводимого из норм ГК РФ, при налогообложении в соответствии с главой 26.3 НК РФ, согласен Минфин РФ (см., например, письмо Департамента налоговой политики Минфина РФ от 8 сентября 2003 г. № 04-05-12/82). В более позднем письме Минфина РФ от 22 марта 2004 г. № 04-05-12/14 «О некоторых вопросах применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности « (п. 1) высказана четкая позиция: при продаже товаров покупателям (физическим или юридическим лицам) за наличный расчет, а также с использованием платежных карт (независимо от целей дальнейшего использования покупателями приобретенных товаров) такая деятельность подлежит обложению ЕНВД.

Таким образом, максимально переведя расчеты за продаваемые товары на расчеты наличными денежными средствами, а также на расчеты с использованием платежных карт организации оптовой торговли могут снизить налоговую нагрузку до минимума. Если объемы торговли являются значительными, наиболее удобным будет являться перевод расчетов за реализуемые товары на расчеты с использованием банковских карточек.

Перевод всей торговли за наличный расчет, а также с использованием платежных карт на отдельного предпринимателя или фирму, кроме всего прочего, позволяет избежать необходимости ведения раздельного учета (п. 7 ст. 346.26 НК РФ) и связанных с ним налоговых рисков.

Минимизация суммы ЕНВД

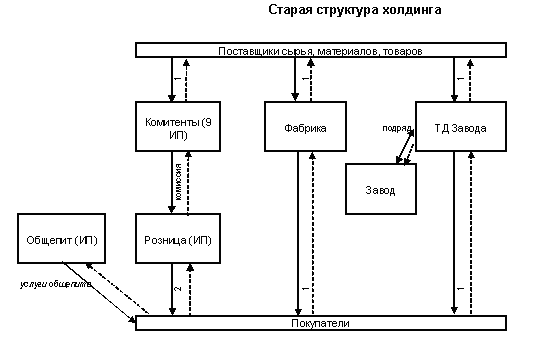

В связи с изложенным ранее рассмотрим схему (рис. 1), предназначенную для реализации готовой продукции или товаров в розницу и мелким оптом без НДС. Для применения схемы нужно зарегистрировать предпринимателя, который будет уплачивать единый налог на вмененный доход.

Рис. 1. Схема использования ЕНВД в оптовой торговле и для реализации готовой продукции собственного производства

Предприниматель может вести торговлю:

- стационарно в небольшом торговом зале;

- стационарно, но без торгового зала (торговое место);

- нестационарно, то есть заниматься разносной (фактически - развозной) торговлей.

В первом случае сумма единого налога зависит только от площади торгового зала, во втором - от установленной местным законом о введении ЕНВД вмененной доходности, в третьем - от числа работников (включая самого ИП). В любом случае на сумму ЕНВД не влияет размер доходов и расходов предпринимателя, поэтому основная прибыль (наценка) от продажи товаров должна оставаться у него.

В первом случае площадь торгового зала делается минимальной, символической:

- берем самую маленькую комнату в имеющихся торговых помещениях либо обособленную часть любой комнаты в нежилом помещении, имеющем торговый статус;

- оформляем, как обычно оформляется магазин (вывеска, лицензии, уголок покупателя и т.п.);

- заключаем договор аренды этого «торгового зала» с очень маленькой площадью (например, 5 м2);

- помещаем в ней предпринимателя с кассовым аппаратом, и он там реально будет заниматься «розничной торговлей».

Сумма ЕНВД в этом случае будет минимальной.

Во втором случае ИП арендует небольшую офисную площадь, которая не попадает под определение торгового зала. В этом случае сумма ЕНВД с торгового места будет равна сумме ЕНВД при торговле в торговом зале площадью 5 м2.

В третьем случае сумма ЕНВД зависит исключительно от числа работников ИП (включая его самого). Поэтому в этом случае ИП целесообразно иметь минимум наемных работников (одного-двух) или не иметь их вообще.

Во всех случаях сумма ЕНВД скорее всего будет меньше 1500 руб. в месяц, причем она еще уменьшается на сумму отчислений на обязательное пенсионное страхование самого ИП и его наемных работников, но не более чем в два раза.

Допустим, необходимо оптимизировать НДС и налог на прибыль, уплачиваемый Основным предприятием, которое занимается производством или оптовой торговлей и выделило среди своих покупателей некоторое число тех, кто согласен покупать товары или готовую продукцию без «входного» НДС. Естественно, рекомендуется максимально стимулировать покупателей покупать продукцию и товары именно без НДС, возможно, даже делая для этого небольшую скидку, проводить опросы покупателей на этот счет и т.п.

Товар, который можно будет реализовывать без НДС, в розницу и мелким оптом, Основное предприятие продает по договору поставки ИП, уплачивающему ЕНВД, причем по ценам, максимально приближенным к себестоимости товара в своем налоговом учете (с минимальной наценкой в торговле или рентабельностью в производстве). Далее этот предприниматель:

- если конечный покупатель рассчитывается наличными - продает товар ему в розницу без НДС;

- если конечный покупатель рассчитывается безналичным перечислением, векселями и т.п. - продает товар в розницу «вспомогательному» предпринимателю, перешедшему на упрощенную систему (уплачивает единый налог по ставке 15% с разницы между доходами и расходами), по цене, максимально приближенной к цене реализации конечному покупателю, а тот, в свою очередь, продает товар с минимальной наценкой конечному покупателю.

- Таким образом, функция этого «вспомогательного» предпринимателя в данной схеме - просто превратить безналичное перечисление или вексель конечного покупателя в наличные денежные средства и внести их в кассу предпринимателя-«вмененщика» в оплату за товар (либо оплатить его с использованием платежной карты).

Реинвестирование дохода предпринимателя на ЕНВД

После уплаты фиксированной суммы ЕНВД предприниматель- «вмененщик» получает очищенную от налогов выручку - наличные денежные средства, которые может как сдать в банк, так и не сдавать (кассовая дисциплина на ИП не распространяется).

У предпринимателя - «вмененщика» образуются два вида средств, которые он не передает Основному поставщику в качестве оплаты за поставленную продукцию:

- его прибыль (не передает никогда);

- средства в расчетах (передает гораздо позже) - часть доходов от реализации товаров, которые руководство холдинга решает временно оставить у «вмененщика» для отсрочки НДС у Основного предприятия. Чем больше эта часть, тем больше будет сумма отсроченного НДС.

В любом случае в безналичном или наличном виде и прибыль, и средства в расчетах необходимо вернуть в оборот холдинга (реинвестировать в Основное предприятие) способами, не требующими немедленной уплаты НДС и не приводящими к уплате других налогов. Сделать это можно одним из следующих способов.

Прибыль «вмененщик» может вернуть в оборот холдинга через дарение физическим лицам - реальным владельцам Основного предприятия, которые затем реинвестируют эти средства в Основное предприятие через увеличение уставного капитала или безвозмездную передачу от одного из них, имеющего более 50% в уставном капитале. В случае если «вмененщик» по совместительству и является таким владельцем (или членом его семьи, с которым у него общее имущество), никакое дарение не понадобится.

Средства в расчетах «вмененщик», как правило, возвращает в оборот холдинга, выдавая займы физическим лицам - владельцам холдинга. Последние выдают займы или увеличивают собственный капитал Основного предприятия. Непосредственно Основному предприятию напрямую ИП выдавать займы не должен, чтобы не возникла необходимость автоматически зачесть встречные однородные обязательства, сроки исполнения которых наступили.

И дарение, и займы предприниматель-«вмененщик» осуществляет не как ИП, а как физическое лицо (иначе он будет налоговым агентом для целей удержания НДФЛ с суммы «подарка» и экономии на процентах соответственно).

Таким образом, предприниматель-«вмененщик» будет «вечно» должен за товар Основному предприятию, а ему будут «вечно» должны ту же сумму физические лица по договорам займа. «В конце» (например, через много лет) эти долги можно все же зачесть (тройной взаимозачет, оплата векселем и т.п.), и только тогда Основным предприятиям придется уплатить НДС. До этих пор Основное предприятие получает частичную отсрочку платежей по НДС. Итак, возможность отсрочить НДС к уплате в Основном предприятии связана именно с задержкой оплаты (отсрочкой, рассрочкой, неполной оплатой) отгруженных товаров. С этим же связана возможность экономии налога на прибыль - по возникшей просроченной задолженности предпринимателя-«вмененщика» Основное предприятие может сформировать резерв по сомнительным долгам.

Минимизация «упрощенного» налога

Заметим, что «вспомогательному» предпринимателю на упрощенной системе все равно придется платить минимальный налог в размере 1% от доходов (то есть торговой выручки) (п. 6 ст. 346.20 НК РФ), поэтому по возможности нужно стараться продавать товар без него, напрямую от «вмененщика». Для оптимизации можно сделать «вспомогательного» предпринимателя агентом (комиссионером) конечных покупателей, которые будут ему давать поручения на закупку продукции. В этом случае они будут получать те же самые документы на приобретаемую продукцию (счет, накладная) плюс ежемесячный отчет агента (комиссионера) о закупленных им за месяц товарах. За свои посреднические услуги «вспомогательный» предприниматель на «упрощенке» будет получать символическое вознаграждение, с которого и уплатит свой небольшой «упрощенный» налог. Ну а покупателю на сумму этого вознаграждения нужно сделать скидку, чтобы итоговая стоимость товаров для него не возросла. Еще один вариант - использовать вместо одного «вспомогательного» предпринимателя, уплачивающего 15% с разницы между доходами и расходами, простое товарищество двух или более ИП на УСН, уплачивающих единый налог по ставке 6% с прибыли от совместной деятельности. Однако пользоваться этим вариантом осталось, видимо, недолго (уже в этом году правительство предлагает запретить участникам договоров о совместной деятельности применять упрощенную систему налогообложения).

Особенности оформления операций

Для соблюдения правил гл. 26.3 «Единый налог на вмененный доход» НК РФ, чтобы не дать налоговикам возможность квалифицировать операции «вмененщика» как оптовую торговлю, желательно выполнение следующих условий:

- не должен заключаться договор поставки или письменный договор купли-продажи товара между «вмененщиком» и «вспомогательным» предпринимателем либо между «вмененщиком» и конечным покупателем;

- продажа товара оформляется не расходной накладной и доверенностью получателя (не говоря уже про счета, счета-фактуры), а кассовым и товарным чеком. Покупатель приходует товар по товарному чеку, как, например, при закупке канцелярских или хозяйственных товаров через магазин. Форма товарного чека может полностью копировать привычную всем форму расходной (товарной) накладной, за исключением названия документа и графы «Покупатель» («Плательщик») (ее быть не должно или в ней должно быть указано: «физическое лицо», «организация» и т.п.);

- вся выручка проводится через кассу «вмененщика»;

- нежелательно наличие дебиторской или кредиторской задолженности за реализованный «вмененщиком» товар (то есть сумма, проведенная через его кассу, должна соответствовать сумме отпущенного по товарным чекам товара в каждый из рабочих дней).

Иначе говоря, деятельность «вмененщика» не должна содержать признаков заключения договоров поставки.

Для перехода на ЕНВД при стационарной торговле в торговом зале по требованиям налоговых органов может быть необходимым техописание органа БТИ с подтверждением «торгового» статуса помещения (не офисное, производственное или складское), в том числе по арендованным помещениям (то же касается складских помещений - у них должен быть соответствующий статус по техописанию БТИ). Также должны соблюдаться требования ГОСТ Р 51303-99 «Торговля. Термины и определения», в частности, наличие товара в торговом зале; там же должны осуществляться наличные расчеты за товар; товар можно получить в торговом зале, однако есть возможность осуществления бесплатной доставки товара покупателю, и эта услуга по ГОСТу будет считаться частью именно розничной торговли.

Описанная схема позволяет реализовывать товары в розницу или мелким оптом практически в безналоговом режиме - НДС и налог на прибыль заменяются символическим ЕНВД в размере до 1-2 тыс. руб. в месяц.

Применение в розничной торговле

Схему можно использовать и для организации розничной торговли в больших торговых залах - площадью более 150 м2 (например, в супермаркетах). Обычно такие торговые компании вынуждены разбивать свои магазины на несколько «торговых залов» (площадью менее 150 м2 каждый) либо переходить на УСН и платить 15% с разницы между доходами и расходами (из-за небольшого лимита суммы доходов в 15 млн руб. приходится использовать несколько предпринимателей или фирм, сменяющих друг друга или объединенных в простое товарищество). Использование схемы позволит свести налоговую нагрузку к символической сумме ЕНВД и 1% от доходов (минимальный единый налог).

Разделение финансовых потоков в производстве

Для реализации схемы потребуются:

- Основное предприятие - производственное предприятие холдинга, плательщик НДС;

- Вспомогательное предприятие - неплательщик НДС или предприятие (предприниматель), имеющее льготу по НДС;

- ИП-«вмененщик» и ИП-«упрощенщик», аналогичные тем, которые использовались в первой схеме.

В роли Вспомогательного предприятия можно использовать:

- предпринимателя (фирму), применяющего упрощенную систему налогообложения, либо простое товарищество таких предпринимателей (фирм);

- предприятие, уставный капитал которого полностью состоит из вкладов общественных организаций инвалидов, причем среднесписочная численность инвалидов среди его работников составляет не менее 50%, а их доля в фонде оплаты труда - не менее 25%. В соответствии с подп. 2 п. 3 ст. 149 НК РФ операции по реализации товаров, работ, услуг (за исключением брокерских и иных посреднических услуг), производимых и реализуемых такими предприятиями, не подлежат налогообложению НДС.

Второй вариант предпочтительнее, поскольку в отличие от субъектов упрощенной системы предприятия инвалидов применяют общий налоговый режим (а значит, по расходам - метод начисления, а не кассовый), не имеют ограничений по размеру доходов (15 млн руб. в год в 2004 г., и, самое главное, не уплачивают минимального налога (1% от доходов). Тот факт, что собственником предприятия является организация инвалидов, большого значения не имеет, так как схема не предусматривает формирование и аккумулирование прибыли у Вспомогательного предприятия - прибыль формируется у другого участника схемы, уплачивающего ЕНВД (см. вторую схему). Также Вспомогательное предприятие в этом случае не имеет в собственности никаких основных средств (при необходимости они арендуются). Требования по штатной численности и фонду оплаты труда инвалидов также не должны быть препятствием: в штате Вспомогательного предприятия может числиться всего один человек, он же - инвалид, реально (а не фиктивно) исполняющий свои трудовые обязанности (скажем, директор - подписывает всю деловую документацию, платежные документы и отчетность, нанимает различные подрядные организации и т.п.). Все остальные необходимые работники (в том числе производственные рабочие) могут привлекаться Вспомогательным предприятием на основании договора предоставления персонала, договоров подряда и возмездного оказания услуг со специализированной организацией, входящей в структуру рассматриваемого небольшого холдинга, - Кадровым центром. В любом случае в штатную численность работников они входить не будут.

В случае если все же Вспомогательное предприятие на «упрощенке», оно не должно нарушать требования, предъявляемые к переведенным на упрощенную систему субъектам. В данном случае, прежде всего, - доходы (выручка) не более 15 млн руб. в год. При приближении выручки к данному лимиту необходимо заменять Вспомогательное предприятие на нового предпринимателя или фирму (в противном случае придется пересчитывать все налоги исходя из общего режима налогообложения). Как и в предыдущей схеме, в роли Вспомогательного предприятия можно использовать простое товарищество из нескольких субъектов УСН (ставка налога 6% с доходов - прибыли от совместной деятельности). Однако напомним, что пользоваться такой возможностью осталось, по всей видимости, недолго.

Как уже упоминалось, в случае если Вспомогательное предприятие принадлежит общественной организации инвалидов, в схему потребуется включить еще и Кадровый центр - предприятие на УСН (15%), имеющее в штате работников, которых оно будет предоставлять Основному и Вспомогательному предприятиям (например, по договорам предоставления персонала - аутстаффинга). В случае если Вспомогательное предприятие на упрощенной системе, оно само может играть роль Кадрового центра для Основного предприятия, хотя и создание специализированного Кадрового центра также возможно. В этом случае работники будут работать по основному месту работы в Кадровом центре, а по совместительству - на Вспомогательном предприятии (либо часть работников - в Кадровом центре, часть - на Вспомогательном предприятии).

Описание схемы

Суть схемы состоит в разделении финансовых потоков, связанных с производством продукции, которую нужно продать с НДС (то есть плательщикам НДС, которые официально приходуют продукцию), и продукции, которую можно продать без НДС - в розницу и мелким оптом. Последняя затем продается по рассмотренной выше схеме через предпринимателя-«вмененщика».

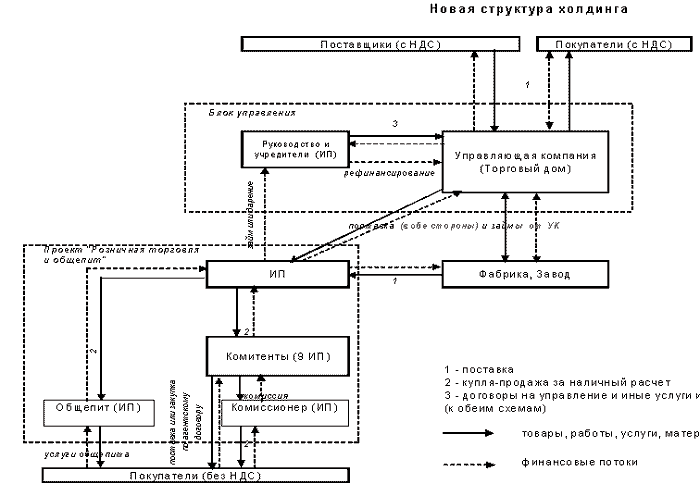

Все производство делится на два предприятия - Основное и Вспомогательное (неплательщик НДС или предприятие, имеющее льготу). Конечно, это разделение происходит скорее формально: на самом деле всю продукцию производят те же самые рабочие на тех же самых производственных площадях и оборудовании. Однако часть этих площадей и оборудования берет в аренду одно предприятие, часть - другое; часть расходов на оплату труда оплачивает одно предприятие, часть - другое; часть комплектующих, сырья и материалов, электроэнергии, услуг сторонних организаций оплачивает одно предприятие, часть - другое и т.д. В результате часть продукции производит одно предприятие, а часть - другое (рис. 2).

Рис. 2. Схема разделения финансовых потоков в производстве

На Основном предприятии производится продукция с НДС, а на Вспомогательном (льготном) - продукция, которую можно будет продать покупателям без выделения в документах НДС (то есть за наличный расчет или мелким оптом без НДС). Вспомогательное предприятие может производить продукцию самостоятельно, используя своих работников, свое или арендованное оборудование и производственные площади, либо делать это с помощью подрядчиков - работать по давальческой схеме. На практике таким подрядчиком может быть и Основное предприятие, которое имеет необходимые сертификаты, лицензии, разрешения, оборудование и т.п. Однако стоимость услуг Основного предприятия по договору подряда в этом случае есть смысл сделать минимальной, ведь эти услуги облагаются НДС, а «входной» НДС Вспомогательному предприятию (неплательщику НДС) не нужен.

Оптимизация НДС в производстве

Объем производства готовой продукции на Вспомогательном предприятии примерно равен возможному объему реализации готовой продукции за наличный расчет или мелким оптом. На Основном предприятии производится вся остальная продукция. Таким образом, решается первая задача - полное освобождение от НДС той части оборота холдинга, которая продается покупателям, не нуждающимся во «входном» НДС.

Основное предприятие, как и следует из его общего режима налогообложения, производит и реализует всю продукцию с НДС. Необходимые товары, сырье и материалы, услуги закупаются Основным предприятием у прежних поставщиков, как плательщиков, так и неплательщиков НДС (закупки у последних минимизируются по мере возможности и максимально переводятся на Вспомогательное предприятие). Закупая сырье, материалы, комплектующие, услуги в основном у организаций - плательщиков НДС, Основное предприятие использует право на налоговый вычет по НДС и оплачивает максимум затрат с НДС (материалы, сырье, комплектующие, услуги, электроэнергия, аренда и т.д.).

Вспомогательное предприятие приобретает необходимые ему сырье, комплектующие и материалы у Основного предприятия по договору поставки; единственное исключение должно быть сделано для тех товаров (работ, услуг), которые поставщики продают нам без НДС, - их должно закупать Вспомогательное предприятие напрямую.

Наценка у Основного предприятия по поставкам Вспомогательному предприятию минимальна (или даже близка к нулю, например, 0,1% или 1%), чтобы не платить лишних налогов - на прибыль и НДС. Для оптимизации НДС у Основного предприятия эти отгрузки Вспомогательное предприятие может оплачивать не полностью либо с рассрочкой (отсрочкой); то же самое касается оплаты услуг Основного предприятия по договору подряда со Вспомогательным, если такой договор будет заключаться (задержка оплаты или отсрочка/рассрочка платежа); по просроченным задолженностям возможно формирование резерва по сомнительным долгам. Правда, если Вспомогательное предприятие на упрощенной системе (не предприятие общественной организации инвалидов), то, поскольку при упрощенной системе применяется кассовый метод учета доходов и расходов, потребуется компенсировать заниженные материальные расходы у Вспомогательного предприятия. Сделать это можно, если, в свою очередь, будут занижены его доходы от реализации, получаемые от предпринимателя-«вмененщика». Для последнего расходы в целях налогообложения вообще значения не имеют.

Как уже было сказано, Вспомогательное предприятие оплачивает максимум затрат, не содержащих «в том числе НДС» (например, заработная плата и налоги на нее или услуги аутсорсинга - предоставления персонала), а Основное - максимум затрат, имеющих «в том числе НДС». Это, конечно, не означает, что Вспомогательное предприятие закупает все только без НДС, а Основное - все только с НДС. Ясно, что льготному предприятию для производства продукции все равно нужны сырье и материалы, которые поставляют плательщики НДС, так же как Основному предприятию нужны услуги персонала (аутсорсинг). Речь идет об изменении пропорций, которое должно происходить в разумных пределах. В результате такого изменения пропорций в структуре себестоимости готовой продукции у Основного предприятия повысится доля материальных расходов - закупаемых товаров (работ, услуг, электроэнергии и т.д.) с НДС и, соответственно, снизится доля закупаемых товаров (работ, услуг) без НДС. Наоборот, в структуре себестоимости готовой продукции у Вспомогательного предприятия повысится доля закупаемых товаров (работ, услуг, прежде всего - внутрихолдинговых) без НДС и снизится доля материальных расходов. Себестоимость на обоих предприятиях будет примерно одинаковой, а ее структура - разной. Благодаря этому происходит снижение добавленной стоимости (которая теоретически в экономическом смысле и является базой для обложения НДС) у плательщика НДС за счет ее завышения у неплательщика НДС. Таким образом, решается вторая задача - частичная экономия НДС по той части оборотов по реализации готовой продукции, которую нельзя продать без НДС. Эта экономия будет тем больше, чем больше будет объем производства Вспомогательного предприятия и чем большую часть материальных расходов удастся перенести на Основное предприятие.

Дальнейшее движение готовой продукции к конечному потребителю можно осуществить в соответствии с первой рассмотренной схемой - через ИП-«вмененщика», который и аккумулирует у себя почти всю прибыль, а затем реинвестирует ее в оборот Основного и Вспомогательного предприятий.

Всю произведенную продукцию Вспомогательное предприятие продает единственному покупателю-«вмененщику» (с минимальной или даже нулевой рентабельностью). Поскольку его налогообложение (ЕНВД) при этом не зависит от расходов, оплату можно задерживать либо проводить не в полном объеме. Доходы Вспомогательного предприятия (по кассовому методу) при этом занижаются, поэтому и оно, в свою очередь, также может задержать оплату своему главному поставщику - Основному предприятию. Последнее поэтому не заплатит НДС по не оплаченным пока товарам - сырью, материалам, комплектующим, работам по договорам подряда (реализация для целей НДС по мере оплаты), хотя берет по ним «входящий» НДС к вычету (при условии оплаты поставщикам). В результате схема позволяет дополнительно отсрочить НДС в холдинге в целом и использовать схему резерва по сомнительным долгам. Так схема решает третью задачу - отсрочку НДС (той его части, которую не удалось совсем оптимизировать или минимизировать предыдущими двумя способами). Руководство холдинга до некоторой степени само решает, какую сумму НДС платить в том или ином налоговом периоде.

Таким образом, по схеме происходит вывод части оборотов холдинга из-под обложения НДС благодаря разделению товарно-финансовых потоков по производству и реализации готовой продукции с НДС и без НДС, а также благодаря перераспределению между Основным и Вспомогательным предприятиями затрат на производство продукции с НДС и без НДС (изменение структуры себестоимости, которое не противоречит никакому законодательству). Чтобы получить реальную структуру себестоимости (например, в целях управления производством), достаточно будет сложить (в управленческом учете) расходы на производство готовой продукции на Основном и Вспомогательном предприятиях и поделить на суммарный объем выпуска данного вида продукции. Еще один инструмент для оптимизации (оперативного регулирования уплачиваемых в бюджет сумм) НДС - задержка оплаты товаров и услуг Основному предприятию.

На практике возможно и даже желательно использование параллельно с описанными других легальных методов налогового планирования, таких, как создание резерва по сомнительным долгам, использование договора предоставления персонала (аутсорсинга) и др.

Недостатки схем

К недостаткам схемы разделения финансовых потоков в производстве можно отнести то, что ее достаточно непросто реализовать, особенно на большом предприятии. В частности, предложенный механизм переноса материальных расходов на Основное предприятие взамен увеличения «безэндээсных» расходов на Вспомогательном предприятии с целью изменения структуры себестоимости и снижения добавленной стоимости вряд ли удастся внедрить на крупном заводе.

Кроме того, для реализации схем предприятию необходимо иметь возможность хотя бы небольшую часть своих товаров (продукции) реализовывать в розницу или мелким оптом. В случае если таких «безэндээсных» оборотов у предприятия нет совсем, их придется создавать. Например, в первой схеме Основное предприятие может помимо своей обычной продукции, все покупатели которой требуют «входного» НДС, начать продавать какие-то виды товаров в розницу (по сути, в целях оптимизации налогообложения заняться новым вспомогательным видом деятельности - розничной торговлей). Альтернативный вариант - воспользоваться розничным товарооборотом уже существующего крупного розничного продавца, например супермаркета, магазина. С руководством последнего придется договариваться о взаимовыгодности такого сотрудничества. Выгода от него для Основного предприятия очевидна - отсрочка НДС теоретически в любой сумме и на любой срок, а также возможность самим в каждом из периодов определять размер уплачиваемого в бюджет налога.

При подготовке конспекта лекций были использованы Налоговый кодекс Российской Федерации и материалы СПС «Гарант», «КонсультантПлюс».

| Предыдущая |

|