М.А.Масыч

Финансовые и коммерческие расчеты на ЭВМ

Конспект лекций.Таганрог: Изд-во ТРТУ, 2005

2. ОЦЕНКА И АНАЛИЗ ДЕНЕЖНЫХ ПОТОКОВ

2.7. Оценки инвестиционных проектов

Любая предпринимательская деятельность в той или иной степени связана с инвестициями. Инвестиции необходимы для обновления существующей материально-технической базы производства, расширения объемов производства, освоения новых видов деятельности и т. п. Капитал инвестируют по одной главной причине — для получения существенного экономического дохода в будущем. Привлекательность того или иного инвестиционного проекта характеризуют четыре основных компонента:

· объем затрат — чистые инвестиции;

· потенциальные выгоды - чистый денежный поток от деятельности;

· период, в течение которого инвестиционный проект будет давать доход, — жизненный цикл инвестиции;

· высвобождение капитала в конце срока экономической жизни инвестиции — ликвидационная стоимость.

Детальному количественному исследованию инвестиционного проекта предшествует простой предварительный анализ, основанный на понятии окупаемости.

Окупаемость

Окупаемость, точнее, срок окупаемости есть отношение суммы инвестиций к ожидаемому ежегодному чистому (от налогов) доходу:

![]() (2.9.1)

(2.9.1)

где С — суммарный инвестированный капитал, R — ежегодный чистый доход.

В результате получаем число лет, необходимое для возврата первоначального вложения. Для того чтобы получить доход, необходим жизненный цикл инвестиции, превышающий срок ее окупаемости. Это грубая проверка того, окупится ли инвестиция в течение срока ее жизненного цикла или нет.

Если проект не приносит доходов регулярно и равными частями, то срок окупаемости определяется последовательным сложением доходов каждого года до тех пор, пока сумма не сравняется с суммарной величиной инвестированного капитала. В год, когда это равенство достигается, наступает окупаемость.

Показатель окупаемости дает только самую грубую первоначальную оценку и не учитывает срок жизненного цикла инвестиции, что не дает возможности оценить суммарный доход от проекта. Таким образом, показатель окупаемости не является полноценным критерием оценки доходности проектов. Все, что можно сказать о нашем примере, используя окупаемость, — вложение в проект полностью вернется к инвестору спустя 5 лет. Если для оценки инвестиционных проектов пользоваться только показателем окупаемости, то инвестиционный проект с более коротким сроком окупаемости может показаться более предпочтительным, чем проект, способный принести больший суммарный доход.

Для детальной оценки инвестиционных проектов применяют методы современного инвестиционного анализа, использующие стоимость денег с учетом фактора времени. Очевидно, что из двух инвестиционных предложений, не отличающихся ничем, кроме разницы во времени получения будущих доходов, инвестор выберет то, которое обещает доход раньше. Причина в том, что деньги, полученные раньше, можно снова инвестировать и получить дополнительный доход. Точно так же инвестор, имея выбор произвести затраты немедленно или распределить их во времени, выберет последний вариант. Причина вновь в возможности заработать прибыль в течение времени отсрочки платежей.

Последовательный экономический анализ инвестиционных проектов предполагает использование рассмотренных выше операций дисконтирования и наращения, отражающих временную стоимость денег. Ключевыми показателями анализа инвестиций являются: чистая дисконтированная (текущая) стоимость, индекс прибыльности и внутренняя норма окупаемости.

Объем инвестиций характеризуется чистой текущей стоимостью капиталовложений

![]() (2.9.2)

(2.9.2)

где Ск — капиталовложения k-го года, v — годовой дисконтный множитель.

Следует остановиться на используемой ставке дисконтирования. С экономической точки зрения это должна быть средняя ставка доходности, обычно получаемая инвестором от похожих проектов. Действительно, инвестор вправе ожидать от данной инвестиции не меньшей доходности, чем от альтернативных вложений средств.

Доходы от проекта характеризуются чистой текущей стоимостью поступлений:

![]() (2.9.3)

(2.9.3)

где Рк — поступления к-го года.

Чистая текущая стоимость

Одним из наиболее популярных показателей инвестиционного анализа является чистая текущая стоимость (Net Present Value, NPV), равная разности чистых текущих стоимостей поступлений и инвестиций:

![]() (2.9.4)

(2.9.4)

Показатель чистой текущей стоимости "взвешивает" результат совокупного действия денежных потоков вложений, будущих доходов и ликвидационной стоимости на протяжении жизненного цикла инвестиции в терминах дисконтированной стоимости. Он позволяет аналитику определить, благоприятен или нет чистый баланс этих сумм. Если NPV>0, то проект является рентабельным, если NPV<0, то проект следует сразу же отвергнуть как нерентабельный. Этот вывод зависит от применяемой ставки дисконтирования, или от требуемой ставки доходности. При одном значении ставки проект может быть рентабельным, а при более высокой ставке — нерентабельным.

Таким образом, инвестиционный проект, приемлемый для одного инвестора, может оказаться неприемлемым для другого инвестора, требующего более высокую ставку доходности. Обычно чистую текущую стоимость используют в качестве индикатора, который показывает, действительно ли выбранная ставка доходности может быть достигнута в течение срока: жизненного цикла данной инвестиции. Другим, часто более 'удобным индикатором, отвечающим на этот же вопрос, является внутренняя норма окупаемости, которая будет рассмотрена ниже.

Показатель доходности

Показатель NPV дает качественную оценку рентабельности того или иного инвестиционного проекта, но не дает критерия выбора между двумя рентабельными проектами капиталовложений различных размеров. Количественным критерием является показатель доходности (Profitability Index, PI), выражающий соотношение затраты/доходы и равный отношению всей суммы дисконтированных доходов по проекту к сумме дисконтированных инвестиционных затрат

![]() (2.9.5)

(2.9.5)

Показатель доходности, дает ответ на вопрос: какова величина текущей стоимости доходов в расчете на единицу чистых инвестиций? Инвестор выберет тот инвестиционный проект, у которого показатель доходности выше. Если показатель равен 1 или ниже, это означает, что проект едва отвечает или даже не отвечает доходности, используемой для вычисления текущей стоимости. Показатель, в точности равный единице, соответствует нулевой чистой текущей стоимости проекта. При этом ставка доходности в точности равна внутренней норме окупаемости проекта, рассматриваемой ниже.

Внутренняя норма окупаемости

Рассмотренный выше метод оценки рентабельности инвестиционного проекта с помощью показателя NPV не всегда удобен, поскольку он дает ответ только на вопрос: рентабелен ли проект при заданной ставке доходности? Если же необходимо сделать заключение о рентабельности проекта с несколько отличающейся ставкой доходности, приходится снова рассчитывать NPV. Один и тот же инвестиционный проект при различных значениях этой ставки может иметь чистую текущую стоимость как больше, так и меньше нуля, т. е. проект при одном значении ставки мог считаться рентабельным, а при другом значении – нерентабельным. Более наглядным является подход, основанный на концепции "истинной" доходности данной инвестиции в течение ее жизненного цикла, называемой также внутренней нормой окупаемости (Internal Rate of Return, IRR). Часто используются термины "внутренняя норма доходности", "норма рентабельности инвестиций". Внутренняя норма окупаемости – это тот уровень доходности, использование которого в качестве ставки дисконтирования применительно к притокам и оттокам в течение жизненного цикла инвестиции дает нулевую чистую текущую стоимость:

![]() (2.9.6)

(2.9.6)

Указанное соотношение означает, что дисконтированная величина доходов в точности равна дисконтированной величине инвестиций. Внутренняя норма окупаемости меняется в зависимости от изменения срока жизненного цикла инвестиции и графика денежных потоков и является уникальной характеристикой каждого инвестиционного проекта. Поэтому этот показатель является основным измерителем эффективности инвестиций. Для определения IRR необходимо решить трансцендентное уравнение (2.9.6), в котором вложения и доходы являются заданными величинами, a IRR – неизвестной величиной. Внутренняя норма окупаемости сразу позволяет сделать заключение о рентабельности проекта: если IRR больше требуемой инвестором ставки доходности, то проект рентабелен, и наоборот.

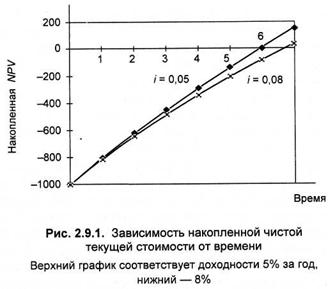

Приведенные выше показатели дают интегральную оценку инвестиционных проектов за весь срок их жизни. Наряду с этими показателями важное значение имеет динамика потоков инвестиций и доходов, выражаемая графиком или диаграммой потоков инвестиций и доходов во времени. Динамика потоков инвестиций определяется распределением потребностей в финансовых средствах проекта во времени. Обычно анализируют так называемый двусторонний поток платежей (см. раздел 2.1), положительные элементы которого соответствуют доходам, а отрицательные – инвестициям. Типичная схема денежных потоков при капиталовложении приведена в табл. 2.9.1 (для примера 2.9.4), где накопленная чистая текущая стоимость есть накопленная к концу соответствующего года чистая стоимость, дисконтированная к моменту начала проекта.

Таблица 2.9.1

Текущая окупаемость

Наглядную характеристику инвестиционного проекта дает показатель текущей окупаемости, определяющий срок, в течение которого чистая текущая стоимость доходов уравновесит чистую текущую стоимость инвестиций при заданном уровне процентной ставки. Иными словами, текущая окупаемость определяет срок, по истечении которого достигается ставка доходности, равная ставке дисконтирования, используемой в расчетах. Очевидно, что при использовании внутренней нормы окупаемости в качестве ставки дисконтирования мы получим срок окупаемости, в точности равный сроку жизненного цикла инвестиции. Визуальное представление о сроке окупаемости дает график зависимости от времени накопленной текущей стоимости – она становится положительной за точкой, где время равно сроку окупаемости (см. рис. 2.9.1).

Барьерная ставка

Это понятие уже использовалось выше для анализа простейших инвестиций, предполагающих разовые вложения и разовую отдачу средств. Барьерная ставка – это процентная ставка, определяющая для конкретного инвестора минимальную ожидаемую отдачу от инвестиций. Если ожидаемая отдача от инвестиции меньше барьерной ставки, то вложение средств не имеет смысла.

Требуемая отдача, или ставка дисконтирования, используемая в расчетах, включает в себя два компонента – свободную от риска (безрисковую) ставку i0 и рисковую (страховую) премию rp:

![]()

Безрисковая ставка представляет собой доход от инвестиции в отсутствие всех практических рисков. Обычно за безрисковую ставку принимают доходность по краткосрочным правительственным займам, поскольку в высшей степени маловероятно, что правительство не выполнит своих обязательств.

Инвесторы требуют страховую премию в качестве компенсации за риск при финансировании производственной деятельности, которой органически присущ рисковый характер. В зависимости от целого ряда условий ожидаемый доход по проекту может колебаться от крупных притоков денежных средств до убытков и потерь. Таким образом, оценка риска носит вероятностный характер. Используя информацию о прошлой деятельности и оценки (оптимистические, пессимистические и наиболее вероятные) будущих денежных притоков и оттоков, можно оценить степень риска в виде одного числа – рисковой премии (примеры таких оценок рассмотрены в третьей части книги, посвященной теории риска). Общая же идея довольно проста: чем выше риск, тем большую доходность желает получить инвестор.

Расчет чистой текущей стоимости (NPV) и внутренней нормы доходности (IRR) в электронных таблицах Excel

Чистая текущая (приведенная) стоимость рассчитывается с помощью финансовой функции ЧИСТНЗ. Она возвращает чистую текущую стоимость инвестиции, вычисляемую на основе нормы скидки и ряда периодических поступлений наличных, которые не обязательно периодические.

Обращение к функции: ЧИСТНЗ (ставка, значения, даты).

Ставка – норма скидки, применяемая к операциям с наличными.

Значения – ряд поступлений наличных, которые соответствуют расписанию в аргументе даты. Первая выплата не является обязательной, она соответствует выплате в начале инвестиции. На все последующие выплаты делается скидка на основе 365-дневного года.

Даты – расписание дат платежей, которое соответствует ряду операций с наличными. Первая дата означает начало расписания платежей. Все другие даты должны быть позже этой даты и могут идти в любом порядке.

Для данных табл. 2.9.1 обозначим массив календарных дат (функция ДАТА), соответствующих моментам поступлений, как А1:А8, массив поступлений – В1:В8. Тогда чистая текущая стоимость всего потока платежей со ставкой дисконтирования 0,05 будет равна: NPV=ЧИСТНЗ(0,05;А1:А8;В1:В8)=157,15. Аналогичным образом можно вычислить значения накопленной текущей стоимости на конец любого года, который будет замыкать массив.

Для расчета внутренней нормы доходности используется финансовая функция ЧИСТВНДОХ. Она возвращает внутреннюю скорость оборота для расписания денежных поступлений, которые не обязательно периодические.

Обращение к функции: ЧИСТВНДОХ (значения, даты, прогноз).

Значения – ряд поступлений наличных, которые соответствуют расписанию в аргументе даты. Первая выплата не является обязательной, она соответствует выплате в начале инвестиции. На все последующие выплаты делается скидка на основе 365-дневного года.

Даты – расписание дат платежей, которое соответствует ряду операций с наличными. Первая дата означает начало расписания платежей. Все другие даты должны быть позже этой даты и могут идти в любом порядке.

Прогноз – предполагаемое значение результата функции ЧИСТВНДОХ (не обязательно).

Для данных табл. 2.9.1 обозначим массив календарных дат (функция ДАТА), соответствующих моментам поступлений, как А1: А8, массив поступлений – как В1 :В8. Тогда внутренняя норма доходности всего потока платежей будет равна: IRR=ЧИСТВНДОХ(В1:В8;А1:А8)=0,091907.