И.С. Богомолова, С.В. Гриненко, Е.С. Едалова,

Е.К. Задорожняя, Ю.В. Развадовская, Т.В. Седова

А.Ю. Федотова, А.В. Ханина, И.К. Шевченко

Инновационный и

проектный менеджмент

| Предыдущая |

3.2 Оценка экономической эффективности инноваций [98]

Для оценки всех возможных последствий от использования инноваций, оказывающих влияние на положение фирмы, необходимо учитывать различные виды результата [43]. В зависимости от вида рассматриваемого результата использования инновации и затрат, связанных с достижением этих результатов, различают различные виды эффекта (табл. 23).

В зависимости от временного периода различают показатели эффекта за расчетный период и показатели годового эффекта. Продолжительность принимаемого временного периода зависит от следующих факторов:

– продолжительность инновационного периода;

– срока службы объекта инновации;

– степени достоверности исходной информации;

– требований инвесторов.

Таблица 23

Виды эффекта от реализации инноваций

Вид эффекта |

Факторы, показатели |

Экономический |

Показатели учитывают в стоимостном выражении все виды результатов и затрат, обусловленных реализацией инноваций |

Финансовый |

Расчет показателей базируется на финансовых показателях |

Научно-технический |

Новизна, простота, полезность, эстетичность, компактность |

Ресурсный |

Показатели отражают влияние инновации на объем производства и потребления того или иного вида ресурса |

Социальный |

Показатели учитывают социальные результаты реализации инновации (повышение рождаемости, снижение смертности, уменьшение социальных болезней) |

Экологический |

Показатели учитывают влияние инноваций на окружающую среду, в частности на снижение акустических шумов, электромагнитных полей, вибраций и других вредных факторов. |

Общим принципом оценки эффективности является сопоставление результата и затрат; это сопоставление как правило производится в форме отношения:

![]()

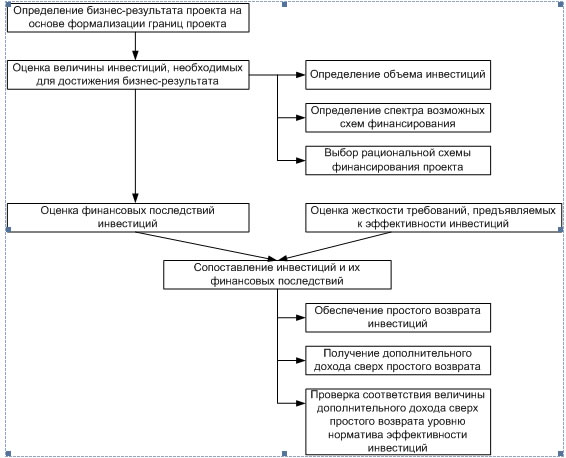

Приведенное отношение может быть выражено как в натуральных, так и в денежных величинах. Эффективная реализация инноваций предполагает превышения результата от внедрения инновации над затратами на реализацию инновации. Оценка эффекта от реализация инноваций необходима для сопоставления полученных при этом результатов с результатами от применения других аналогичных по назначению вариантов инноваций. В отношении оценки эффективности отдельно взятого проекта действует жесткий алгоритм (рис. 19).

- Определение бизнес-результата проекта на основе формализации границ проекта. В рамках данного этапа определяется, что будет являться предметом управленческого решения, а что останется за его рамками. Данный этап является основополагающим, так как именно от выбора бизнес-результата или границ проекта зависят все прочие параметры проекта.

- Оценка величины инвестиций, необходимых для достижения поставленной бизнес-идеи (получения бизнес-результата):

– определение объема инвестиций;

– определение набора возможных схем финансирования;

– выбор рациональной схемы финансирования.

Схема финансирования проекта является самостоятельной проблемой.

- Оценка финансовых последствий инвестиций. На этом этапе происходит формализация финансовых последствий функционирования бизнеса в рамках выбранной схемы финансирования – сальдо входящих и исходящих финансовых потоков в рамках расчетного интервала времени. Причем следует четко прослеживать логическую цепочку: на этом этапе определяются финансовые последствия инвестиций, необходимых для достижения бизнес-результата проекта.

- Определение жесткости требований, предъявляемых к эффективности инвестиций состоит в определении уровня норматива эффективности инвестиций; определение нормативного периода возврата и т.д. Данный этап вынесен на схеме в сторону, так как нет жестких временных проектных рамок, когда именно должны быть сформированы данные требования, но явно до последнего этапа.

- Сопоставление инвестиций и их финансовых последствий. Этот этап и есть собственно этап оценки экономической эффективности инвестиций, в рамках которого осуществляется сопоставление вектора результатов с вектором затрат. В рамках данного этапа определяется:

– обеспечивается ли простой возврат инвестиций, необходимых для реализации проекта;

– получен ли дополнительный результат сверх простого возврата инвестиций;

– устраивает ли нас величина этого дополнительного результата, т.е. проводится проверка соответствия величины дополнительного дохода сверх простого возврата уровню норматива эффективности инвестиций.

Рис. 19. Алгоритм оценки экономической эффективности инвестиций

Традиционно оценка эффективности инвестиций проводится в соответствии с общепризнанными методами теории оценки экономической эффективности проекта. Однако, применение этих методов к оценке инновационных проектов сталкивается с определенными проблемами, связанными с природой инновационного процесса и особенностями инновационных проектов.

Специфика инновационных проектов такова, что любая оценка носит субъективный характер, так как опирается на мнения и знания экспертов. Высокая неопределенность в отношении будущих последствий в момент принятия решения о реализации проекта делает невозможным принятие окончательного решения на основе использования формализованных методов оценки инвестиций. Чем выше степень неопределенности, тем выше значимость качественных подходов к оценке потенциала, а количественная оценка носит лишь вспомогательный характер и наоборот. Более подробно методы учета неопределенностей и рисков по проекту будут рассмотрены ниже.

Таким образом, принятие решения о реализации проекта должно осуществляться на основании сочетания формализованных методов оценки эффективности и не вполне формальных процедур, выполняемых на основании опыта, знаний, интуиции специалистов, участвующих в управлении и принятии решений. Содержательная информация для оценки эффективности инвестиций может быть получена путем построения имитационной модели, позволяющей формировать возможные сценарии развития проекта. Необходимо отметить также, что экономические оценки по проекту должны осуществляться не однократно, а в те моменты, когда возникающая ситуация (внешние обстоятельства) или предлагаемое решение (внутренняя корректировка проекта) способны существенным образом повлиять на эффективность инвестиций. Такие моменты определяются руководством проекта и в обобщенном виде представляют собой ситуации, когда:

– появляются ранее не принимавшиеся во внимание результаты или

становится возможной стоимостная оценка результатов;

– корректируются сроки реализации проекта;

– в проекте меняются существенные технические решения;

– меняется внешняя среда (экономическое окружение) реализации проекта;

– происходят значительные изменения в структуре и характеристиках работы внутри организации.

Таким образом, процесс оценки экономических показателей должен быть именно процессом, т.е. итерационной процедурой на протяжении всего периода разработки и реализации проекта, результат которой способен повлиять на дальнейшее продолжение или условия осуществления проекта.

Перед предпринимателем или собственником предприятия (акционером, участником) постоянно возникает вопрос: какому из нескольких альтернативных вариантов вложения финансовых средств отдать предпочтение? Куда вложить средства? Стоит ли их вообще вкладывать в производство или лучше держать в банке? Ответ в самом общем виде очевиден: вложение средств целесообразно, если доходы превышают издержки, и из нескольких альтернативных проектов следует выбирать тот, который дает наиболее рентабельный результат.

Как определить реальную эффективность инвестиций с учетом временного фактора (иногда несколько лет), изменения темпов инфляции, налогов и т. д.?

Одним из самых доступных и распространенных способов использования денег является их хранение в банке и получение дохода в виде процентной ставки. Отсюда можно сделать первую рекомендацию:

- инвестировать средства в производство (или ценные бумаги) имеет смысл, если при этом можно получить большую чистую (за вычетом налогов) прибыль, чем от хранения в банке.

Для того чтобы правильно оценивать полученный доход, необходимо все расчеты производить на какой-то определенный момент времени, лучше всего на момент принятия решения [96]. Соответственно, все денежные суммы, которые будут получены в будущем, необходимо привести (пересчитать) на этот момент времени с учетом действующей процентной ставки.

Рубль сегодня – это нечто лучшее, чем рубль, который будет получен через год. Если задана годовая процентная ставка r, то из вложенной суммы S0мы получим: в конце первого года S1 = (1 + r)S0, в конце второго года S2 =(l + r)2S0 и т.д., так что через п лет наш вклад увеличится в (1 + r)n раз:

Sn=(l + r)nS0. (7)

И, наоборот, если известна сумма поступлений от реализации проекта в п-мгоду (Sn), то денежный эквивалент этой суммы на данный момент определится по обратной формуле:

Эта процедура приведения (перерасчета) с учетом процентной ставки и называется дисконтированием.

Методы определения ставки дисконтирования. Как уже отмечалось, коэффициент дисконтирования учитывает различные виды инфляции, изменения процентной ставки, нормы доходности и т.д. Он определяется на каждый расчетный год как at = (1 + r)-t, где r – ставка дисконтирования, равная в простейшем случае банковской процентной ставке по депозитам (в расчет предпочтительнее брать наиболее надежные банки, например Сбербанк). Однако процентные ставки по депозитам в российских банках не отражают реального уровня доходности капитальных вложений в реальном секторе экономики и определяются спекулятивными факторами. Уровень доходности капитальных вложений существенно (в разы) различается в различных отраслях. Таким образом, определение (или выбор) ставки дисконтирования является не тривиальной задачей.

Наиболее точно экономическое содержание понятия «ставка дисконтирования» отражает следующее определение: ставка дисконтирования представляет собой среднюю доходность, которую может получить инвестор при вложении денег в проект, альтернативный рассматриваемому.

Расчет (выбор) ставки дисконтирования определяется с учетом:

– способа учета инфляции при расчете денежного потока;

– участника проекта, для которого рассчитывается NPV;

– располагаемой информацией.

Основное допущение расчета – принятие неизменной величины ставки дисконтирования в течение всего жизненного цикла проекта. С течением времени неминуемо изменение факторов, определяющих величину ставки. Например, на этапе строительства бизнеса может наблюдаться постоянное снижение рисковой составляющей за счет уменьшения риска «нереализации проекта». По прошествии срока окупаемости, риск инвесторов, связанный с возможным «невозвратом» денежных средств, также сводится к нулю. Однако в возможно более сильное противонаправленное изменение других факторов влияния, нивелирующих снижение рисковой составляющей и способствующих не понижению, а повышению ставки дисконтирования. Прогнозирование всех факторов влияния практически невозможно. Поэтому, при составлении предварительных расчетов, как правило, делается предположение о неизменности ставки дисконтирования в течение всего жизненного цикла проекта.

Расчет ставки дисконтирования является одним из наиболее дискуссионных вопросов инвестиционного планирования. Некоторые аналитики представляют расчет ставки как одну из самых сложных и, в то же время, крайне актуальных задач в процессе оценки инвестиционных проектов. Другие относятся к этой проблеме критически, обосновывая свою позицию неизбежной погрешностью предварительных экономических расчетов, в результате которой даже перспективный проект при выборе «не той» ставки дисконтирования может быть признан убыточным.

В то же время расчет NPV отражает только качество генерируемого проектом денежного потока при рассчитанной (или выбранной) ставке дисконта. Поэтому для учета интересов всех субъектов инвестиционных отношений возможен компромисс представления данных в виде построения графика зависимости NPV от ставки дисконта. При этом каждое заинтересованное лицо может оценить величину NPV проекта при любой устраивающей его ставке дисконта, причем без какой-либо полемики относительно выбора «единственно приемлемой» величины ставки. Для построения графика зависимости NPV от ставки дисконта возможно использование электронных таблиц Microsoft Excel. Компьютерные программы позволяют легко варьировать значения ставки дисконтирования, но это не снимает задачи определения значения ставки дисконта, наиболее адекватно отражающего уровень доходности в той отрасли, в которой предполагается реализовать бизнес-проект.

Существует несколько оправдавших себя подходов к определению ставки дисконтирования. Наиболее распространены следующие методы расчета ставки дисконтирования:

– метод оценки капитальных активов (САРМ);

– модель средневзвешенной стоимости капитала (WACC);

– метод кумулятивного построения (ССМ).

Метод оценки капитальных активов САРМ (Capital Assets Pricing Model). Этот метод был разработан в начале 60-х гг. прошлого столетия У. Шарпом. Основан на анализе изменения доходности свободно обращающихся на фондовом рынке акций. Может быть использован открытыми акционерными обществами, разместившими свои акции на фондовом рынке; для «закрытых» организаций, метод требует корректировок. Расчетная формула:

r= R+ b*(Rm-R) + x+ y+ f, (8)

где r– ставка дисконтирования; R– безрисковая ставка доходности; b– коэффициент, являющийся мерой систематического риска и учитывающий макроэкономическую ситуацию в стране; Rm– средняя доходность акций на фондовом рынке; х –премия, учитывающая риски вложения в малые предприятия (риск невозможности погашения долгов по причине недостаточного имущественного обеспечения); у –премия, учитывающая недостаток информации о реализуемом проекте. Если инвестор располагает всеми данными, необходимыми для оценки перспектив проекта, величина премии принимается равной нулю; f – премия, учитывающая страновой риск.

В качестве безрисковой ставки, как правило, используются:

– ставка по депозитам в банках наибольшей надежности;

– доходность по государственным долговым обязательствам.

Фактически, коэффициент b представляет собой отношение изменчивости курса акций данного предприятия к изменчивости аналогичного показателя по рынку в целом. Если курс акций предприятия изменяется в два раза медленнее среднего показателя по рынку, коэффициент принимает значение 0,5.

В большинстве пособий при расчете ставки дисконтирования методом САРМ рекомендуется учитывать риск вложения в малые предприятия. В то же время сама возможность применения метода САРМ при оценке эффективности малого бизнеса сомнительна.

Заметим, что в ряде случаев безрисковая ставка может включать в себя страновой риск. Поэтому следует избегать возможного дублирования этого риска при установлении рисковой премии/

Метод средневзвешенной стоимости капитала (WACC) используется при расчете NPV в целом по проекту и учитывает соотношение акционерного и заемного капитала. С экономической точки зрения представляет собой средневзвешенную стоимость используемого компанией капитала. Метод базируется на предположении, что альтернативным способом вложения денежных средств компании является финансирование своей текущей деятельности (замещение заемных средств при увеличении оборотного капитала). Расчетная формула:

r= kd(1-tc)Wd+kpWp+ksWs, (9)

где r – ставка дисконтирования; kd– стоимость привлечения заемного капитала; tc–ставка налога на прибыль; kp – стоимость привлечения акционерного капитала (привилегированные акции); ks– стоимость привлечения акционерного капитала (обыкновенные акции); Wd–доля заемного капитала в структуре капитала предприятия; Wp– доля привилегированных акций в структуре капитала; Ws–доля обыкновенных акций в структуре капитала.

Метод кумулятивного построения (ССМ). В основе метода лежит учет премий за риски вложения капитала. Расчетная формула:

где: R – безрисковая ставка; j = [l; k] – количество учитываемых инвестиционных рисков; Gj- премия за j-й риск.

В ставке могут быть учтены следующие риски:

- недостаточная диверсифицированность продукции;

- недостаточная диверсифицированность рынков сбыта;

- размер предприятия (риски вложения в малые предприятия: дефицит имущественных средств для покрытия инвестированных средств);

- страновой риск;

- недостаточность информации о перспективах реализации проекта.

Наличие того или иного фактора риска и значение каждой рисковой премии на практике определяются экспертным путем. Например, «Методическими рекомендациями по оценке эффективности инвестиционных проектов (вторая редакция)», утвержденных Министерством экономики РФ, Министерством финансов РФ, Государственным комитетом РФ по строительной, архитектурной и жилищной политике № ВК 477 от 21.06.1999 г.) рекомендуется учитывать три типа риска при использовании кумулятивного метода [73]:

- страновой риск;

- риск ненадежности участников проекта;

- риск неполучения предусмотренных проектом доходов.

Страновой риск можно узнать из различных рейтингов, составляемых международными рейтинговыми агентствами.

Размер премии за риск, характеризующий ненадежность участников проекта, согласно методическим рекомендациям, не должен быть выше 5 %.

Поправку на риск неполучения предусмотренных проектом доходов рекомендуется устанавливать в зависимости от цели проекта.

К недостаткам данного метода можно отнести его субъективность (зависимость от экспертных оценок рисков). Кроме того, он значительно менее точен, чем методы WACC и САРМ.

Определение ставки дисконтирования экспертным путем. Самый простой путь определения ставки дисконтирования, который используется на практике, – это установление ее экспертным путем или исходя из требований инвестора. Следует отметить, что ставка дисконтирования, используемая в расчетах, почти всегда согласовывается с инвестиционным банком, который привлекает средства для проекта или с инвестором. При этом в расчетах, как правило, ориентируются на риски инвестиций в аналогичные компании и рынки.

Оценка эффективности инновационных проектов

В основе проектного подхода к инновационной и инвестиционной деятельности предприятия лежит принцип денежных потоков (Cash flow). Особенностью является его прогнозный и долгосрочный характер, поэтому в применяемом подходе к анализу учитываются фактор времени и фактор риска. При этом эффективность определяется на основании методических рекомендаций по оценке эффективности инновационных проектов и их отбору для финансирования [73]. В качестве основных показателей эффективности инновационного проекта методические рекомендации устанавливают:

- финансовую (коммерческую) эффективность, учитывающую финансовые последствия для участников проекта;

- бюджетную эффективность, учитывающую финансовые последствия для бюджетов всех уровней;

- народнохозяйственную экономическую эффективность, учитывающую затраты и результаты, выходящие за пределы прямых финансовых интересов участников проекта и допускающие стоимостное выражение.

Безусловно, следует учитывать и затраты, и результаты, не поддающиеся стоимостной оценке (социальные, политические, экологические и пр.).

Методические рекомендации по оценке проектов и их отбору для финансирования, методика ЮНИДО [11] и прочие отечественные и зарубежные работы по оценке эффективности проектов предлагают множество применяемых для этой цели методов. Все методы оценки эффективности проекта подразделяются на две группы, основанные на дисконтированных и учетных оценках. Выбор метода определяется сроками осуществления проекта, размером инвестиций, наличием альтернативных проектов и другими факторами.

В мировой практике наиболее часто для оценки эффективности проектов применяют методы оценки эффективности проекта, основанные на дисконтированных оценках, поскольку они значительно более точны, так как учитывают различные виды инфляции, изменения процентной ставки, нормы доходности и т.д. К этим показателям относят метод чистой текущей стоимости, метод индекса рентабельности, метод внутренней нормы доходности и метод текущей окупаемости.

Чистая текущая (или приведенная) стоимость (NPV– NetPresentValue)представляет собой разность результатов и затрат за расчетный период, приведенных к одному, обычно начальному, году т.е. с учетом дисконтирования. Напомним, что с течением времени под влиянием инфляции и конкуренции изменяется реальная покупательная способность денег: как для инвестора, так и для инноватора «сегодняшние» и «завтрашние» деньги не эквивалентны. Мерой соответствия при этом выступает дисконтный коэффициент at = (1 + r)-t, приводящий финансовые показатели, рассчитываемые для разных периодов времени, к сопоставимым значениям:

- дисконтированный доход: DT =

- дисконтированные капитальные затраты: KT =

где Тр – число лет в расчетном периоде;

Dt – результат в t-й год;

Кt – капитальные вложения (инвестиции) в t-й год;

at = (1 + r)-t – коэффициент дисконтирования (дисконтный множитель).

С учетом введенных обозначений чистая текущая стоимость рассчитывается по формуле:

NPV = DT -Кт = (10)

При этом дисконтированный доход Dt и дисконтированные капитальные затраты Кt в каждый t-й расчетный период (год) складываются из всех доходов и расходов соответственно, связанных с реализацией проекта.

Проект эффективен при любом положительном значении NPV. Чем это значение больше, тем эффективнее проект. Чистую текущую стоимость называют также: интегральный эффект, чистый дисконтированный доход, чистый приведенный эффект. Данный метод позволяет проводить ранжирование различных проектов в порядке убывающей рентабельности.

Индекс рентабельности (PI–ProhibitIndex) представляет собой отношение дисконтированного дохода (DT) к приведенным инновационным расходам (Кт),т.е. тех же величин, что мы использовали для получения чистой текущей стоимости (NPV):

PI = (11)

Другими словами, здесь сравниваются две части потока платежей: доходная и инвестиционная. По сути, индекс рентабельности показывает величину получаемого дохода на каждый рубль инвестиций. Отсюда видим, что проект будет эффективным при значении индекса рентабельности, превышающем 1. Очевидно, что индекс рентабельности тесно связан с интегральным эффектом. Если интегральный эффект положителен, то индекс рентабельности > 1, следовательно, инновационный проект считается экономически целесообразным. И наоборот. Предпочтение должно отдаваться тем инновационным решениям, для которых наиболее высок индекс рентабельности. Индекс рентабельности имеет и другие названия: индекс доходности, индекс прибыльности.

Внутренняя норма доходности (IRR–InternalRateofReturn) представляет собой ту норму дисконта (Е), при которой суммарное значение дисконтированных доходов (DT) равно суммарному значению дисконтированных капитальных вложений (Кт). Количество лет определяется продолжительностью расчетного этапа инновационного проекта, а приведенные (дисконтированные) доходы и затраты инновационного проекта определяются путем приведения к расчетному моменту с нормой дисконта ЕР:

(12)

Для нахождения ЕР необходимо решить это нетривиальное уравнение при заданных значениях Dt, Kt и Тр. Такое решение несложно найти, используя компьютер, позволяющий варьировать параметры проекта. Но проще и удобнее всего значение внутренней нормы доходности (IRR) определять по графику зависимости чистой текущей стоимости (NPV) от величины ставки дисконта (Е). Для этого достаточно рассчитать два значения NPV при двух любых значениях Е и построить такой график, показанный на рис 20. Искомое значение IRR получаем в точке пересечения графика с осью абсцисс, т. е. IRR = Е при NPV = 0.

Рис. 20. Зависимость NPV от ставки дисконтирования

Данный показатель характеризует уровень доходности инновационного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость денежного потока от использования инновации приводится к настоящей стоимости инвестиционных средств. Показатель нормы рентабельности имеет другие названия: внутренняя норма доходности, внутренняя норма прибыли, норма возврата инвестиций и служит индикатором оценки финансовой устойчивости проекта к инфляционным процессам. Норма рентабельности определяется как такое пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта, рассчитанного за экономический срок жизни инновации.

За рубежом расчет нормы рентабельности часто применяют в качестве первого шага количественного анализа инвестиций и для дальнейшего анализа отбирают те инновационные проекты, внутренняя норма доходности которых оценивается величиной не ниже 15-20 %. Другими словами, норма рентабельности определяется как такое пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта (NPV), рассчитанного за экономический срок жизни инноваций.

Данный показатель преимущественно используется при необходимости выбора между несколькими альтернативными проектами. Чем выше значение IRR, тем более выгодным считается проект. В любом случае величина IRR должна быть выше банковской ставки, иначе риск инвестирования денег в инновацию не будет оправдан, поскольку проще и без риска деньги можно будет вложить в банк. Отсюда становится понятным, что если инновационный проект полностью финансируется за счет ссуды банка, то значение нормы рентабельности указывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает данный проект экономически неэффективным.

Период окупаемости (РР – PaybackPeriod) является одним из наиболее распространенных показателей эффективности инвестиций. Он представляет собой временной интервал, за пределами которого чистая текущая стоимость (NPV) становится положительной величиной, т.е. окупаемость достигается в момент времени реализации проекта, когда накопленная положительная текущая стоимость становится равной отрицательной текущей стоимости всех вложений:

T0=KT0/DT0, (13)

где Кт0, DT0 – дисконтированные инвестиции в инновации и суммарные дисконтированные денежные доходы за период То до того момента времени реализации проекта, когда NPV становится равной нулю.

Этот показатель наиболее актуален для отраслей, в которых высоки темпы научно-технического прогресса и где появление новых технологий или продуктов может быстро обесценить прежние инвестиции. Инвестирование всегда связано с риском, причем этот риск тем больше, чем длиннее срок окупаемости вложений. Данный показатель часто используется в тех случаях, когда нет полной уверенности, что инновационный проект будет реализован в расчетный срок, и инвестор должен быть уверен, что инвестиции окупятся за более ранний срок. Другими словами, период окупаемости – это число лет, необходимых для возмещения вложенных инвестиций.

Инвестирование в условиях рынка сопряжено со значительным риском, и этот риск тем больше, чем более длителен срок окупаемости вложений. Слишком существенно за это время могут измениться и конъюнктура рынка и цены. Этот подход неизменно актуален и для отраслей, в которых наиболее высоки темпы научно-технического прогресса и где появление новых технологий или изделий может быстро обесценить прежние инвестиции.

Ни один из перечисленных методов сам по себе не является достаточным для принятия проекта. Каждый из методов анализа инновационных проектов дает возможность рассмотреть лишь какие-то из характеристик расчетного периода, выяснить важные моменты и подробности. Поэтому для комплексной оценки рассматриваемого проекта необходимо использовать все эти методы в совокупности.

| Предыдущая |